黒字倒産

この言葉を見て奇異に思われた方も多いでしょう。

実は企業倒産の半数近くは、まさにこの黒字倒産なのです。

特に、後ろ盾が弱い、創業間もない中小企業は、この黒字倒産の危険と隣り合わせと言っても過言ではありません。

この記事では、特に中小企業の皆さんが会社存続のために知っておきたい、黒字倒産とは何か?どんな時に黒字倒産しやすいのか?そして黒字倒産の予防策についてお伝えします。

意外と身近な黒字倒産について理解を深める手助けになれば幸いです。

1. 黒字倒産とは?

黒字倒産とは、帳簿上の利益は黒字であるにもかかわらず、手元の資金が不足して支払いができなくなり、企業が倒産することです。

1-1 黒字倒産の原因は支払いの資金が不足すること

黒字でも倒産するという流れは、ちょっと理解に苦しむかもしれません。

なぜこんな事が起きるのか?少し細かく見てみましょう。

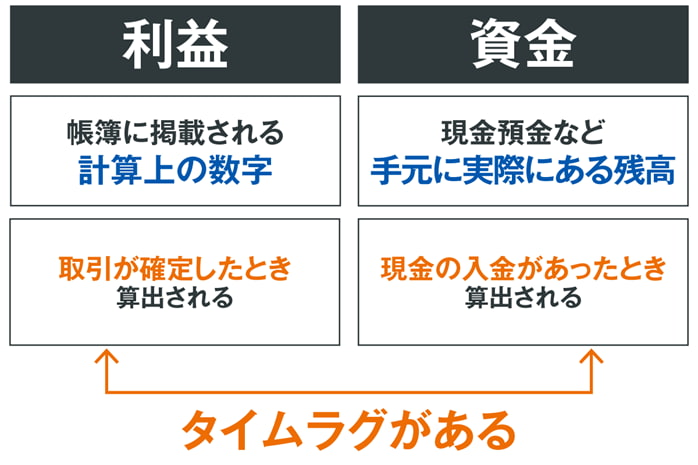

黒字倒産の引き金になるのは計算上の利益と、実際に手元にある資金に時差(タイムラグ)があることです。

つまり、帳簿上は黒字でも、その時に同じだけの現金があるとは限らないのです。

何故その時に同じだけの現金が無いのか?大きな理由が、掛取引による売掛金の入金が同時とは限らないからです。

その現金が足りないタイミングで、借入返済・仕入れ・人件費・税金などの支払いに必要な資金がなくなってしまうと、倒産するというわけです。

|

※掛取引とは、まず商品の引き渡し(納品)を行い、後日代金の支払いが行われる取引形態です。 |

1-2 黒字倒産は意外に多い

「黒字」と「倒産」という言葉が結びつかないので、めったにない現象と思われるかもしれませんが、次の表を見ていただくとわかるように、倒産企業の中でも黒字の割合が結構高いのです。

| 倒産企業 | 生存企業 | |||

| 黒字 | 赤字 | 黒字 | 赤字 | |

| 2019年 | 61.69% | 38.31% | 78.32% | 21.68% |

| 2020年 | 55.52% | 44.48% | 76.76% | 23.24% |

| 2021年 | 38.96% | 61.04% | 74.67% | 25.33% |

※東京商工リサーチ「倒産企業の財務データ分析(2021年)」を元に作成

(2019年から2021年の間に黒字倒産の割合が年々下がっていますが、これはコロナ禍の業績悪化→赤字での倒産割合が増えているのが原因と考えられるので、決して状況が良くなっている数字ではありません)。

1-3 黒字倒産と赤字倒産の違い

倒産と聞くと、やはり赤字での倒産がイメージしやすいでしょう。

黒字倒産と赤字倒産の違いを簡単に言うと、この表の通りになります。

| 手元の資金(現金) | 帳簿上の利益 | |

| 黒字倒産 | なし | あり |

| 赤字倒産 | なし | なし |

赤字倒産は、手元の資金も帳簿上の利益もありませんので、倒産もやむを得ずと思ってしまいます。

とはいえ、1-2の表を改めて見ると、生存企業(倒産していない企業)でも20%ほどが赤字です。

つまり、帳簿上は赤字で経営が大変でも、融資などで手元資金の都合がつくのであれば、倒産しないのです。

会社がつぶれるかどうかは「黒字か、赤字か」ではなく「手元の資金が有るか、無いか」で明暗が分かれることが理解できると思います。

2.どんな時に黒字倒産しやすいのか?

黒字倒産の仕組みがわかったところで、次はどんな時に黒字倒産に陥りやすいのかご紹介します。

2-1 過剰な在庫を抱えたとき

在庫を多く抱えると、帳簿上の利益は増えます。というのは、在庫は会計上「資産」となるためです。

過剰な在庫を抱えている実態に気付かずに、「黒字である」と安心していると、黒字倒産のリスクは高まります。

さらに、資産を「現金」として所持している分にはコストはかかりませんが、「在庫」として所持していると、倉庫費や維持・管理費、不良在庫の処分費といった在庫数に応じたコストがかかります。

2-2 過剰な投資をしたとき

投資をする際には、もちろんリターンを期待して投資します。

しかし、期待外れとなればあっという間に黒字倒産となるリスクが高いため、注意が必要です。

特に黒字倒産が起きやすい投資として、不動産投資や設備投資が挙げられます。

投資額の回収までに長期間かかることが多く、それまでの間に資金が不足する可能性が高まるのです。

2-3 売掛金が回収できなかったとき

売掛金とは、掛取引(代金後払いの取引)による未回収の売上金のことですが、例えば取引先企業が倒産すれば、売掛金の回収ができなくなります。

売掛金が回収できないことを「貸し倒れ」といいます。

利益として計上していた金額が、現金として入金されなくなるため、資金繰りの急速な悪化を招く事態です。

2-4 売上の入金が遅い時

貸し倒れまで行かなくとも、売上の入金が遅いのはリスクになります。

これは掛取引に限りません。

例えば小売店や飲食店で、売上の大半が「月末締め・翌月末入金」のクレジットカード払いだった場合、手元の現金が大幅に少ないタイミングができてしまう可能性もあるのです。

2-5 借入返済額や納税額が増大したとき

売掛金の未回収や過剰在庫による経営圧迫などで状況が悪化しているときに、支払いや納税などで会社から出て行くお金が増大するタイミングが重なると、一挙に黒字倒産のリスクが高まります。

また、金融機関からの信用を意識して借入金の返済に努めること自体は悪くありませんが、手元の資金が尽きるほど力を入れすぎることも黒字倒産につながってしまいます。

この点については、こちらの記事も参考にしてください。

債務償還年数とは?銀行の視点を意識し向き合うための目安と計算式

2-6 売上の急激な減少または増加が起きたとき

売上が急激に減少したときに、黒字倒産のリスクが増すことは、想像に難くないと思います。

ここで注意したいのは、「売上の急激な増加」も、黒字倒産リスクを高める点です。

なぜなら、急激に増加した売上金が入金されるより前のタイミングで、その売上分の仕入代金の支払いが発生するからです。

急激な売上増に比例して、急激に増えた仕入れの費用を支払えずに黒字倒産してしまうケースが見られます。

3.黒字倒産を予防するために作成すべき2つのツール

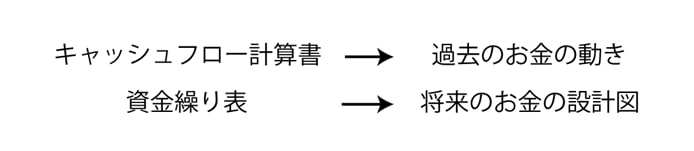

黒字倒産を予防するためのツールとして、「キャッシュフロー計算書」と「資金繰り表」を作成しましょう。

そもそも「キャッシュフロー」と「資金繰り」とはどういう意味なのでしょう?

「キャッシュフロー」を直訳するとお金の流れです。

「資金繰り」を端的に言えば、資金の流れの管理です。

このように言葉だけを並べると、ほぼ同じように思えます。

では、「キャッシュフロー計算書」と「資金繰り表」も同じようなものではないのか?という疑問は当然あるでしょう。

しかし下記のように、この2つは作るタイミングも目的も異なるのです。それぞれ詳しく見ていきましょう。

3-1 黒字倒産を予防するツール①「キャッシュフロー計算書」

「キャッシュフロー計算書」は、決算書の一種で、貸借対照表・損益計算書と並ぶ財務三表のひとつです。

決算書の一種ですから、決算の際にそれまでの事業年度のお金の流れをまとめて作成するものです。

もしも決算書の基本である「損益計算書」では黒字でも、実際のお金の流れをまとめる「キャッシュフロー計算書」がマイナスになっていた場合、すぐに黒字倒産の危険に気付くことができるわけです。

実は、キャッシュフロー計算書の作成を義務付けられているのは大企業のみです。

中小企業に作成義務はありませんが、黒字倒産の予防だけでなく、経営判断にも有益です。

その詳細についてはリンク先をご覧ください。

キャッシュフロー計算書とは?会社のキャッシュの流れを読み解く方法

キャッシュフローとは?経営者なら知っておきたいキャッシュフローの基礎知識

3-2 黒字倒産を予防するツール②「資金繰り表」

「資金繰り表」は、いつまでに、いくら入金・出金があるのか細かくチェックして、今後の見通しを立てるために随時記入するものです。

そしてもちろん、資金繰り表を作って終わりではありません。これを活用して、資金とその流れを把握するわけです。まずは、

・自社には資金がいくらあるのか

・月々の入金と出金はいくらくらいか

・入金と出金の期間はどうなっているか

を正確に把握しましょう。これらを知ることで、資金の流れの全体像が見えてきます。

その中から、自社の問題点や改善点が見つかることでしょう。

詳細についてはリンク先をご覧ください。作成方法だけでなく、資金繰り表のテンプレートも用意しております。

資金繰り表とは?資金繰り改善のために知るべき資金繰り表の作り方

資金繰りとは?その意味と必要性、正しい資金繰り法などをくわしく解説

4.黒字倒産の4つの予防策

この章では、黒字倒産を予防するための具体的な行動をご紹介します。

黒字倒産を予防する近道は、常に資金に余裕を持つことです。

それを実現するための基本は「入金を増やす・早く」「出金を減らす・遅く」です。上記の資金繰り表を活用して行う事が、まさにこの基本なのです。

4-1 黒字倒産の予防策①「入金は早く」

黒字倒産を防ぐ近道は、常に資金に余裕を持たせることですから、お金の流れとして入金は早く、出金は遅く、というのが理想です。

このうち入金を早める方法としては

・取引先からの支払い期限そのものを早める

・掛取引をせず、現金取引する

といった方法があります。やはり売掛金の入金が遅いというのが、一番の黒字倒産リスクには違いないからです。

とはいえ、取引先との関係で有利な交渉が難しいこともあるでしょう。創業間もない時期で信用も不十分なら尚更です。できるだけ良い方向に見直す姿勢で臨みたいところです。

※「売掛金は必ず回収する」売掛金の支払い期限そのものを早める交渉は難しくとも、入金期日までに必ず回収することは心がけるべきです。 入金の期限を過ぎたら、さすがに強く出ることができますから、期限を1日でも遅れた場合はすぐに督促の連絡をするのです。 その他、売掛金についての実践的な情報は、こちらの記事を参考にしてください。 |

4-2 黒字倒産の予防策②「出金は遅く」

支払いの間隔は遅くという意味では、自社の買掛金(仕入による支出)の支払いはできるだけ遅くしたい所ですが、前記のように取引先の立場では早く払ってもらうに越したことはないわけですから、自社の信用との兼ね合いになります。

※支払いで忘れてはいけないのが、納税です納税にまとまった金額が必要な場合もありますし、納付期限を過ぎると延滞税がかかってしまいます。 |

4-3 黒字倒産の予防策③「入金を増やす」

黒字倒産を防ぐ近道は、常に資金に余裕を持たせることですから、入金を増やして、出金を減らすことが理想です。

入金を増やす一番の方法はもちろん売上を上げることですが、前記のように急激に売上が上がるのは、それはそれで黒字倒産のリスクになるので、悩ましい所です。

・不要な資産を資金化する

不動産や車、株式など有価証券で、処分してもかまわないものがあれば現金化するのもひとつの方法です。

そして、忘れてはいけない資産が「在庫」です。

売れなかった在庫では、なかなか売れないか、安くなってしまう可能性が高いですが、在庫は倉庫費や維持・管理費といったコストがかかるので、なんとか現金化したい所です。

もろちん、日ごろから適切な在庫管理を行って過剰在庫を抱えないようにすることも大切です。

(在庫は仕入時に支払いが必要ですが、資金回収は売れるまでできないわけですから、適切な在庫管理は出金を減らすことにも有効です)。

・ファクタリング

これまで本文中で多く取り上げた「売掛金」と関わる資金調達方法に「ファクタリング」があります。

ファクタリングとは、売掛債権を売却して現金化する資金調達方法です。

しばらく先に入金する予定の売掛債権を、専門のファクタリング業者に買い取ってもらうことで、早期に現金を手にすることができますが、相応の手数料が引かれます。

資産の現金化やファクタリング以外にも、さまざまな方法がある資金調達について、詳しくは以下の記事もあわせてご覧ください。

資金調達はどうする?18の方法とメリット・デメリットを徹底解説

4-4 黒字倒産の予防策④「出金を減らす」

会社から出ていくお金を減らして、資金を増やします。

人件費など固定費・変動費の見直し、経費削減など、出来ることは多いですが、やり過ぎて品質の低下や従業員の心が離れるなどの結果を招いては元も子もありません。

また、「節税」も一見有効な方法ですが、よくいわれる経費で必要性の薄い物を買って納税額を減らそうとする「節税」は、手元の現金を減らすことにつながるので逆効果です。

このあたりについては、弊社の経験が詰まった実践的な記事がありますので、ぜひ参考にしてください。

法人の節税対策19選!最適な対策が選べるようケース別に徹底解説

人件費とは?最適な給与を試算するために知るべき人件費の基礎知識

固定費と変動費の違いとは?分け方と活用方法を解説【例&一覧付き】

経費削減の項目+アイデア13選!流れ4STEPと重要点を解説

さいごに

以上、黒字倒産について見てきました。

黒字でも倒産するという、言葉だけ見ると理解に苦しむお話ですが、実は件数も多くて身近なのが黒字倒産です。

黒字倒産の予防策自体は、経営にも資する基本的な事ではありますが、自力で気を配り続けるのは大変かもしれません。

そこで活用していただきたいのが、第三者である税理士の力です。

経営にも通じた税理士であれば、「キャッシュフロー計算書」や「資金繰り表」も活用して黒字倒産の予防に止まらず、よりよい会社づくりをお助けすることもできます。

税理士への依頼も、ぜひご検討ください。