「法人の節税対策にはどんなものがあるの?」

「やっぱり節税対策はした方がいいの?」

「節税対策って難しいの?」

など、あなたは今、法人の節税対策について知りたいと考えていませんか?

節税対策というと一見裏ワザのように聞こえることもあるかもしれませんが、そうではありません。

会社や社員への投資をしたり国の制度を利用したりして、結果として節税につながるというだけで、私たちに与えられた正当な権利を利用していると言えます。

そして、節税対策は知っているか知らないかで大きく税負担の差がつくものなので、節税の考え方や具体的な方法についてあらかじめ知っておくことが大切です。

本記事では、下記19の節税方法について、誰でも最適なものが選べるようケース別に分かりやすく解説していきます。

|

【まず最初に押さえておきたい法人の節税対策6つ】 【知っているだけで節税に差がつく国の制度を利用した節税対策3つ】 【会社へ投資しながら節税できる対策2つ】 【社員の健康やモチベーションに寄与する節税対策3つ】 【決算前にできる節税対策5つ】 |

紹介する節税対策に関しては、節税効果が高いだけでなく会社の投資や社員のモチベーションアップにもつながるメリットの大きいものを厳選しました。

また、節税対策を行う時に気をつけなければならないことについても記載しているので、スムーズに節税対策を行うためにも必ず押さえておいてくださいね。

本記事を読むことで、法人の節税対策について理解が深まり、自分の会社が取るべき節税対策を選択できるようになるでしょう。

目次

1.法人の節税対策は重要!

なぜなら、上述した通り、節税対策は知っているか知らないかで税負担が大きく変わってくるものだからです。

節税対策は、会社にとって必要な投資をしながら税負担を減らすことにつながるので、知らなければ損をしてしまうこともあるでしょう。

また、税務署などに相談しても、正式な書類の書き方や税金の納め方については教えてくれますが、「節税対策」についてサポートしてくれることは基本的にはありません。

そのため、自分たちで節税対策について知っておき、会社から不必要なお金が出ないように準備することは非常に重要なことと言えるでしょう。

2.法人の節税対策の一覧

法人税の支払いは決算日の翌日から2ヶ月以内に行う必要があります。

|

どの節税対策を選んでいいか分からない人に向けて、王道とも言うべき方法を紹介します。 |

|

|

【知っているだけで節税に差がつく国の制度を利用した節税対策3つ】 知っているから知らないかで差がつく、国や地方公共団体が実施している税制上メリットのある制度について紹介します。 |

|

|

長い目で見て会社の成長につながり、かつ、節税対策にもなる方法について紹介します。 |

|

|

社員を守り、モチベーションアップに効果が期待でき、かつ、節税対策にもなる方法について紹介します。 |

|

|

「事前に準備しておかなかった!」という人も安心、決算前でもできる節税対策について紹介します。 |

|

法人税は大きく分けると、「法人所得税(国税)」「法人住民税(地方税)」「法人事業税(地方税)」に分けられますが、全般に効果のある節税対策について紹介します。

具体的には、損失を計上することで課税対象の所得額を減らしたり、国の制度を利用したりして節税を行います。

ただ、法人の税金に関してはあらゆる制度や条件が複雑に絡み合っており、上記3つの税金以外にもかかるものがあるなど非常に難しいです。

そのため、ある程度節税対策について自分たちで把握しておくことは必須としても、最終的には専門家に相談した方が安心と言えるでしょう。

それでは、具体的な節税対策についてひとつひとつ詳しく解説していきます。

3.まず最初に押さえておきたい法人の節税対策6つ

一口に節税対策と言っても数多くあるために、「どれを選んでいいのか分からない」という人も多いでしょう。

そこで、法人の節税対策として王道とも言うべき下記6つの方法をまずは押さえておきましょう。

・役員報酬を増やして節税

・経営セーフティーネットに加入して節税

・使わなくなった固定資産を減らして節税

・交際費を計上して節税

・出張手当を損金として計上して節税

・売上の計上基準を変更する

ひとつひとつ詳しく解説していきます。

3-1.役員報酬を増やして節税

役員報酬は「損金」として扱うことができるので、役員報酬の金額を増やすと、結果として課税対象の所得が減って節税につながります。

具体的には、「現在の役員の報酬を増やす」や「役員を新たに追加する」という方法が考えられますが、いずれにせよ、王道の節税対策と言われています。

ただし、「現在の役員の報酬を増やす」場合においての注意点として、役員報酬は「定額同額給付」である必要があります。

「定額同額給付」とは、一定の期間ごとに支払われる給与が同額であるということです。

つまり、決算前に慌てて「役員報酬を増やして節税対策をしよう!」ということはできません。

役員報酬を増やすのであれば、事業年度開始日から3ヶ月以内に行われる定時株主総会で決定しておかなければならないのです。

役員報酬が所得税の操作に利用されやすいことから、このような要件が課されています。

さらに、不相当に高額である場合には、税務署からの指摘が入ることもあるので注意が必要です。

一方で、「役員を新たに追加すること」は、決算前でも可能で、

・「職務上の地位の変更」もしくは「職務内容の重大な変更」

・その他これらに類するやむを得ない事情

がある場合に認められます。

役員報酬について、役員報酬の決め方や注意点、節税効果を詳細に知りたい場合には、下記の2つの記事も参考にしてみてくださいね。

|

節税対策①:役員報酬を増やす |

|

|

メリット |

節税対策として取り組みやすい |

|

デメリット |

役員報酬を増やしすぎると個人の所得税や住民税が高くなる |

3-2.経営セーフティ共済に加入して節税

経営セーフティ共済に加入すれば、いざという時に備えつつ節税を同時に行うことが可能です。

経営セーフティ共済とは、取引先が倒産して売掛金等の回収ができなくなった際に、資金の借入が受けられるという制度です。

取引先が限定されがちな中小企業は、取引先の会社の倒産などに大きなダメージを受けてしまうため、このような制度があります。

5000円から20万円までの範囲で毎月掛け金を積み立てていくものですが、掛け金全額が損金計上できるために、結果として課税対象の所得が減って節税効果があるのです。損金として最大240万円計上することが可能です。

経営セーフティ共済については、1年分を前納すると全額損金計上することが可能なので、決算直前の節税対策としても有効な手段と言えます。

例えば、決算直前に1年分前納し、240万円支払ったとしたら、丸々240万円分の節税効果があるということです。

経営セーフティ共済について詳しく知りたい場合には、下記の中小企業庁のHPを確認してみてくださいね。

|

節税対策②:経営セーフティー共済に加入 |

|

|

メリット |

取引先の倒産に備えながら節税効果も受けられる 解約手当金が充実しており、12ヶ月以上納めていれば8割以上戻ってくる |

|

デメリット |

解約手当金として、掛け金全額が戻ってくるには40ヶ月以上の加入が必要 |

3-3.使わなくなった固定資産を減らして節税

使わなくなった固定資産を処分することで、損金計上して節税する方法です。

固定資産は、基本的には減価償却という形で毎年損金に計上されますが、途中で使わなくなるものも出てくるでしょう。例えば、建物や車、ロッカー、大型の機械など、古くなったり故障したりすることで放置されているものもあるかもしれません。

このような使わなくなった固定資産を処分すれば、固定資産の帳簿価額からその処分見込価額を差し引いた額を「固定資産除却損」として損金に計上できます。

決算直前でも固定資産台帳をチェックして固定資産の使用状況などを確認してみると、予想外に節税につながることがあるでしょう。

また、「固定資産除却損」は、固定資産を実際に廃棄しなければ計上できませんが、廃棄が間に合わなければ「有姿除却」として損失計上する方法があります。

ただし、下記の要件を満たしている場合のみなので注意が必要です。

【有姿除却の要件】

|

1.その使用を廃止し、今後通常の方法により事業の用に供する可能性がないと認められる固定資産 引用:国税庁HP 法人税基本通達7-7-2 |

|

節税対策③:使わなくなった固定資産を減らして節税 |

|

|

メリット |

物やサービスを新たに購入する必要がない、会社の備品整理も同時にできる |

|

デメリット |

有姿除却の場合には税務調査などで問題となりやすいため証明できるようにしておく必要がある |

3-4.交際費を計上して節税

日々の経費が積み重なって大きな節税につながるものとして、交際費があげられます。

事業で必要な取引先との会食や接待は交際費になるため、忘れずに損金として計上しましょう。

ただし、「資本金が1億円以下の法人の場合には、損金にできるのは800万円まで」もしくは「飲食費に当たる場合には50%まで」など、損金算入できる額には制限があるので注意が必要です。

また、税務調査でも注目されやすい項目であるために、領収書を保管しておくのはもちろんのこと、「いつ、どこで、誰と、どのような目的で」交際費を利用したのかをメモしておき、いつでも説明できるようにしておくことをおすすめします。

交際費については、「どのようなものが交際費にあたるのか」や「交際費と間違いやすい経費」があるなど難しい部分もあるため、詳しくは下記の記事もあわせてご参照ください。

|

節税対策④:交際費を計上して節税 |

|

|

メリット |

日々の業務を通して節税対策ができる |

|

デメリット |

経費として認められる限度額がある、税務調査で指摘されやすい |

3-5.出張手当を損金として計上して節税

出張が多い会社であれば、出張手当を損金として計上することで節税につながります。

交通費や現地での宿泊費などは大きな金額になるため、忘れずに計上しましょう。

ただし、出張手当として計上するためには、手当の支給条件などを定めた「旅費規程」を作成しておく必要があります。

また、出張の事実を証明する出張報告書を作成しておき、税務調査でカラ出張と見なされないよう準備しておくことも大切です。

出張手当は所得と見なされないために、出張手当をもらう社員にとってもメリットが大きいです。そのため、出張が多い会社であれば積極的に活用したい節税方法と言えます。

|

節税対策⑤:出張手当を損金として計上して節税 |

|

|

メリット |

出張手当は所得として扱われないので、会社だけでなく社員にとってもメリットがある |

|

デメリット |

税務調査で問題にならないよう出張旅費規程を定めておく必要がある |

3-6.売上の計上基準を変更する

売上の計上基準とは、「どのタイミングで売上を計上するのか」を意味しますが、これを見直すことで節税につながることがあります。

多くの会社では、商品を出荷した時に売上を計上する「出荷基準」を採用していますが、決算前に出荷することで売上が増え、税金が増えてしまいます。

返品される可能性を踏まえると、不確かな売上を計上し、税金の負担が大きくなってしまうとも言えます。

そこで、売上基準を下記のようなタイミングに変更できるかどうかを検討してみましょう。

|

検収基準 |

相手方が商品を検収して引き取った日 |

|

使用収益基準 |

相手方が利用して利益を得られるようになった日 |

上記のような売上基準を採用すれば、不確かな売上を計上するというリスクがなくなります。

ただし、頻繁に売上基準を変更すると、税務署から不自然に思われてしまうので、合理的な理由を持っておく必要があります。

|

節税対策⑥:売上の計上基準を変更する |

|

|

メリット |

売上を計上するタイミングを見直すだけで節税効果がある |

|

デメリット |

税務調査で説明できるよう売上基準について合理的な理由を持っておく必要がある |

4.知っているだけで節税に差がつく国の制度を利用した節税対策3つ

実は、国や地方公共団体においては、雇用促進や所得促進のために税制上メリットのある制度が用意されています。

これらは知っているか知らないかで税負担に差がつく最たるものと言えるので、必ず押さえておきましょう。

下記3つの節税方法について解説していきます。

・雇用促進税制を活用して節税

・所得拡大促進税制の利用で節税

・中小企業投資促進税制の利用で節税

4-1.雇用促進税制を活用して節税

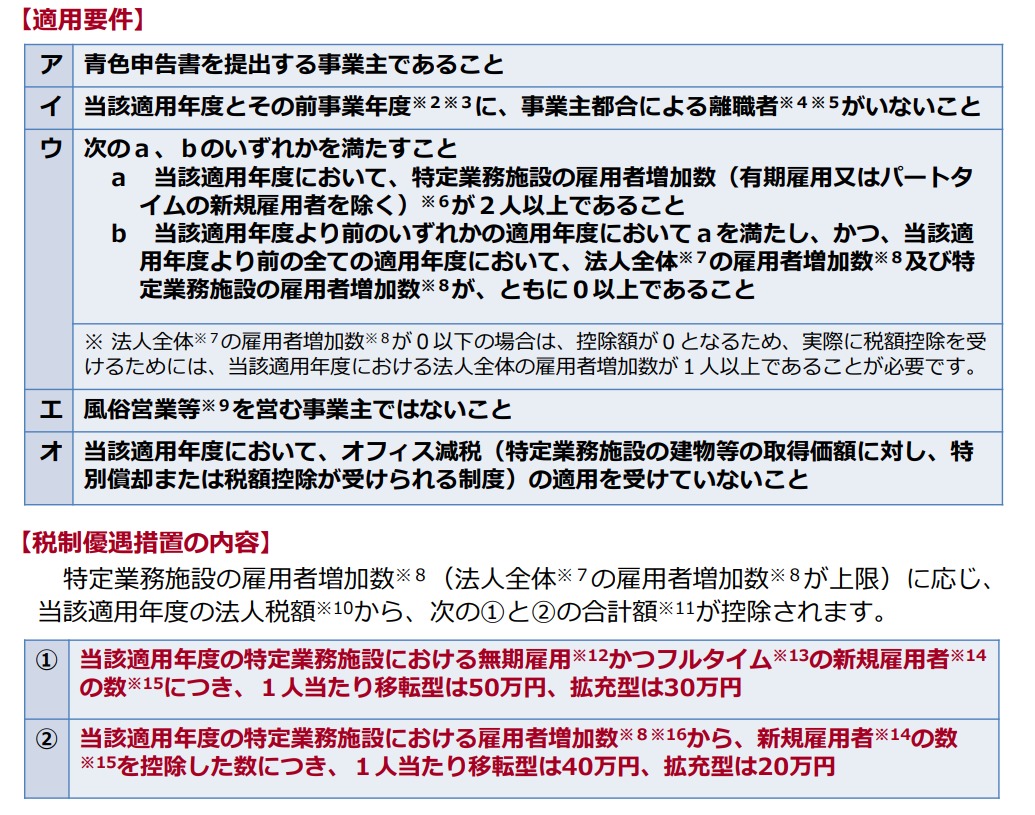

雇用促進税制とは一定の地域で雇用者を増やすことで、税額控除が受けられる制度のことです。

例えば、下記の要件を満たした上で、無期雇用でフルタイムの雇用者数を2人以上増加させると、1人あたり最大90万円の税金控除を受けることができます。

※移転型とは「東京23区から本社機能を地方に移転する事業」のことで、拡充型とは「地方において本社機能を拡充する事業」のこと。

税制控除を受けるためには、あらかじめ「雇用促進計画」をハローワークに提出する必要があります。

雇用促進税の詳細については以下、厚生労働省のサイトを確認してみてくださいね。

|

節税対策⑦:雇用促進税制を活用して節税 |

|

|

メリット |

会社の発展のために雇用者を増やしつつ節税ができる |

|

デメリット |

雇用計画書を事前にハローワークに提出する必要がある、地方に本社機能がある会社のみが対象 |

4-2.所得拡大促進税制の利用で節税

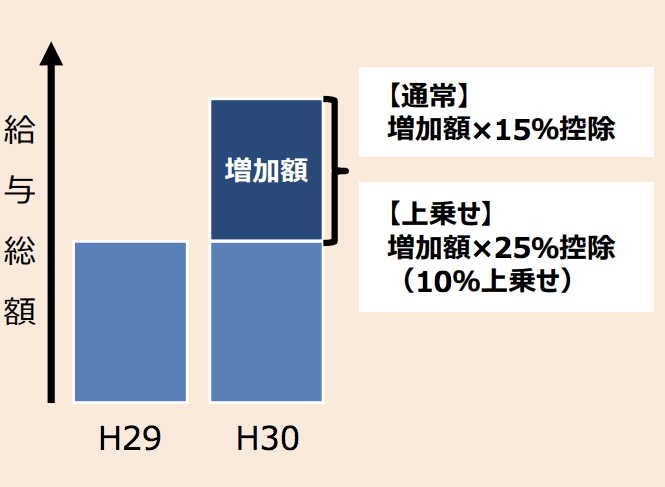

所得拡大促進税制とは、青色申告書を提出している中小企業者等が一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合に、増加額の一部を税額控除できる制度です。

例えば、前年と比べて1.5%以上給与支給額を増加した場合には、給与総額の前年度からの増加額の15%を税額控除することができます。

また、上乗せ規定として、一定の要件を満たした上で、前年と比べて2.5%以上増加した場合には、給与総額の前年度からの増加額の25%を税額控除することができます。

ただし、今の所、2018年4月1日から2021年3月31日までに開始される事業年度が対象となっていることに注意しましょう。

所得拡大促進税制についての詳細や最新情報は、中小企業庁の下記HPで確認してみてくださいね。

積極的な賃上げに取り組む企業を応援します(中小企業向け所得拡大促進税制)

|

節税対策⑧:所得拡大促進税制の利用で節税 |

|

|

メリット |

社員の給与を増やしてモチベーションを高めながら、節税対策ができる |

|

デメリット |

要件や提出書類が少し煩雑 |

4-3.中小企業投資促進税制の利用で節税

中小企業投資促進税制とは、1998年6月1日から2021年3月31日までの期間内に、新品の機械や措置などを取得したり製作したりした場合、「特別償却」または「税額控除」が認められるというものです。

ただし、

・資本金または出資金の額が1億円以下の法人

・常時使用する従業員が1000人以下の法人

という条件を満たす「中小企業」のみが対象です。

中小企業投資促進税制を利用すれば、取得価額の30%の特別償却か7%の税額控除が受けられ、節税につながります。

中小企業投資促進税制の詳細や最新情報については、中小企業庁の下記サイトにて確認してみてくださいね。

|

節税対策⑨:中小企業投資促進税制の利用で節税 |

|

|

メリット |

会社へ投資をしながら節税ができる |

|

デメリット |

現在の制度上、2021年3月末までに購入した備品のみが対象 |

5.会社へ投資しながら節税できる対策2つ

長い目で見て会社への投資につながり、かつ、節税対策にもなる下記2つの方法を紹介します。

・広告宣伝費を活用して節税

・社用車を受け入れて節税

5-1.広告宣伝費を活用して節税

会社の宣伝を行うことで、次期の売上アップに備えながら節税をすることもおすすめです。

会社の宣伝をすることは、「広告宣伝費」として損金算入できるため、課税所得が減って節税につながります。

例えば、下記のような広告宣伝を行うことを検討してみてはいかがでしょうか。

|

・自社の名前入りのカレンダー、手帳、タオルを作成 |

注意点としては、交際費と混同しやすいことがあげられます。

広告宣伝費の特徴は、一般消費者に向けたものであるかどうかなので、例えば、特定の取引先との会食などは広告宣伝費ではなく交際費になるということを押さえておきましょう。

交際費等と広告宣伝費との区分については国税庁のHPにも記載があるため、詳細はこちらをご参照ください。

|

節税対策⑩:広告宣伝費を活用して節税 |

|

|

メリット |

自社の宣伝をしながら節税ができる、広告宣伝費として落とせる範囲が広い |

|

デメリット |

交際費と混同しやすい |

5-2.社用車を受け入れて節税

営業の際などに利用する機会が多いのであれば、社用車を受け入れて節税する方法もあります。社用車の取得費用を損失計上できるため、大きな節税効果が期待できます。

ただし、固定資産税がかかるということには注意しましょう。

|

節税対策⑪:社用車を受け入れて節税 |

|

|

メリット |

会社の発展につなげながら大きな節税効果が期待できる |

|

デメリット |

固定資産税がかかる |

6.社員の健康やモチベーションに寄与する節税対策3つ

・社員旅行や研修旅行で節税

・健康診断やスポーツジムの法人会員になって節税

・社員の退職金を準備しながら節税

6-1.社員旅行や研修旅行で節税

社員旅行や研修旅行を実施することで、社員のモチベーションを高めながら節税を行うことができます。

社員旅行や研修旅行は「福利厚生費」として損金に含めることができるので、必要に応じて実施を検討してみてくださいね。

ただし、社員旅行とされるには下記の条件を満たしている必要があります。

・旅行期間が4泊5日以内

・全体の50%以上の人が旅行に参加すること

また、研修を目的とした旅行費用に関しては、業務に直接必要なものであれば、原則損金として認められます。

直接必要でないと判断されると、従業員に対する給与とされ、従業員に所得税が課せられるので注意しましょう。

|

節税対策⑫:社員旅行や研修旅行で節税 |

|

|

メリット |

社員のモチベーションアップへの貢献が期待でき、かつ節税できる |

|

デメリット |

損金と認められるためには要件がある |

6-2.健康診断やスポーツジムの法人会員になって節税

社員に人間ドックや健康診断を受けさせる費用は「福利厚生費」として損金算入できるので、ぜひ実施しましょう。

ただ、次のような要件を満たす必要があることに注意してくださいね。

・一般的に実施されている人間ドック程度の健康診断であること

・健康診断の対象者が全社員であること

・全員分の費用を会社が負担していること

また、社員の健康維持と病気予防のために、スポーツジムの法人会員になるのもおすすめです。こちらも、年会費が福利厚生費として損金に計上できます。

|

節税対策⑬:社員の健康に寄与する節税 |

|

|

メリット |

社員の健康を守ることや長く働き続けてもらうことにつながり、かつ節税ができる |

|

デメリット |

特になし |

6-3.社員の退職金を準備しながら節税

中小企業退職金共済へ加入し、節税しながら社員の退職金準備をするという方法もあります。

社員が退職した場合には退職金が支払われることが一般的ですが、中小企業などは退職金を準備することが大変でしょう。

そこで、中小企業退職金共済へ加入すれば、会社が毎月掛け金を金融機関に支払う形で退職金の積み立てを行うことができます。

毎月の掛け金は全額「損金算入」することができるので、結果として節税にもつながるのです。

掛け金の一部を一定期間国が助成してくれるなどのメリットもあるので、利用を検討してみてはいかがでしょうか。

中小企業退職金共済についての詳細や最新情報は、中小企業退職金共済事業本部の下記HPで確認してみてくださいね。

|

節税対策⑭:社員の退職金を準備しながら節税 |

|

|

メリット |

色々なメリットを享受しながら退職金を準備でき、節税にもなる |

|

デメリット |

特になし |

7.決算前にできる節税対策6つ

節税対策は前もって準備をしておくことが前提ではありますが「気がついたら決算前になってしまった」「今からできる節税対策を知りたい」という人もいるかもしれません。

そこで、決算前でもできる節税方法、下記5つについて紹介します。

・決算賞与の支給をして節税

・未払金として損金計上できるものはないか確認して節税

・貸倒引当金を損失計上して節税

・赤字の繰り越しで節税

・決算日を変更して節税

7-1.決算賞与の支給をして節税

決算時に賞与を支給することで、社員のモチベーションを刺激しながら節税することができます。

決算賞与は損金計上できるので、結果として課税対象所得が減って節税につながります。

さらに、決算賞与は、決算時までに賞与を支払っていなくても、未払金として損金に計上できます。ただし、決算日から1ヶ月以内には支払う必要があります。

実は、予想外の利益が出た場合の調整として使われることも多いのがこの節税対策なのです。

|

節税対策⑮:決算賞与の支給をして節税 |

|

|

メリット |

社員のモチベーションにつながる、決算時に支払っていなくても損金として計上できる |

|

デメリット |

来期以降の決算賞与をどうするか検討しておく必要がある |

7-2.未払金として損金計上できるものはないか確認して節税

決算前に、「未払金」として損金計上できるものはないか念入りに確認しましょう。

代金を支払っていなくても、商品やサービスを購入し、提供がなされていれば「未払金」として損金計上できます。

小さい金額だとしても積み重なると大きな節税効果につながることがあるので、最終確認を怠らないようにしてくださいね。

「未払金」として計上できる費用としては下記のようなものがあげられます。

・社会保険料

・水道光熱費

・電話代

・保険料

・固定資産税

・事務所家賃

|

節税対策⑯:未払金として損金計上できるものはないか確認して節税 |

|

|

メリット |

新たにものを購入するのではなく、確認のみで節税効果がある |

|

デメリット |

特になし |

7-3.貸倒引当金を損失計上して節税

「貸倒引当金」を損失計上しておくことで節税効果が期待できます。

これは、取引先の倒産などの理由で債権の回収ができなくなるリスクに備え、前もって「貸倒引当金」として損失を見積もっておくというものです。

損失として計上するために、課税所得が減って節税対策にもなるというわけです。

「貸倒引当金」の対象となる債権を「一括評価金銭債権」と言い、具体的には、下記のようなものを指します。

・売掛金、貸付金、受取手形

・未収加工料、未収請求金、未収手数料など

|

節税対策⑰:貸倒引当金を損失計上して節税 |

|

|

メリット |

将来のリスクに備えながら節税できる |

|

デメリット |

預貯金など「一括評価金銭債権」に当たらないものもある |

7-4.赤字の繰り越しで節税

赤字を翌年以降に繰り越す「繰越控除」によって、節税対策を行うことができます。

2018年4月以降に開始する事業年度で生じた赤字の繰越期間は10年です。

10年であれば自由なタイミングで控除が可能なので、黒字が多く出た年に赤字の繰越控除を行い節税につなげることができます。

ただし、赤字の「繰越」をするためには、赤字が出た際に青色申告を提出していて、その後連続して確定申告をしている必要があることに注意が必要です。

「繰越控除」についての最新情報や詳細は、国税庁の下記サイトをご参照ください。

No.5762 青色申告書を提出した事業年度の欠損金の繰越控除

|

節税対策⑱:赤字の繰り越しで節税 |

|

|

メリット |

黒字が多く出た年に繰越控除を行うなど調整が可能 |

|

デメリット |

特になし |

7-5.決算日を変更して節税

決算前に予想外の利益が出そうな時や繁忙期と重なってしまいそうな場合に、決算日を前倒しして、利益を翌期に送るという方法があります。

今期の売上として算入しないことで、課税対象所得が減り、節税につながるということです。

さらに、翌期に売上を送ることで、税金の支払いまで1年程度ゆっくりと節税の準備をすることができることもメリットのひとつです。

ただし、決算日を変更するためには株主総会で定款を変更したり届け出をしたりする必要があるということは覚えておきましょう。

|

節税対策⑲:決算日を変更して節税 |

|

|

メリット |

決算前の予想外の利益に対応することができる |

|

デメリット |

決算日を変更するためには株主総会で定款を変更したり届け出をしたりする必要がある |

8.法人が節税をする際に注意しなければならない4つのこと

下記注意点を守らないと、会社の経営が悪化してしまったり、脱税と見なされたりすることもあるので、必ず押さえておくようにしましょう。

・とにかく経費を多く使えばいいわけではない

・節税と脱税は違う

・なるべく早めに節税の準備を整えておく

・信頼できる専門家と連携して行う

8-1.とにかく経費を多く使えばいいわけではない

税金は益金と呼ばれる会社の収益から経費を引いた「所得」にかかるものなので、節税対策として経費を使うということは王道の方法ではあります。

しかし、なんでもかんでも経費を使えばいいわけではない、ということは覚えておきましょう。

もちろん、必要な設備や社員のモチベーションに寄与する投資は大いに意味のあることで、節税だけでなく会社の発展にもつながるので悪い方法ではありません。

しかし、例えば、必要のない高価な備品などを購入することは節税ではなく、ただの無駄な出費でしかありません。

このような無駄な出費が積み重なると、会社の資金繰りが悪くなり、経営が悪化してしまうことも考えられます。

無駄な出費をするくらいなら素直に税金を支払った方が得であることがほとんどです。

そのため、節税対策として経費を使う場合には、本当に必要なことであるかどうかをしっかりと判断して行うようにしましょう。

8-2.節税と脱税は違う

節税と脱税は明確に違うので注意しましょう。

節税は法律に反することなく税金を抑えることを指しますが、脱税は法律に反して不当に税金を抑えることです。

例えば、実際の売上より低く見積もったり、使っていない経費を計上したりといったことは決してしないようにしましょう。

税務調査などで脱税が判明した場合には、追加の税金の支払いを命じられたり、社会的制裁を受けたりなど会社にとっていいことはひとつもありません。

そのため、脱税にならないよう十分に気をつけながら、法律に反することなく節税対策を行うよう心がけましょう。

8-3.なるべく早めに節税の準備を整えておく

節税対策に関しては、なるべく早めに準備を整えておきましょう。

節税対策の中には早めの準備が必要なものも多く、決算前のみではできる節税対策も限られてしまいます。

そのため、節税対策は直前に慌てるのではなく、時間をかけて準備しておくことをおすすめします。

8-4.信頼できる専門家と連携して行う

できれば税理士など信頼できる専門家と連携して節税対策を行うことをおすすめします。

税金の制度は非常に複雑であり、

・法人税の節税対策をしたけど個人の税金が増えた

・法人税の節税対策をしたつもりが他の税金が課された

・設備投資をしたつもりが資金繰りが厳しくなった

など、税金について深く理解していないと予想外の不利益を被ることがあります。

また、脱税であると税務署から判断されては、会社が大きなダメージを受けることにつながりかねません。

そのため、ある程度の節税対策については自分たちで知っておく必要がありますが、最終的には税理士など信頼できる専門家と連携して節税対策を行なった方が安心でしょう。

9.まとめ

本記事では、下記19の法人の節税対策について紹介しました。

|

どの節税対策を選んでいいか分からない人に向けて、王道とも言うべき方法を紹介します。 |

|

|

知っているから知らないかで差がつく、国や地方公共団体が実施している税制上メリットのある制度について紹介します。 |

|

|

長い目で見て会社の成長につながり、かつ、節税対策にもなる方法について紹介します。 |

|

|

社員を守り、モチベーションアップに効果が期待でき、かつ、節税対策にもなる方法について紹介します。 |

|

|

「事前に準備しておかなかった!」という人も安心、決算前でもできる節税対策について紹介します。 |

|

また、法人の節税対策を行う際に注意する点は下記の通りです。

・とにかく経費を多く使えばいいわけではない

・節税と脱税は違う

・なるべく早めに節税の準備を整えておく

・信頼できる専門家と連携して行う

本記事を読むことで、法人の節税対策について理解が深まり、自分の会社が取るべき節税対策を選択できるようになれば幸いです。

コメント