「日本政策金融公庫で融資を受けたいけれど、どんな審査があるんだろう?」

「もし審査に落ちたらどうすればいい?」

そんな疑問を持っている人も多いのではないでしょうか。

日本政策金融公庫の審査は、書類提出と面談で行われます。

審査期間は、初めての場合は2~3週間、追加融資の場合は1~2週間程度です。

審査されるポイントは、

・事業計画書(創業計画書)

・自己資金

・資金の使途

・返済能力、返済計画

・面談

ですが、

・信用情報に問題がある

・税金や公共料金の支払いに遅延がある

・自己資金が少ない

・事業計画書に矛盾がある

・その事業の経験がない、浅い

・面談で失敗する

といった人は審査落ちのリスクがあります。

もし審査落ちすれば、6か月間は融資の申請ができません。

そこでこの記事では、日本政策金融公庫の審査について知っておくべきことをまとめました。

まず最初に、

◎日本政策金融公庫の審査とはどんなものか

◎審査の流れ

◎審査期間

◎結果の通知

◎日本政策金融公庫の審査ポイントと対策

について詳しく解説します。

さらに、

◎日本政策金融公庫の審査は甘い?厳しい?

◎審査落ちの恐れがあるケース

◎審査落ちした場合の対処法

についても説明しておきます。

最後まで読めば、日本政策金融公庫の審査についてよくわかるはずです。

この記事で、あなたが無事に融資を受けられるよう願っています。

目次

1. 日本政策金融公庫の審査とは

日本政策金融公庫は政府系金融機関のひとつですが、その融資審査とはどのようなものでしょうか?

まずは審査の特徴、流れや審査機関など基本的なことから説明していきましょう。

1-1. 日本政策金融公庫の審査

日本政策金融公庫では、融資申し込みがあると担当者がひとりつきます。

この担当がすべての窓口となって、融資相談に乗り、融資の申込書類を受け付け、審査のための面談を行います。

審査のために、実際に事業所を訪れて視察をすることもあります。

しかし、実際に審査をするのはその担当者ではありません。

担当者の上司が、担当者からの報告と提出書類にもとづいて判断を下します。

そのため、担当者に対して「この企業の事業には将来性がある」「融資をしたほうがいい」と思わせることができれば、上司にプッシュしてくれる可能性が高まるのです。

1-2. 審査の流れ

では、実際の審査の流れはどのようになっているのでしょうか。

申し込みから融資までの全体の手順は、以下の流れとなっています。

|

1)相談・申し込み:まずは最寄りの日本政策金融公庫の支店に相談 【「店舗案内」参照】 |

▼ 1週間程度

|

2)面談・審査:提出した書類をもとに審査

▼

▼

|

▼ 初めての融資:2~3週間/追加融資:1~2週間

|

3)融資決定・契約手続き:審査に通ると融資決定 |

▼ 3日~1週間

|

4)融資実行:希望の預貯金口座に融資金が振り込まれる |

▼

|

5)返済開始:決められた返済額を、基本的には月賦払いで返済 |

以上の申し込みから融資実行までは、おおよそ3週間~1か月半程度かかります。

1-3. 審査期間

日本政策金融公庫の場合、はじめて融資を申込んだときと、一度融資を受けたあとに追加で融資を申込んだときでは審査期間が以下のように異なります。

|

審査期間 |

申し込みから融資までの期間 |

|

|

はじめての融資の場合 |

2~3週間程度 |

1か月~1か月半程度 |

|

追加融資の場合 |

1~2週間程度 |

3週間~1か月程度 |

追加融資だと期間が短くなるのは、すでに基本的な事業内容などは一度審査済みのため、チェックすべきポイントが少なくて済むからです。

ただ、上記の期間はあくまで目安です。

融資の申し込みが多数重なったときなどは、長めに時間がかかる恐れもありますので、余裕をもって申し込みしましょう。

1-4. 結果の通知

審査の結果が出たら、連絡があります。

審査に通って融資が決定した場合は、契約書などが郵送されてきますので、必要事項を記入して返送し、契約手続きを行なってください。

返送後、3日~1週間程度で、希望の口座に融資金が振り込まれます。

もし審査に通らなかった場合は、結果は郵送または担当者からの電話で通知されます。

日本政策金融公庫の場合、もし一度審査に落ちてしまっても、一定期間をおいて再挑戦することが可能ですので、諦めないでください。

それについては「5. 審査落ちした場合の対処法」で詳しく説明しますので、そちらもぜひ読んでおきましょう。

2. 日本政策金融公庫の審査ポイントと対策

日本政策金融公庫の審査がどんなものか、概要はわかりましたよね。

ですが、気になるのはやはり「何を審査されるのか」「審査に通るためにはどうすればいいのか」ということでしょう。

そこでこの章では、審査で重視されるポイントと、それについて審査に通りやすくなるための対策を挙げておきましょう。

2-1. 事業計画書(創業計画書)

まず、もっとも重視されるのは事業計画書(創業企業の場合は創業計画書)です。

審査の面談も、この計画書を中心に質問されます。

2-1-1. 審査ポイント

審査の際に、事業計画書・創業計画書のどこを見られるのかというと、特に重視されるのは以下の2点です。

◆具体的で実現性のある計画かどうか

→希望的観測をもとにした非現実的な計画でなく、的確な市場分析にもとづいた実現性の高い計画が求められます。

売上予測などの数字には、納得できる根拠があるかどうかも見られます。

◆確実に返済できるか

→売上があがる事業計画であっても、融資金の返済がきちんとできなければ融資は受けられません。

無理なく返済を続けられるような事業計画になっているかも審査ポイントになります。

事業計画書とともに、返済計画や資金繰り表なども提出するといいでしょう。

2-1-2. 対策

審査に通りやすい事業計画書・創業計画書にするには、まず日本政策金融公庫が公開している公式テンプレートを使用するといいでしょう。

各種書式ダウンロードページより、以下のような書式がダウンロードできます。

記入例などもありますので、参考にしてください。

◎マーケティングリサーチや競合分析は入念にする

◎計画はなるべく具体的に、実現性があるものにする

◎計画の裏付けになる具体的なデータを添付する

◎競合他社との差別化、自社の強みを明確にしておく

◎専門用語などを多用せず、誰にでもわかりやすく作成する

◎同時に資金繰り計画や返済計画も立てておく

計画書の作成については、商工会や自治体、融資相談をする金融機関などで相談にのってもらうこともできますので、利用してみるといいでしょう。

2-2. 自己資金

一般的に金融機関で融資を受ける際には、「自己資金がどれくらいあるか」が審査のひとつの基準になります。

日本政策金融公庫も同様です。

2-2-1. 審査ポイント

自己資金は、多いほうが融資が受けやすくなります。

というのも、もし融資後に事業が計画通りに進まず、返済計画が狂ったとしても、自己資金があればそれを返済の原資にすることができるからです。

自己資金が多いほど貸し倒れリスク、倒産のリスクが低くなるわけで、審査の重要なポイントです。

具体的には、必要な資金額の3分の1の自己資金があることが、審査に通りやすくなる基準だといわれています。

ただ、日本政策金融公庫の場合、特に創業融資では自己資金が少なくても借り入れできる可能性があります。

たとえば「新創業融資制度」には「自己資金要件」があり、「新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金」があれば融資を申込めると定めています。

さらに、

◎いま勤めている企業と同業で独立開業する場合

◎自治体から「特定創業支援事業」として認定された場合

なら、自己資金がゼロでもよいとされていますので、該当する場合は相談してみてください。

2-2-2. 対策

審査に通りやすくなるためには、やはり自己資金を3割以上用意することが必要です。

自己資金として認められるのは、以下のようなお金です。

|

自分の口座に貯めた預貯金 |

自己資金として最も重視されるものです。 |

|

返済義務のない、 |

借金ではなく贈与された場合は、自己資金と認められます。 |

|

退職金 |

独立開業に際して退職した場合などは、退職金も自己資金です。 |

|

手持ち資産を売却したお金 |

不動産や車、有価証券などを売却したお金も自己資金と認められます。 |

|

相続したお金 |

親族などの遺産を相続した場合も、自己資金に組み入れられます。 |

|

保険の返戻金 |

生命保険などを解約した返戻金も自己資金にできます。 |

|

みなし自己資金 |

すでに起業している場合、そのために先に支払った設備投資などは、自己資金とみなされる可能性が高いです。 |

|

第三者割当増資 |

株式会社で、新たに株式を発行し、第三者に引き受けてもらって資金調達した場合は、その資金も自己資金とみなされます。 |

もしこれらを合計しても、必要な資金額の3分の1に満たない場合は、自己資金を増やす必要があります。

それには、

◎不動産や車、有価証券や貴金属など手持ちの資産を売却する

◎親族から返済不要の贈与を受ける

◎現職を退職して退職金をもらう

◎保険を解約して返戻金をもらう

◎出資してくれる人を探す

◎クラウドファンディング

などの方法が考えられますので、いずれかを行なってみてください。

2-3. 資金の使途

また、融資を受けた資金の使い道も、審査ポイントになります。

2-3-1. 審査ポイント

融資を受ける際に、「必要な資金は1,000万円だけれど、せっかくだから多めに1,500万円くらい借りておこう」と考える人もいるでしょう。

しかし、融資審査では、使い道のはっきりしないお金には融資がおりない可能性があります。

1,500万円の融資を申込んだなら、それを何のために使うのか、使途の内訳が明確になっているかどうかが見られます。

2-3-2. 対策

対策としては、資金の使い道を証明する書類を提出するといいでしょう。

具体的には、

・事業計画書の内容

・資金繰り表

・設備投資をするなら、設備費用の見積書

・事業所の改装など工事をするなら、工事請負契約書

などです。

2-4. 返済能力・返済計画

金融機関としては、融資をしたお金はかならず返済してもらわなければなりません。

そのため、返済能力があるか、返済計画がしっかり立てられているかも重要です。

2-4-1. 審査ポイント

まず、現実的で確実性のある返済計画が立てられているかどうかが見られます。

さらに、日本政策金融公庫では融資審査にあたって経営者個人の信用情報もチェックします。

◎税金や公共料金を滞納・延滞していないか

◎ローンやクレジットの滞納・延滞はないか

◎債務整理などをしていないか

といった金融事故歴を信用情報機関に照会され、もし信用情報にキズがあれば、審査には不利に働きます。

2-4-2. 対策

無理のない返済計画を立て、書面にして提出しましょう。

また、信用情報にキズをつけないよう、日ごろから、

◎税金や公共料金は滞らせずに支払う

◎ローンやクレジットもきちんと支払う

という当たり前のことは心掛けてください。

また、リボ払いやカードローンの支払いをしている場合は、融資申し込み前に完済しておくことをおすすめします。

それらが残っていると、「融資金をローンの支払いに回されるのではないか」と自転車操業を疑われてしまい、審査にマイナスに働く恐れがあるためです。

2-5. 面談

日本政策金融公庫の審査では、事業計画書・創業計画書をもとに面談を行います。

この面談の際の受け答えも、審査結果を左右します。

2-5-1. 審査ポイント

面談では、

▢担当者が事業計画書・創業計画書について疑問に感じたところ、あいまいなところを質問される

▢計画書では伝わらない経営者の「熱意」や人柄を見る

ということが行なわれます。

場合によっては、後日担当者が事業所(会社、店舗、工場など)を訪れて、実地検分する場合もあります。

2-5-2. 対策

事業計画書をどんなに作りこんでも、面談でちゃんと説明できなければ審査ではマイナスになってしまいます。

特に質問されがちなのは、

◆今回の融資を希望する理由

◆事業計画書・創業計画書の内容についての詳しい説明

◆売上や支出などの数字に関する根拠

◆今後の事業の見通し、売上見込みの数字の根拠

◆事業に関する熱意、こだわり

などについてですので、これらについては自信をもって答えられるよう、

◎事前に面談のシミュレーションをしておく

◎必要であれば、事業計画をよりわかりやすく説明するための資料を用意する

◎事業に対する熱意も伝える

という準備が必要になってくるでしょう。

3. 日本政策金融公庫の審査は甘い?厳しい?

さて、この記事を読んでいる方の中には、「日本政策金融公庫は、他の金融機関に比べて審査が甘い」という話を耳にしたことのある人もいるかと思います。

さて、この記事を読んでいる方の中には、「日本政策金融公庫は、他の金融機関に比べて審査が甘い」という話を耳にしたことのある人もいるかと思います。

これは本当なのでしょうか?

3-1. 審査の通過率は50~60%

結論からいえば、日本政策金融公庫の審査は他の金融機関よりはハードルが低いと言えます。

一般的に、審査の厳しさを順位付けすると、

|

【審査に通りにくい】← →【審査に通りやすい】 都市銀行 > 地方銀行 > 信用金庫・信用組合 > 日本政策金融公庫 > ノンバンク |

とされますので、消費者金融などのノンバンクを除けば、かなり審査に通りやすいと思っていいでしょう。

ただし、その日本政策金融公庫でも、審査の通過率は50~60%程度と言われます。

正式にデータが発表されているわけではありませんが、おそらく申請者の半数近くは審査落ちしているわけです。

つまり、「審査が甘い」のではなく、「事業計画や資金計画をきちんと立てていて信頼できる企業なら、審査でそれを評価してくれる」といった方がいいでしょう。

日ごろから自己資金を貯めておかなかったり、事業計画書・創業計画書をきちんと作成しなかったりすれば、審査落ちのリスクは高まります。

審査を甘く見ずに、できる限り誠実にしっかりと準備をして臨んでください。

3-2. 新型コロナウイルス感染症は審査にどう影響するか

新型コロナウイルス感染症の蔓延により、飲食店をはじめさまざまな業種の事業者が打撃を受けてきました。

金融機関への融資申し込みも増えていると聞きます。

では、このことは審査に何か影響するのでしょうか?

日本政策金融公庫では「新型コロナウイルス感染症特別貸付」の制度を設けるなど、多くの取り組みを行っています。

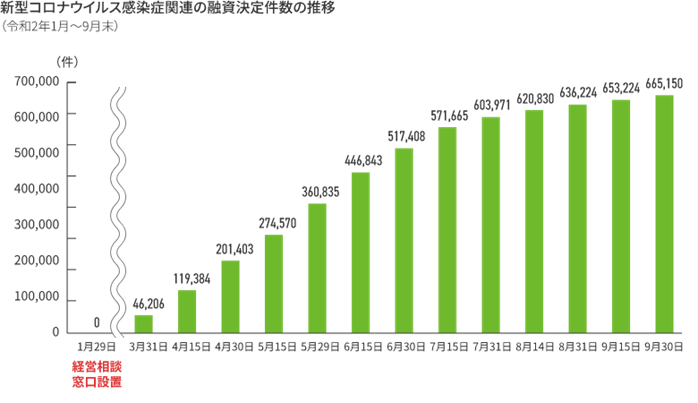

新型コロナ関連の融資件数も、以下のデータのようにどんどん増加しています。

出典:日本政策金融公庫ホームページ「日本政策金融公庫の取り組み」

日本政策金融公庫自体が、コロナの影響で経営難に陥った企業を積極的に支援していることがわかりますよね。

そのため、「新型コロナウイルス感染症特別貸付は、通常の融資よりも審査に通りやすい」と言われています。

もちろん審査はありますので、事業計画書をていねいに作成すること、面談の準備を十分にすることは必須ですが、以下の利用条件に該当する事業所は、日本政策金融公庫ホームページの「新型コロナウイルス感染症特別貸付」を参照の上、ぜひ申し込みをしてみてください。

|

【「新型コロナウイルス感染症特別貸付」を利用できる者】 新型コロナウイルス感染症の影響を受け、一時的な業況悪化を来している方であって、次の1または2のいずれかに該当し、かつ中長期的に業況が回復し、発展することが見込まれる方 1)最近1ヵ月間等の売上高(※1)または過去6ヵ月(最近1ヵ月を含みます。)の平均売上高が前3年のいずれかの年の同期と比較して5%以上減少している方 2)業歴3ヵ月以上1年1ヵ月未満の場合等は、最近1ヵ月間等の売上高または過去6ヵ月(最近1ヵ月を含みます。)の平均売上高(業歴6ヵ月未満の場合は、開業から最近1ヵ月までの平均売上高)が次のいずれか(※2)と比較して5%以上減少している方 (1)過去3ヵ月(最近1ヵ月を含みます。)の平均売上高 (※1)「最近1ヵ月間等の売上高」には、最近1ヵ月間の売上高に加え、「最近14日間以上1ヵ月未満の任意の期間」における売上高を含みます。 (※2)最近14日間以上1ヵ月間未満の任意の期間における売上高と比較する場合は、上記(1)~(3)の売上高を日割り計算し、当該期間に対応する日数を乗じて算出した売上高 出典:日本政策金融公庫ホームページ「新型コロナウイルス感染症特別貸付」 |

4. 日本政策金融公庫で審査落ちの恐れがあるケース

日本政策金融公庫の審査は、他の金融機関と比較すると通りやすいとはいえ、前述したように、約半数は審査落ちしてしまいます。

では、審査に落ちるのはどんなケースでしょうか?

それは主に、以下の6つのいずれかに該当していることが考えられます。

▼信用情報に問題がある

▼税金や公共料金の支払いに遅延がある

▼自己資金が少ない

▼事業計画書に矛盾がある

▼その事業の経験がない・浅い

▼面談で失敗する

それぞれのケースについて、詳しく見ていきましょう。

4-1. 信用情報に問題がある

「2-4. 返済能力・返済計画」でも触れましたが、日本政策金融公庫の融資審査では、事業所の代表者個人の信用情報もチェックされます。

そこで金融事故など何か「キズ」となるものがあれば、審査落ちの原因となる可能性があります。

「信用情報」とは、個人の「お金に関する情報」です。

収入、ローンやクレジットの利用歴などが、「CIC」「JICC」といった信用情報機関に記録されていて、各金融機関の間で情報共有されているのです。

信用情報で問題となるのは、以下のような「金融事故」の記録です。

▼ローンやクレジットの滞納・延滞

▼クレジットカードなどの強制解約

▼債務整理(任意整理、民事再生、自己破産など) など

特に、

✖過去5年以内の2か月以上の延滞

✖過去5年以内の強制解約

✖過去5年以内の債務整理

✖過去10年以内の自己破産

は、審査落ちのリスクがかなり高いとされています。

また、

▼キャッシングや消費者金融のローンが残っている

というのも、審査には不利に働きます。

これらがあると、「融資の返済も滞るかもしれない」と判断されてしまうからです。

ただし、上記の信用情報には保存期限があり、金融事故があってから5~10年で記録は消えます。

ですから、もし「信用情報のせいで審査落ちしたのかも…」という場合は、延滞などをしてしまった時点から5年後に、再度融資の申請をしてみるという手もあります。

その際は、自分で信用情報を取り寄せることができますので、確実に記録が消えていることを確認しましょう。

4-2. 税金や公共料金の支払いに遅延がある

日本政策金融公庫の審査では、源泉徴収票や確定申告書、半年分の預貯金通帳などの提出を求められます。

これらをチェックして、もし税金や公共料金を延滞したり遅延したりしていれば、審査では大きなマイナスになります。

チェックされるのは、

◆所得税

◆住民税

◆法人税

◆事業税

◆消費税

◆固定資産税

◆賃貸の家賃

◆電気代、水道料金、ガス代など公共料金

などの支払い状況です。

これらの支払いが順調にできていなければ、「融資の返済も滞る恐れがある」とみなされてしまうのです。

4-3. 自己資金が少ない

「2-2. 自己資金」で説明したように、自己資金は審査の重要なポイントのひとつです。

一般的には、必要な資金額の3分の1の自己資金があれば審査に通りやすいと言われ、それより自己資金が少なければ、「自己資金も十分に用意できないのに、その何倍もの融資金を返済していけるのか」と不安視され、審査にマイナスの影響を及ぼします。

ただ、「新創業融資制度」に関しては、10分の1の自己資金があれば申し込みができ、

・いま勤めている企業と同業で独立開業する場合

・自治体から「特定創業支援事業」として認定された場合

なら自己資金ゼロでも申し込めると定めています。

といっても、実際にはその最低条件で申し込んでも審査のハードルは高いようです。

やはり新創業融資制度を利用する場合でも、できれば3分の1の自己資金を用意したほうが安全でしょう。

4-4. 事業計画書に矛盾がある

審査でもっとも重視されるもののひとつが、事業計画書・創業計画書でしたよね。

この内容に矛盾や実現が難しい部分があると、審査通過は難しくなります。

たとえば、

▼売上が急に上がっているのに、その理由が不明

▼売上見込みに裏付けがない

▼使途があいまいな支出がある

▼事業が成長しているのに、固定費が下がっている

などの不審な点があれば、「事業計画書自体の信用性が低い」とみなされてしまいます。

そうならないよう、事業計画書・創業計画書の項目には、すべて根拠や裏付けを説明できる内容を記載するようにしましょう。

4-5. その事業の経験がない・浅い

一般的に融資で重視される要素のひとつに、業績や経営状況があります。

日本政策金融公庫でも同様ですが、創業融資に限っては、まだ業績が上がっておらずこれを審査の参考にすることができません。

そこでかわりに重視されるのが、「起業する事業と同様の業種での経験」です。

経験豊富であれば、同業での開業で成功する可能性が高まると判断されるため審査で有利に働きやすいと言われています。

目安としては、1年~数年以上の経験があれば審査にプラスになりやすいようですので、逆に1年未満の経験しかない、または未経験からの開業であれば、審査落ちのリスクが出てくるでしょう。

4-6. 面談で失敗する

日本政策金融公庫の審査の特徴として、かならず面談があることが挙げられます。

そこで質問される、

◆今回の融資を希望する理由

◆事業計画書・創業計画書の内容についての詳しい説明

◆売上や支出などの数字に関する根拠

◆今後の事業の見通し、売上見込みの数字の根拠

◆事業に関する熱意、こだわり

などについてきちんと回答できなかったり、自信のない受け答えをしてしまうと、審査落ちにつながる恐れもあります。

審査する側は面談で、事業計画や資金計画の信頼性や、経営者の人柄を見るため、そこで信頼を勝ち取ることが重要だからです。

以上のように、審査落ちにつながる要因はさまざまです。

しかし、落ちてしまったからといって諦める必要はありません。

次の章では、審査落ちした場合の対処法について解説していきますので、そちらを参考にして再挑戦してください。

5. 審査落ちした場合の対処法

前述したように、日本政策金融公庫の審査は他の金融機関に比べて通りやすいものです。

それに落ちてしまったとなると、「もう資金調達はムリだ」と絶望するかもしれません。

でも、ちょっと待ってください。

ほかにも方法はあります。

次の3つの対処法をぜひ試してみてください。

5-1. 自己資金を増やす

審査落ちの原因が、自己資金の少なさだと思われる場合は、自己資金を増やすことで、審査に通る可能性が出てきます。

自己資金を増やす方法としては、主に

◎不動産や車、有価証券や貴金属など手持ちの資産を売却する

◎親族から返済不要の贈与を受ける

の2つがあります。

これらによって得た資金を自己資金として加え、再度融資申請をし直すといいでしょう。

5-2. 6か月後に再審査を受ける

日本政策金融公庫では、一度融資に申し込んで審査落ちした場合、再度申し込みができるのは6か月後です。

そこで、6か月待って、その間に審査落ちの原因と思われる点を改善し、再申請しましょう。

特に創業融資の場合は、実績がないことや業歴が浅いことがネックになるケースがありますが、6か月の間に有利な業歴・業績を積むことで、審査通過の確率が上がります。

審査落ちからの6か月をムダにせず、審査でのプラスポイントを積み上げて再挑戦してください。

5-3. 他の金融機関に申し込む

「入念な準備をしたのに審査落ちしてしまって、原因がわからない」、または「6か月後まで待てない、もっと早く融資を受けたい」という場合などは、いったん日本政策金融公庫の融資は諦めて、他の金融機関に申し込んでみるのもひとつの手です。

たとえば、

◎自治体の制度融資

◎地元の信用金庫・信用組合

などは、銀行に比べて審査のハードルは高くはないので融資を受けられるかもしれません。

自治体の制度融資については、別記事「創業融資とは?3種の創業融資の特徴やメリット・デメリットを比較」で詳しく説明していますので、そちらを参照してください。

6. まとめ

いかがでしょうか?

日本政策金融公庫の審査について、知りたいことがわかったかと思います。

では、もう一度記事の内容を振り返ってみましょう。

◎日本政策金融公庫の審査は、書類審査と面談

◎審査期間は、はじめてのときは2~3週間、追加融資は1~2週間

◎日本政策金融公庫の審査ポイントは、

・事業計画書

・自己資金

・資金の使途

・返済能力・返済計画

・面談

◎日本政策金融公庫で審査落ちの恐れがあるケースは、

・信用情報に問題がある

・税金や公共料金の支払いに遅延がある

・自己資金が少ない

・事業計画書に矛盾がある

・その事業の経験がない、浅い

・面談で失敗する

◎審査落ちした場合の対処法は、

・自己資本率を上げる

・6か月後に再審査を受ける

・他の金融機関に申し込む

これを踏まえて、あなたの会社が無事に必要な融資を受けられるよう願っています。