融資審査を前にして、通るか?落ちるか?こう不安に感じる事は当然です。

ただやみくもに焦るより、少しでも融資審査に通る確率をあげるために出来る事があります。

決算時に決算書を税理士に作成してもらったきり、目を通してもいないという経営者の方もいると思いますが、融資審査では決算書をもとに、融資可能かどうか判断されます。

準備をして融資審査に挑むことが出来れば、成功の可能性はグッと高まるでしょう。

都市銀行・地方銀行の元銀行員の方から聞いた話を中心に、融資審査に通るコツをご紹介いたします。

目次

1. 融資審査で決算書について聞かれるポイント、答えるポイント

融資審査で重要視される資料は決算書です。

経営成績や財務状態等を明らかにし、納税の根拠ともなる決算書を元に、会社がお金を返せるかどうかを判断するのです。

決算書を税理士に作ってもらったきり、内容を把握しないまま融資審査に挑むのは避けましょう。

銀行側からの鋭い質問に、柔軟対応することが難しくなるでしょう。

決算書のうち主なものは

- 「貸借対照表」

- 「損益計算書」

です。

そして、銀行員が明かす意外と重要視される表が

- 「勘定科目内訳書」

です。

ポイントをおさえて説明することで、経営者としての銀行からの評価も高まるでしょう。

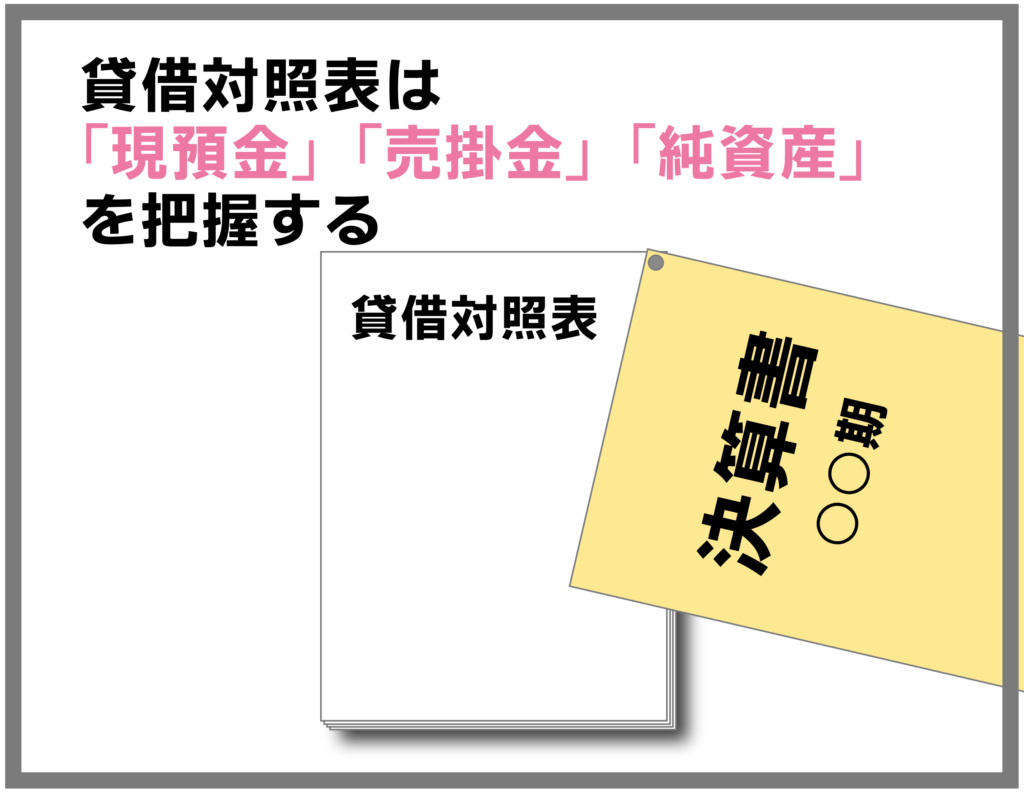

1-1. 貸借対照表は「現預金」「売掛金」「純資産」を把握する

貸借対照表は、決算書の中で最も重要と言って良いでしょう。

今会社に、いくらお金があるのか、いくら借入があるのか、などの財務情報が載っているからです。

貸借対照表の以下のポイントをおさえて融資審査に挑みましょう。

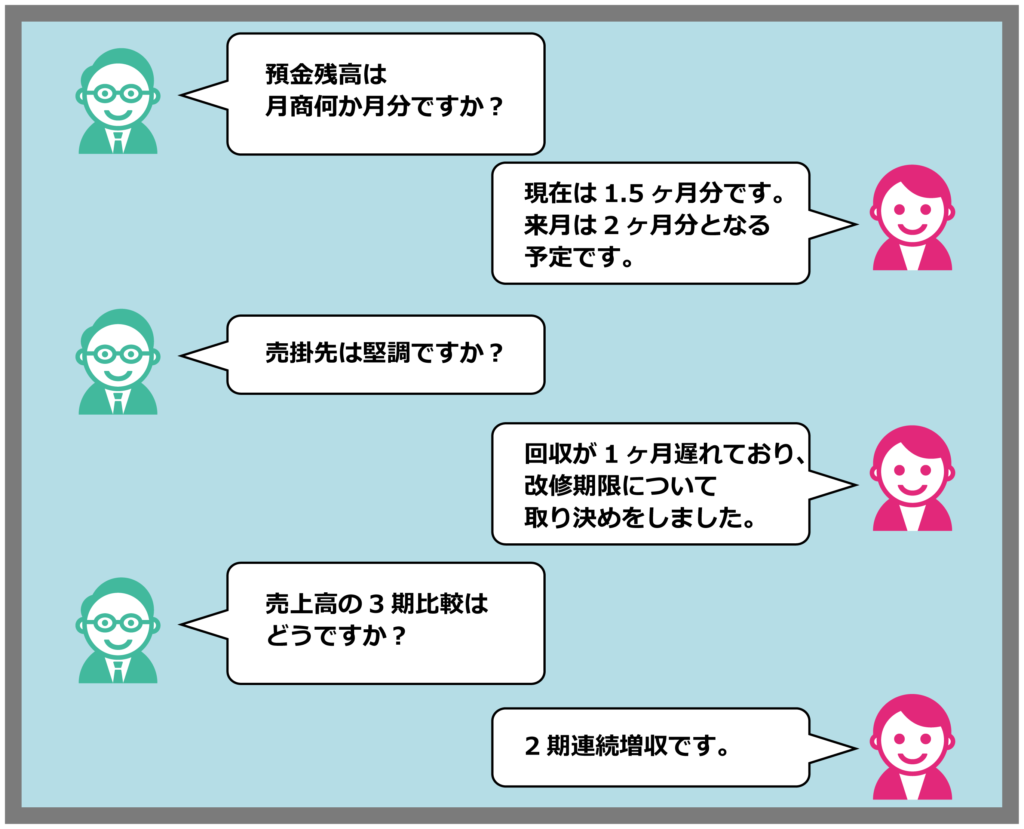

1-1-1. 「現預金」は月商2,3ヶ月分以上が理想

銀行は預金残高を見ます。

預金残高は月商2,3ヶ月分以上が理想です。

一時的な貸倒れにも余裕をもって耐える事が出来るので、資金繰りが良好であり返済能力も問題無いと判断できるからです。

もし、預金残高が極端に少ない場合は、その事態の正当性や一時的であることの根拠を説明できると良いです。

例えば、

- 「新しい外注先の初期費用が100万円かかったが、来月からは7万円の支払いだ。」

- 「預金残高を重要視していなかった。先月から50万円づつ積み立て、1年半で月商2ヶ月分の預金を目指している。」

などです。

弊社で打合せの機会があった地方銀行銀行員の方は、

- 「当行以外も含め複数の口座を合わせた残高が、月商2ヶ月あれば充分」

- 「残高10万は無いな…」

と話されていました。

銀行員の方の感覚はこのような感じです。

会社の経営という観点からも、預金残高が少な過ぎることは問題です。

その意識があるかないかだけでも、融資審査での銀行からの印象は違ってきますので、「理想の預金残高は月商の2,3ヶ月分以上」と覚えておきましょう。

1-1-2. 「売掛金」は回収に問題が無い事を伝える

売掛金は、正当なものであり回収も滞りなく問題が無いことをしっかり伝えましょう。

銀行は、長期間回収出来ずにいる売掛金に対して、とても敏感だからです。

また、粉飾決算に手を染めてしまう会社は、売掛金を利用することもあるので、あらぬ疑いをかけられないよう正確な処理が必要です。

先日弊社で打合せがあった銀行員の方も、

- 「売掛金は、まず注目します。2年回収出来ていない売掛金があったとしたら、融資はほぼ不可能です。」

と話されていました。

また銀行員の方が、そのような売掛金を決算書の中で見つけたとしたら、会社側へ質問や確認を何もせずにマイナス評価としてカウントしておしまい、ということが多いそうです。

実情では正当性があったとしても、主張する機会が与えられないまま終わってしまうようです。

もし、少しでも回収が遅れている売掛金があったとしたら、「売掛先へ分割支払を提案している」など、対策をとっていることのアピールが必要です。

1-1-3. 「純資産」は実質的に債務超過に陥ってないか把握する

純資産がプラスであっても、回収困難な売掛金などによって、実質的な債務超過に陥ってないか、ギリギリか、余裕をもってプラスであるのか、経営者自身が把握しましょう。

債務超過とは、全財産を負債にあてても、なお負債が残る状態のことです。

その状態で融資を受ける事は、とても厳しいからです。

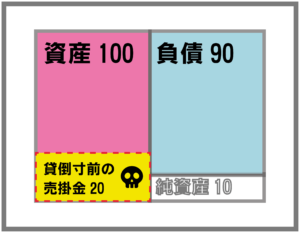

例えば、貸借対照表で資産が100、負債の部が90、純資産の部が10、の会社があるとします。

資産に含まれる売掛金20が、実は貸倒れ寸前のものでした。

すると、資産は実際には80、となり負債よりも少ないことになります。

これが実質債務超過の状態です。

実質債務超過かどうかの判断は難しいケースも多いので是非、税理士にご相談下さい。

1-2. 損益計算書は「売上高」「経費」「利益」を把握する

損益計算書で内容を把握しておきたいポイントは、

- 売上高は前期から伸びているか

- おかしな経費はないか

- 利益はいくらか

です。

上記について解説いたします。

1-2-1. 売り上げは前期から伸びているか

過去3期の売上の推移を、把握しておきましょう。

減収していたら、一時的である、回復見込みがある、と具体的な根拠つけて示す必要があります。

増収が続いているのか減収が続いているのかは、企業が成長をしていくかどうかの大きな判断材料です。

銀行員は経営者自身が把握していて当然と考えているかもしれません。

もし連続減収していて、さらにその事を経営者が把握すらしてしていなかったら、融資審査に通ることは難しいでしょう。

売上高の伸びを、3期分の損益計算書を見て確認しておきましょう。

銀行融資で評価される「売上高の推移」を正確に把握できていますか?

企業の成長性を示す財務分析を支援します。

1-2-2. おかしな経費はないか

経費の項目にざっと目を通し、「ん?」と疑問に感じる箇所がないか見ておきましょう。

銀行は、経費が適正かどうかという点に注目するからです

- 前期から大幅に増えている経費

- 内容が同じであるのに、勘定科目が分かれている経費(税理士変更が合った場合に見られます)

- 会計処理に迷い、仮で仕訳けてそのままになっている経費

上記に気を付けて目を通してみましょう。

経営者自身で会計処理を修正することが難しかったとしても、把握している姿勢を評価してくれるかもしれません。

1-2-3. 利益はいくらか

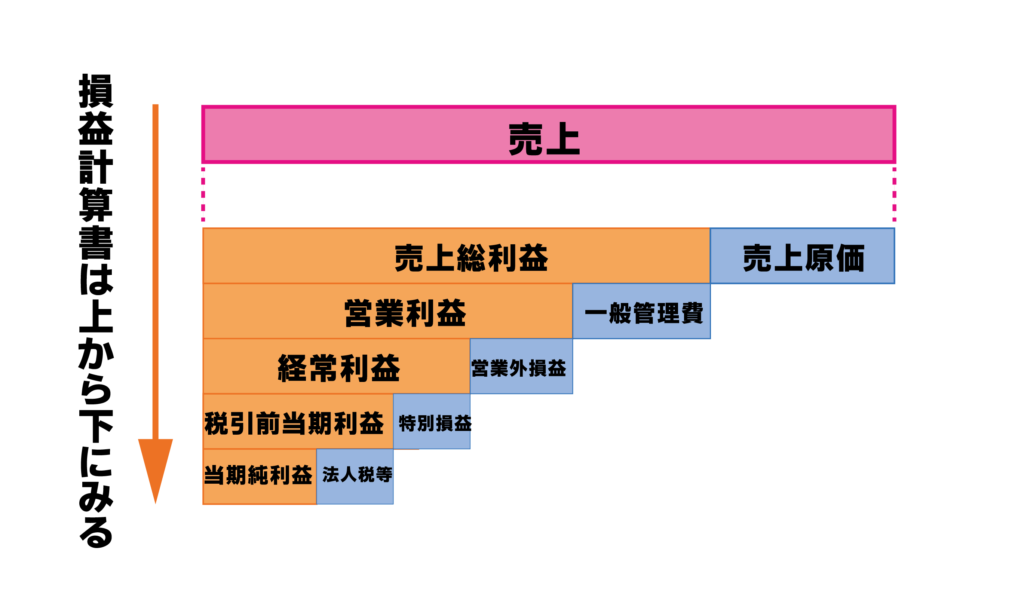

損益計算書の重要点である、利益を把握しておきましょう。

銀行も損益計算書ではまず、利益を見るからです。

損益計算書には、5種類の「利益」があります。

- 売上総利益

- 営業利益

- 経常利益

- 税引前当期利益

- 当期純利益

です。

売上総利益が赤字の場合、銀行に相手にしてもらうのは難しいでしょう。

営業利益が黒字であることを前提としています。

経常利益が黒字であれば、利息を差し引いても余裕があり、銀行も安心するでしょう。

銀行側の感覚を念頭において、利益を把握しましょう。

営業利益や経常利益が赤字であると融資は難しいです。

それが一過性であるという説明が、具体的な根拠とともに出来れば可能性が高まるかもしれません。

1-3. 雑な「勘定科目内訳書」は融資審査に致命的

勘定科目内訳書は、記載内容の確認を怠らないようにしましょう。

銀行員の知人の話では、銀行は勘定科目内訳書の記載をもとに貸借対照表を分析します。

勘定科目内訳書が、正確性に欠ける内容だと分析が困難な為、融資審査に不利になってしまうのです。

例えば、預金残高や借入残高の金融機関間違えがあります。

「合計額はピッタリだ」「間違えるはずがない」と、最後の確認を怠りがちです。

また、売掛金は売掛先ごとに50万円を超えるものは個別に記載するのがルールです。

面倒だからといって省略しないようにしましょう。

他にも、税理士を新しく変更した期には、前期と異なる仕分けがある可能性も考えられます。

勘定科目にザーッと目を通してみましょう。

銀行員の方に聞いたところ、経営者の方で、勘定科目内訳書について質問に答えられる経営者の方はごくわずかだそうです。

一通り把握していて、ちょっとした質問に答えられる経営者に対しては、大きな安心感、信頼感を得られると言います。

自分の会社の会計処理に対しての姿勢がみえてくる資料とも言えるでしょう。

勘定科目内訳書が雑で貸借対照表の分析がままならない時に、追加資料をと、言って来てくれる銀行員ばかりではありません。

「分析できないのであれば、そこまで。伸びしろは大きくなく、融資先として前向きにはなれない」と融資成功が遠のく可能性が高いです。

融資審査に通すための勘定科目内訳書と念頭に置き、事前に内容を精査しましょう。

2. 「資金繰り表」は、決算書の評価を底上げする&協力姿勢をアピール出来る

融資審査で決算書は必ず提出しますが、資金繰り表は提出しないケースもあります。

しかし、

- 「決算書だけでは財務状況を不安視されてしまうかも」

- 「とにかく1ミリでも融資成功の可能性を高めたい」

と考えるのであれば、銀行から頼まれる前に提出するのがおすすめです。

資金繰り表は、決算書の評価を底上げするからです。

また、銀行員の話では、資金繰り表の提出があれば必ず見る上に、会社の情報を提供しようとする姿勢が評価につながるということです。

資金繰り表でアピールしたいポイントをご紹介致します。

2-1. 資金繰り表で「融資希望額」を説明する

「借りられるだけ借りたい」というセリフは避けましょう。

具体的な必要金額を、具体的な根拠で示せば銀行からの評価につながり、融資審査に通る可能性が高まると考えられるからです。

資金繰り表を最大限にシンプルにすると、以下のようになります。

|

4月(実績) |

5月(予測) |

6月(予測) |

7月(予測) |

|

|

繰越 |

30 |

50 |

70 |

100 |

|

入金 |

90 |

120 |

110 |

130 |

|

出金 |

70 |

100 |

80 |

180 |

|

残金 |

50 |

70 |

100 |

50 |

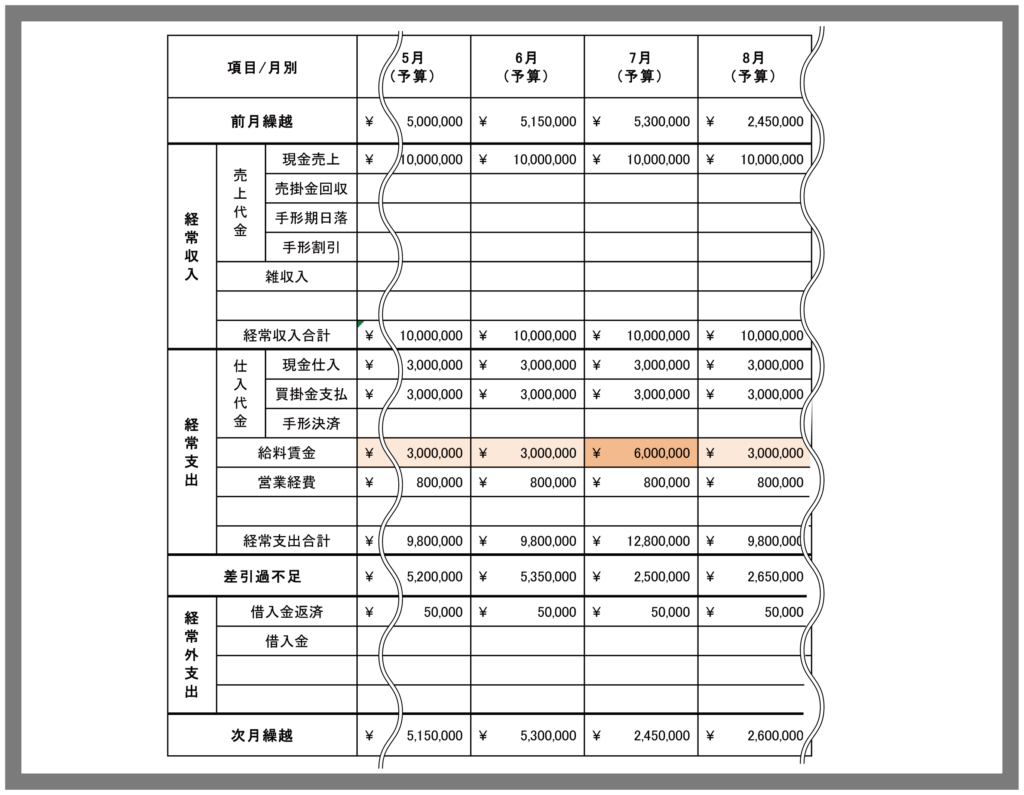

実際には、「入金」「出金」ではなくそれぞれ詳細な内訳がありますが、大まかな構成は上記の通りです。

この資金繰り表ではオレンジ色で示した7月にはボーナス支払を予定しているので出金が大幅に増えています。

会社の資金が順調に増えていたところ、7月に大きな出金があるために残高が大きく目減りしました。

ボーナス支払いをする為には事前に資金を準備する必要があることがわかります。

後述する「資金使途」を説明するためにも、融資希望額は「借りられるだけ借りたい」ではなく具体的に必要な数字を用いて説明する必要があります。

2-2. 資金繰り表でポジティブな「資金使途」を説明する

資金繰り表で、会社の健全な運営の為に「ポジティブな理由」を示すことが出来ると融資審査に通る可能性がグッと高まります。

「赤字の穴埋めをする為」というような理由では融資審査に通ることは難しいでしょう。

赤字の穴埋めをする為の借入では、自転車操業になってしまうので「返済能力が無い」、と銀行は判断するからです。

ポジティブな理由とは具体的に

- 設備資金 備品や社用車、機械など、設備投資に必要な資金

- 運転資金 商品の仕入支払や、経費の支払など、日常的に事業に必要になる資金

- 季節資金 運転資金のひとつ。季節のイベントなどに商機を逃さないよう必要となる資金

- 賞与資金 運転資金のひとつ。賞与を支給するための資金

- 決算資金 運転資金のひとつ。法人税などの納税に必要な資金。預り金である消費税や源泉所得税には充てられない。

が挙げられます。

この理由を資金繰り表で示す必要があります。

その方法はいたってシンプルです。

一般的な資金繰り表では、下記のように売上・雑収入など、仕入・給料賃金など、詳細な内訳があります。

融資の資金使途が、賞与資金(ボーナス支払)である場合には、支払予定月(濃いオレンジの箇所)の給与賃金に予算として計上します。

これで「いつ」、「いくら」、「何のために」、を示すことが出来ました。

実際には4ヶ月分ではなく、過去3ヶ月の実績分と、返済期間までを併せた資金繰り表がベストでしょう。

資金繰りをしっかりと把握している経営者は、銀行から信頼を得やすく融資審査に強いと言えます。

2-3. 資金繰り表で「返済原資」の確実性をアピールする

資金繰り表は予測値が大部分をしめています。

そのため、借りたお金を返せるだけの利益を出し続けられる、具体的な根拠を示す必要があります。

銀行は、お金を利息と合わせて返してもらう事こそが一番の収益です。

貸したお金をきっちり返してもらえるかどうかを、見極めようとしているからです。

具体的に言えば、資金繰り表を眺めている銀行員からの「この数字はどういう事ですか?」という質問に答えられれば良いのです。

その為には

- 資金繰り表の根拠となる基礎資料(売上明細や仕入れ明細など)が揃っている。

- 過年度の資金繰り表との比較で、経費や売上の差を説明できる。

- 支払サイト(仕入を行ってから、支払うまでの期間)、入金サイト(売上がたってから、入金されるまでの期間)の変化、影響、経緯を把握している。

ということが必要です。

資金繰り表を提出して、記載内容について銀行員から聞かれたことをその場で答えることが出来れば、銀行からは是非お金を貸したい会社だと思ってくれるでしょう。

3. 新事業の為の融資に必要な書類は「事業計画書」

事業計画書は銀行融資では不要である場合も多いですが、以下のケースの融資審査である時は、とても重要です。

- 新しい事業の為の融資である場合

- 銀行と会社の関係がまだ浅い場合

- 業績が良い既存事業が無い場合

特に、3つとも当てはまる場合は、事業計画書を提出を求められる前から用意出来ると良いです。

会社は健全であり伸びしろがあるか、事業の計画に無理がないか、融資審査ではチェックされます。

3-1. 事業計画書で、新事業に関する情報を惜しみなく提供する

融資審査で評価されて無事融資が実行されるには、事業計画書で新事業について多角的な情報を提供する事が必要です。

銀行は、融資審査でお金をきちんと返してくれる会社なのか、という点を判断しようとしています。

新事業が不透明であったら、仮に高い収益性を秘めたものだとしても、銀行は融資するわけにいかないからです。

融資審査に強い事業計画書を作るには以下が網羅されていると良いでしょう。

- 企業概要(ビジョン、所在地、事業形態)

- 事業概要(事業の目的、コンセプト)

- 市場戦略(競合他社の動向、マーケティング計画)

- 優位性(その市場における自社の強み)

- 事業スケジュール(販売価格、販売方法、人員計画)

- 収益性(売上予測、収支計画など)

新事業の中核をなす部分を言語化、視覚化できることで経営者として高く評価されるでしょう。

また、自社の事業について、情報開示する姿勢も銀行は高く評価すると考えられます。

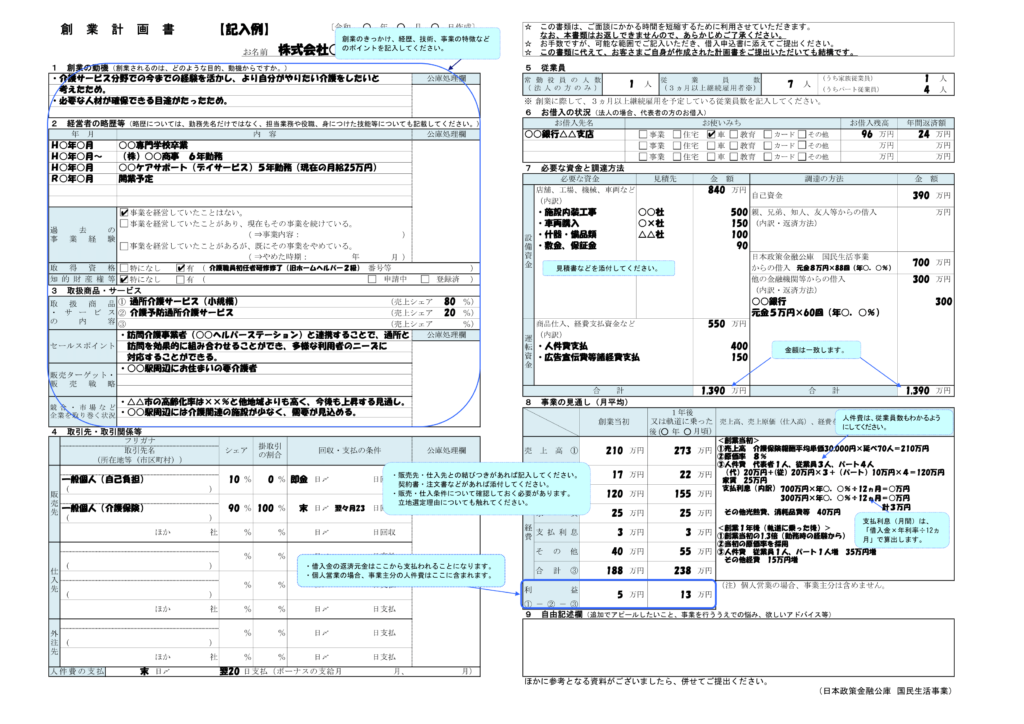

3-2. 事業計画書の参考例(日本政策金融公庫)とテンプレート(MicrosoftOffice)

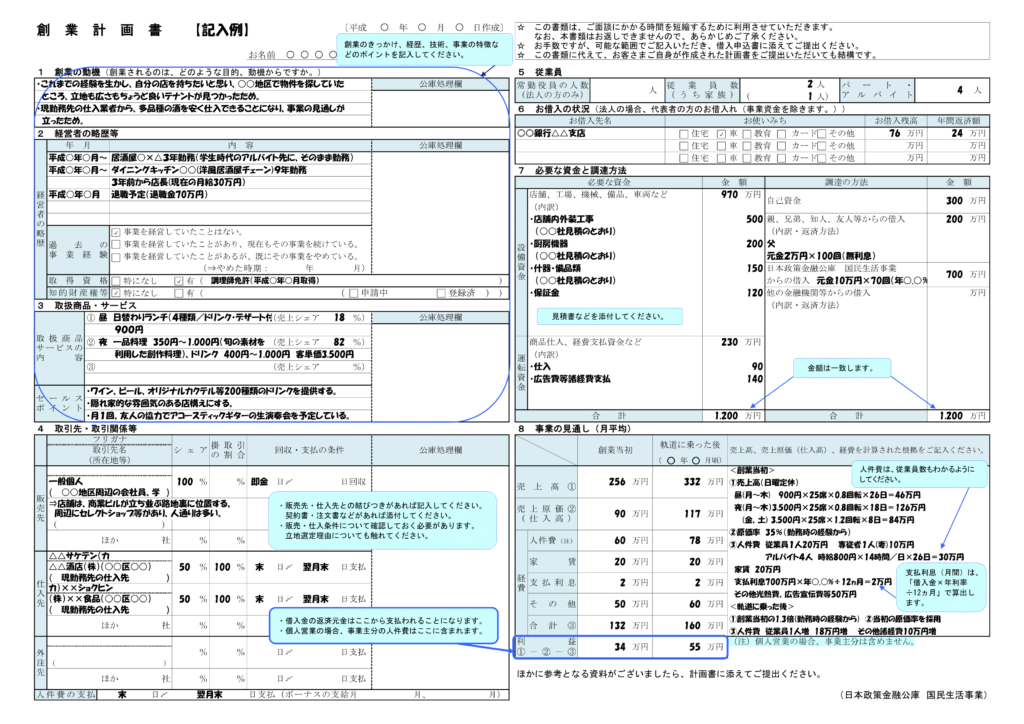

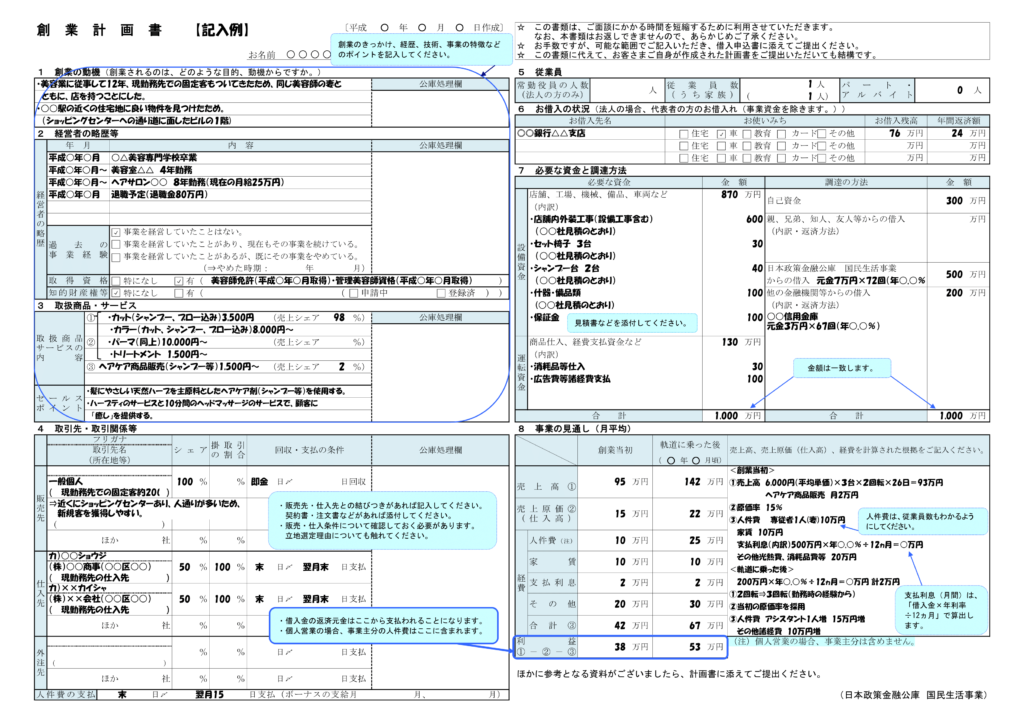

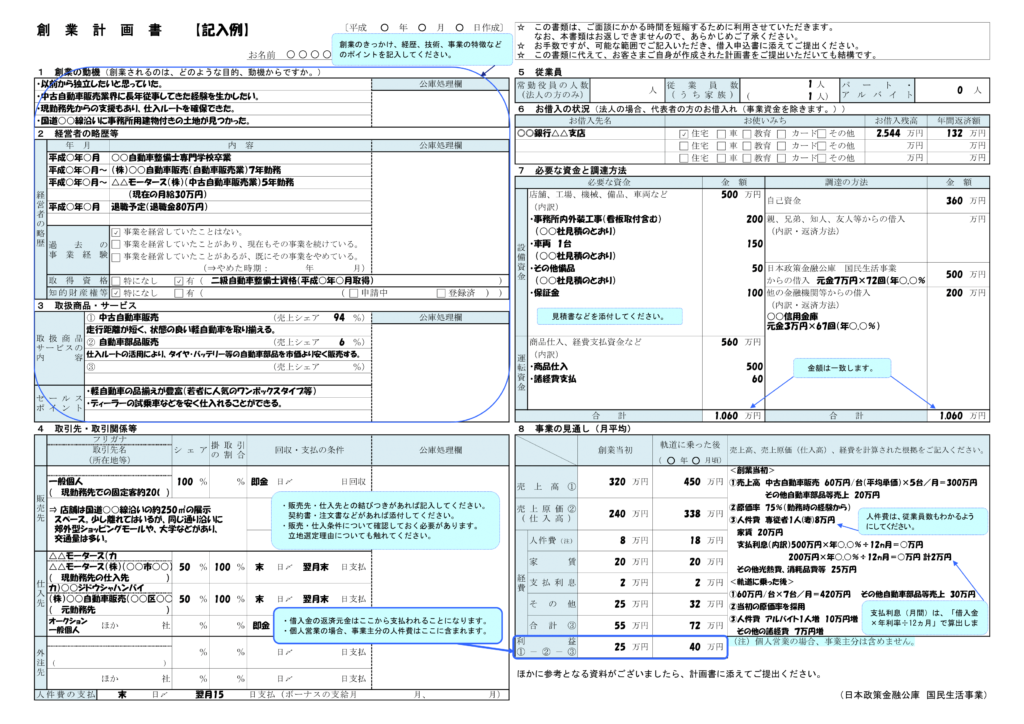

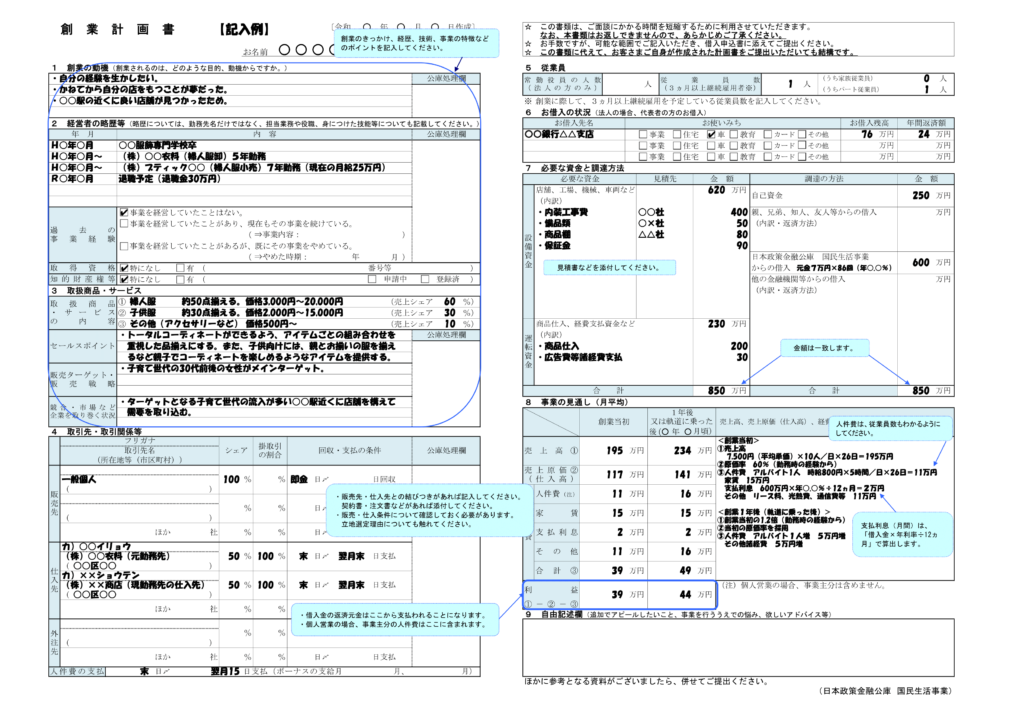

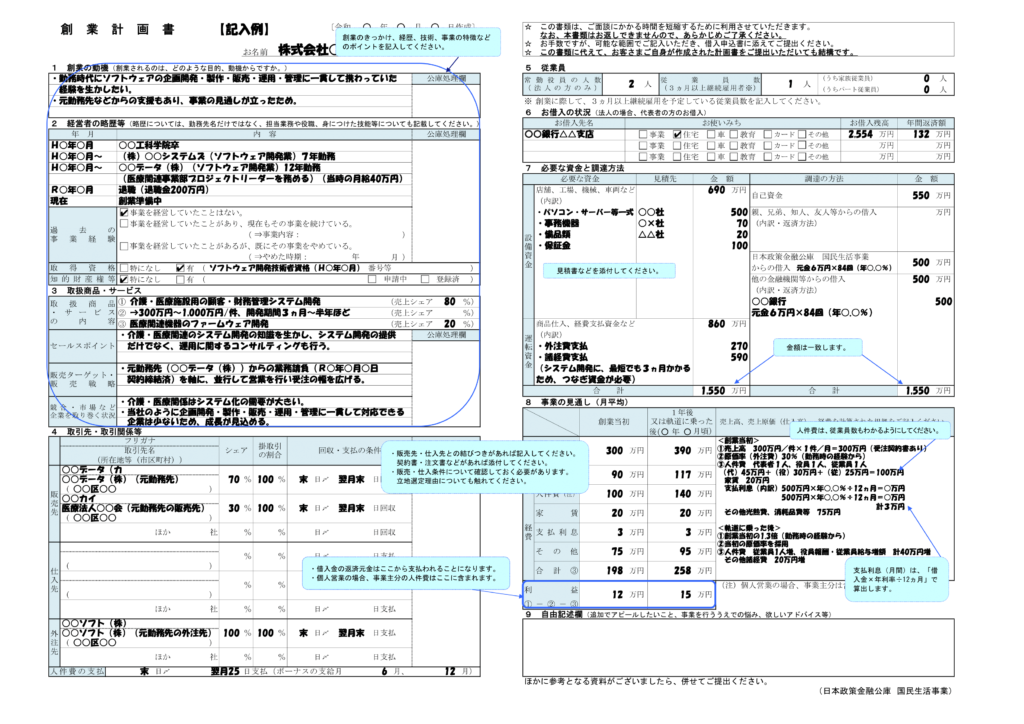

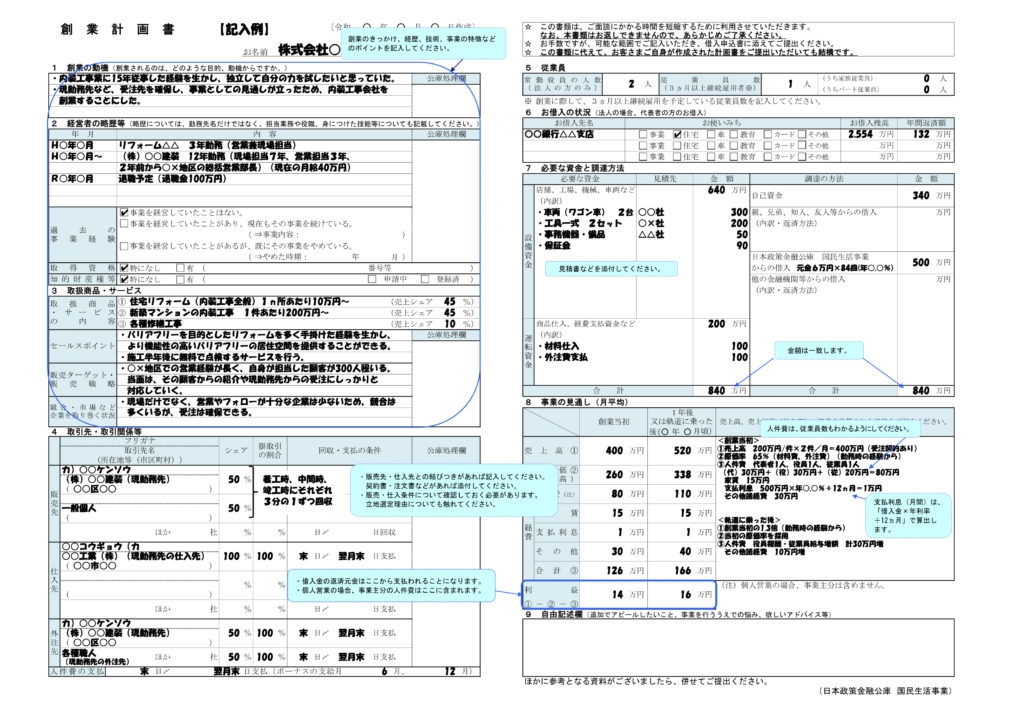

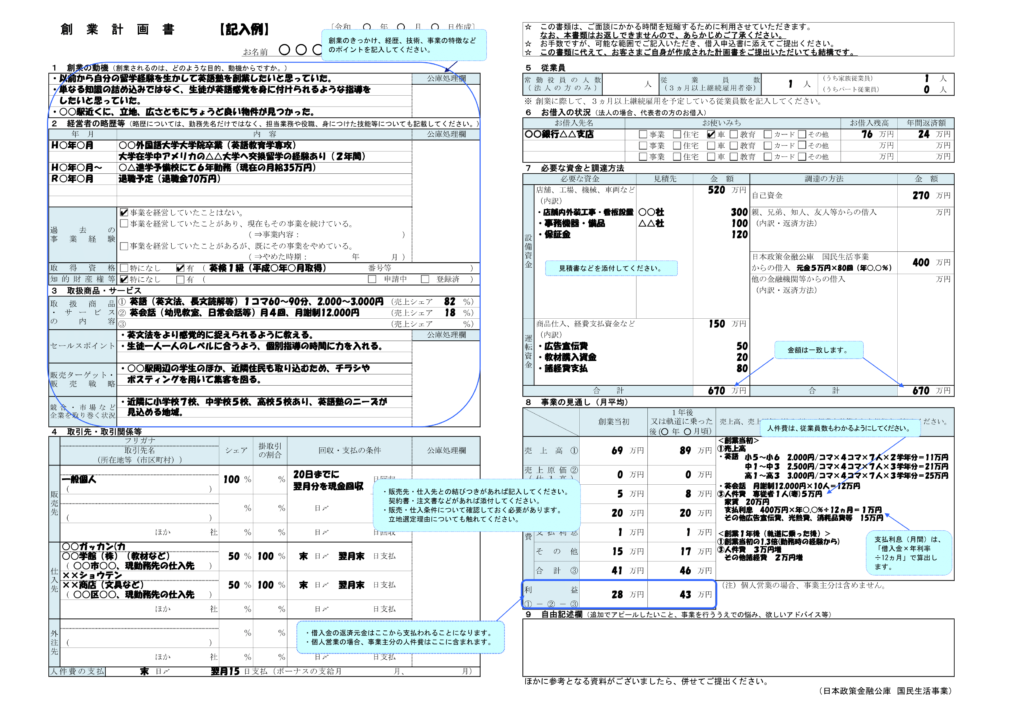

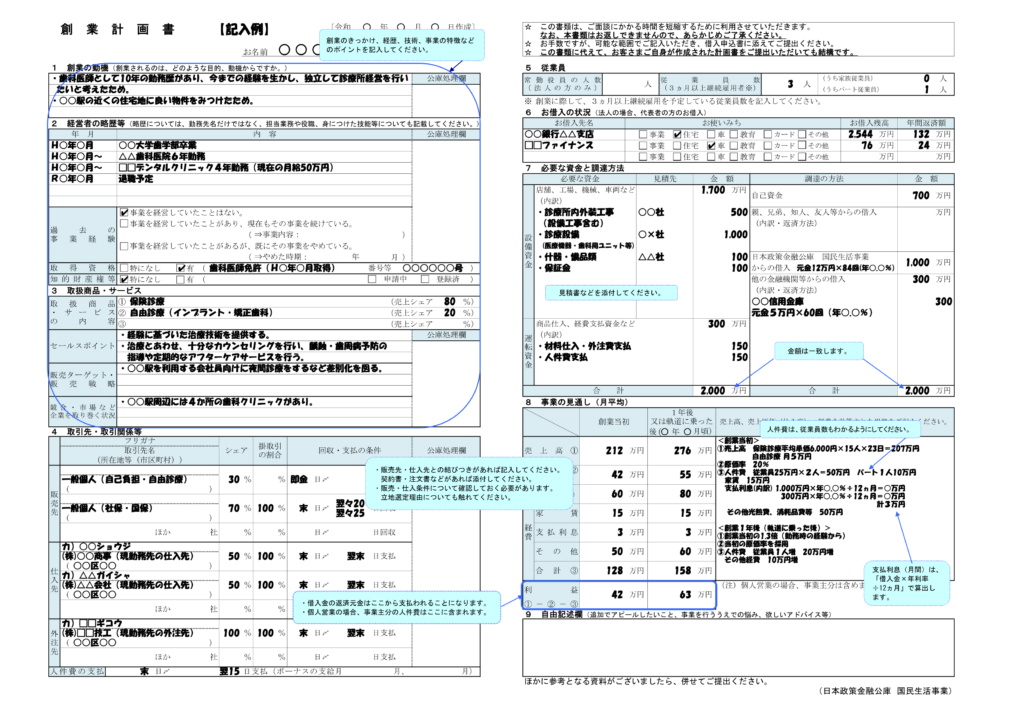

以下の参考例は、銀行融資ではなく日本政策金融公庫の創業融資の事業計画書(日本政策金融公庫では「創業計画書」とされています)ですが、会社側から金融機関へ事業の概要を伝えるという目的は同じです。

事業の根拠をどこまで掘り下げて、どう具体的に落とし込むのかを、是非参考にして下さい。

・洋食店の事業計画書(創業計画書)日本政策金融公庫HPより

洋食店の事業計画書をダウンロードして大きく見る

・美容業の事業計画書(創業計画書)日本政策金融公庫HPより

美容店の事業計画書をダウンロードして大きく見る

・中古自動車販売業の事業計画書(創業計画書)日本政策金融公庫HPより

中古自動車販売店の事業計画書をダウンロードして大きく見る

・婦人服・子供服小売業の事業計画書(創業計画書)日本政策金融公庫HPより

アパレル店の事業計画書をダウンロードして大きく見る

・ソフトウェア開発業の事業計画書(創業計画書)日本政策金融公庫HPより

ソフトウェア開発会社の事業計画書をダウンロードして大きく見る

・内装工事業の事業計画書(創業計画書)日本政策金融公庫HPより

内装工事業の事業計画書をダウンロードして大きく見る

・学習塾の事業計画書(創業計画書)日本政策金融公庫HPより

学習塾の事業計画書をダウンロードして大きく見る

・歯科診療所の事業計画書(創業計画書)日本政策金融公庫HPより

歯科診療所の事業計画書をダウンロードして大きく見る

・介護サービスの事業計画書(創業計画書)日本政策金融公庫HPより

介護サービス業の事業計画書をダウンロードして大きく見る

・事業計画書テンプレートのダウンロード(MicrosoftOffice)

必要最低限のシンプルな事業計画書ですが、真っ新な白紙からだと何を書けばよいのか分からないという方は是非このテンプレートから書き始め、肉付けしてください。

事業計画書のテンプレートをダウンロードする

事業計画書は提出すれば加算点がもらえるというものではありません。

新しい事業について、資金の貸し手に伝えるための手段です。

「事業の概要が伝われば資金を貸してもらえる」という信念をもって作りあげることがポイントです。

4. 提出書類以外で気を付けたいポイント4つ

融資審査に挑むにあたり、提出書類以外で心掛けたいことをご紹介します。

当然のことばかりですが、緊張のし過ぎで疎かにしてしまう事がないようにしましょう。

4-1. 融資審査での服装は、仕事着でOK

融資審査では、服装は身だしなみを整える程度に捉えて大丈夫です。

審査の目的は、お金を貸したらきちんと返してくれる会社なのかどうかを判断することだからです。

銀行員の方に聞いたところ、

- 「服装は気にならない」

- 「職種によっては、いつもの作業着だとイメージが涌きやすい」

- 「だらしない格好は、融資に関係なく印象が悪い」

という回答でした。

どんな会社ならお金を貸したくなるか、を主軸に考えて身なりを整える事が重要です。

4-2. 融資審査で、追加資料を頼まれても嫌な顔をしない

融資審査で銀行から追加資料を頼まれたら、快諾して早めに提出しましょう。

繰り返しになりますが、融資審査はお金をきちんと返してくれる会社なのかどうかを判断する為のものだからです。

追加資料を頼まれるケースは、銀行にとって懸念事項が見つかったと考えられます。

早めに的確に資料を提出することをお勧めします。

4-3. 金利・返済期間の交渉は慎重に

経営者としては、金利をより低く、返済期間をより長く、交渉をする事は大事なことではありますが、交渉一辺倒になって融資に失敗する事は避けなければなりません。

銀行にとっては、返してもらえなくなる事(焦げ付きリスク)と見合う、採算の合う融資なのかどうかを重要視するからです。

金利に関して言えば、1億円の借り入れで金利を0.1%下げようと交渉するとした場合、

- 1億円×0.1%=10万円

- 10万円÷12か月=8,300円

1ヶ月あたりの金利の費用としては8,300円ということになります。

これを削るために労力を費やしたあげくに、銀行からの心証を悪くしてしまったら本末転倒です。

銀行に言われるがまま、という姿勢も問題はありますが、まずは資金が必要である状況を伝えきることが必要です。

その後で交渉の余地があるのかを見極めましょう。

さいごに

会社にとって融資審査の目的は、お金をきちんと返せる事をアピールすることとも言えます。

伝えるためには、自社の財務状況を把握する必要があります。

把握することによって、融資審査に強くなると同時に経営にも強くなれると考えられます。

社長として見える景色が変わって来るでしょう。

銀行の方から是非融資を受けて欲しいと、声がかかるようになるかもしれません。

企業成長の良いサイクルを生みだす第一歩として、後悔のないよう融資審査に挑んでください。

鈴木先生の素晴らしい言葉とサイト内容に、心より感動致しました!

日本の中小企業なために、頑張って下さいませ。

サイトに訪問頂きまして、コメントまで頂き誠にありがとう御座います。

中小企業が良い会社になるように、微力ながらお手伝いさせて頂いております!