接待交際費は、経費として計上できる上限が決まっています。

そしてこの上限を超えてしまうと、超えた分に法人税がかかってしまいます。

ですから接待交際費の上限は、超えないように正確に理解することが、節税を考える上で大切です。

接待交際費の上限は会社の資本金額によって異なり、個人事業主は実質全額可、大企業では全額不可などと税制決まっているのですが、その中でも中小企業は少し複雑です。

そこで、ここでは資本金1億円以下の中小企業の接待交際費の上限を詳しく解説します。

この記事を読み終わったころには、誰でも上限を理解し、設定できているでしょう!

目次

1.接待交際費の上限は2つの条件から1つ選ぶ

接待交際費は、経費として計上できる上限が決まっています

そしてこの上限は、企業の資本金の額によって異なります。

この記事では、資本金が1億円以下の中小企業の接待交際費をの上限を解説します。

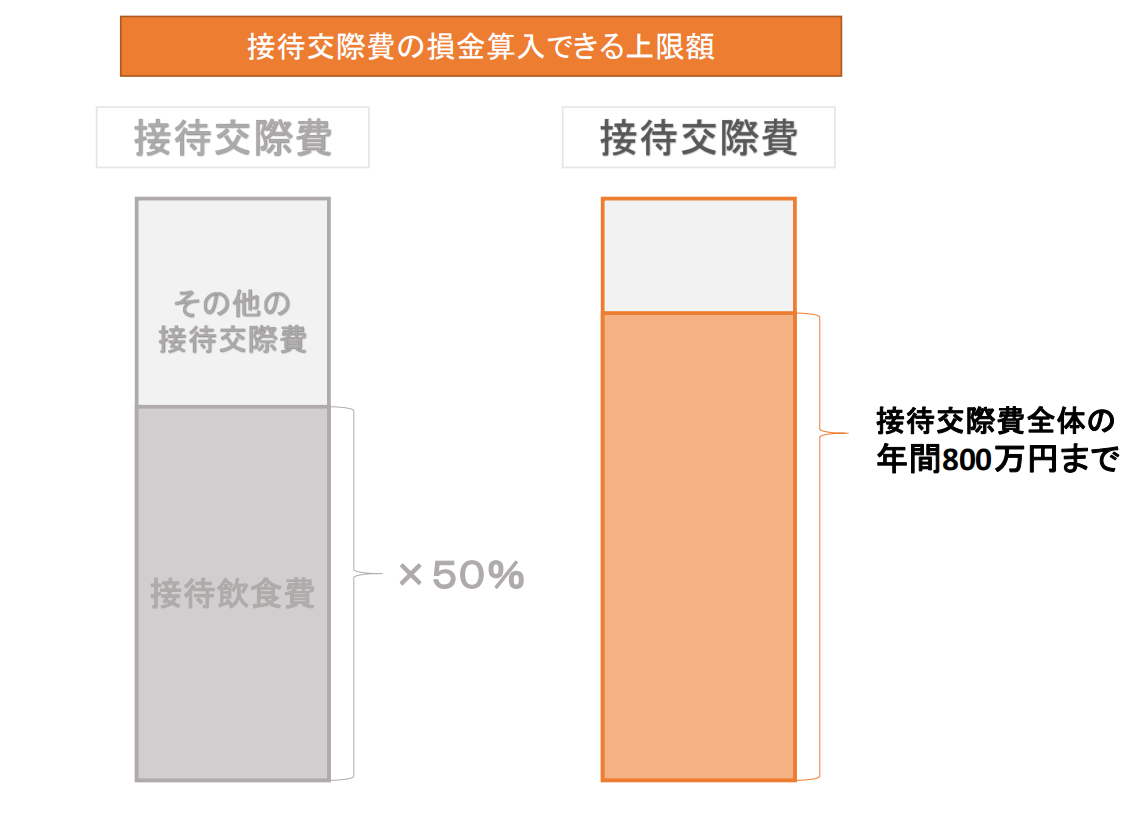

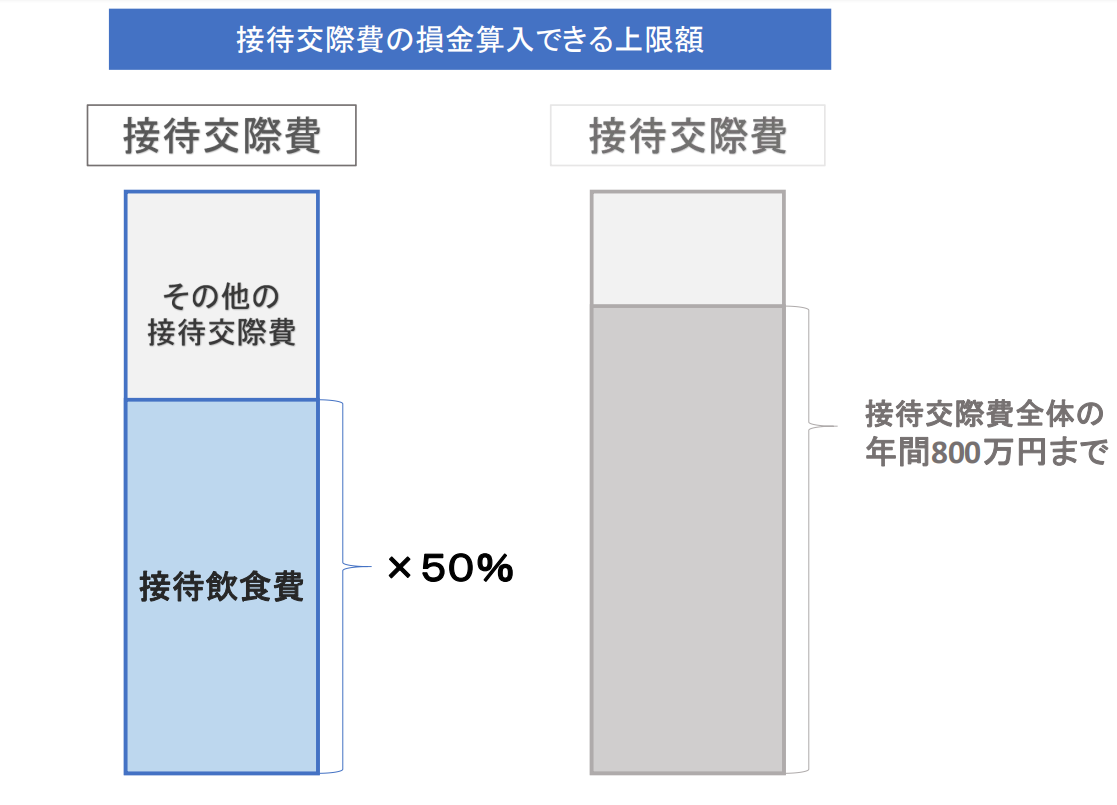

中小企業の場合、接待交際費は次のいずれかの条件を選び、上限とします。

| 条件1 接待交際費が年間800万円まで 条件2 接待交際費のうち絶対飲食費の50%まで |

条件の選び方は第2章でお伝えします。

条件1 接待交際費が年間800万円まで

1つ目の条件は、接待交際費全体で年間800万円までです。

800万円を超える部分は、法人税の計上、経費として認められません。

※ただしこれは1年間を12か月とした場合の800万円の限度額です。

※ただしこれは1年間を12か月とした場合の800万円の限度額です。

事業年度が、12か月に満たない場合には、800万円にその事業年度の月数をかけて、これを12で割った金額が限度額となります。

(例)事業年度が6か月で、接待交際費が800万円の場合は、限度額が400万円になる。

条件2 接待交際費のうち接待飲食費が50%まで

2つ目の条件は、飲食接待費の50%です。

つまり、接待交際費のうち接待飲食費のみの50%の金額が、経費に計上できる限度額となり、限度額を超える部分が経費として認められなくなります。

※「接待交際費」とは

事業関係者に対して、仕事が円滑になることを目的とした接待や贈り物に係る経費を意味し、別の名称で交際費とも言います。

税金のルールでは、「交際費等」と言いますが、一般的には様々言い方があるようです。

※「接待飲食費」とは

社外の人に対する飲食に関係する接待交際費です。

ただし帳簿書類に飲食費であることを明らかにするいくつかの事項を書かなければ、接待飲食費として認められません。

▼ 記載事項の詳細に関しては以下をご覧ください。

参考:国税庁接待飲食費に関するFAQー帳簿書類への記載事項①

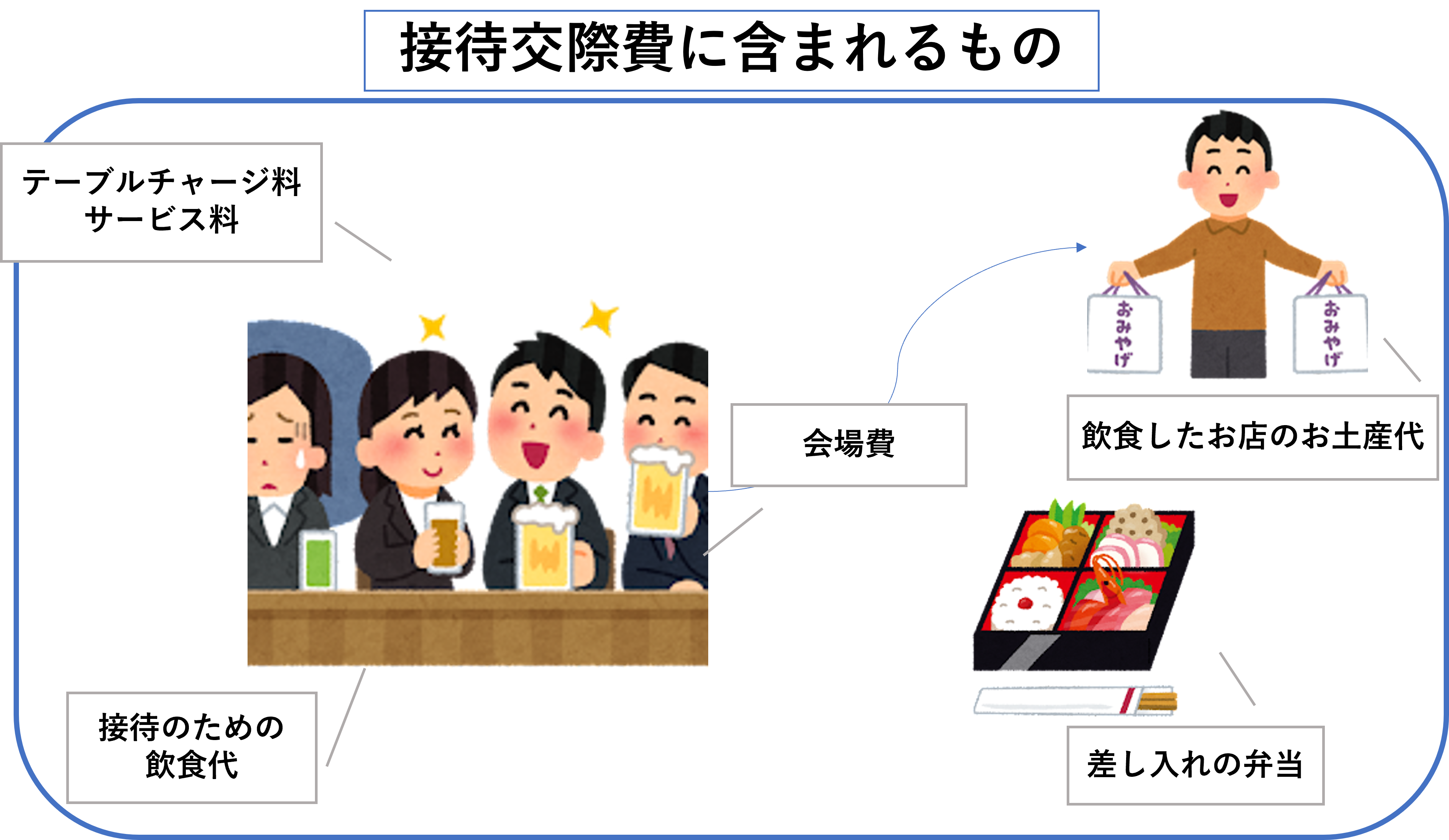

では具体的にどのようなものが、接待飲食費に該当するのかご紹介します。

接待飲食費に含まれるもの

大前提、業務の遂行や行事の開催に必要なものしか含まれてません。

・従業員が得意先を接待するための飲食代

・テーブルチャージ料やサービス料

・会場費

・得意先へ差入れしたお弁当代(すぐ食べられるもの)

・飲食店等での飲食後、その飲食店等で提供されている飲食物の持ち帰りに要するお土産代

飲食接待費には含まれないもの

下記のものは、接交際費には含まれますが、飲食接待費ではありません。

・ゴルフや観劇、旅行などのイベント時の飲食費

→飲食費ですが、全体としてはイベントのための費用なので×

・接待等を行う飲食店等へ得意先等を送迎するために支出する送迎費

→飲食費に付随する費用と考えられそうですが、送迎費は単独で考えるの×

・飲食物の詰め合わせを贈答するために要する費用

→お中元、お歳暮と同じ贈答品と考えるため×

・従業員のみが参加した飲食会の費用

→従業員のみに対する飲食費は、飲食接待費の定義より、飲食接待費から除かれるので×

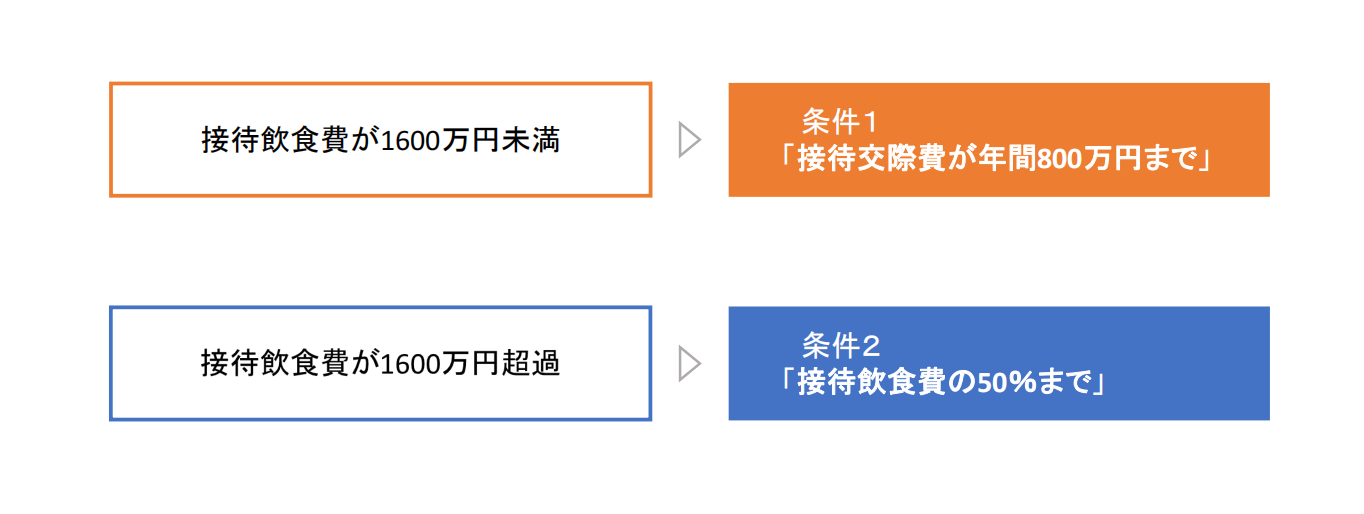

2.接待交際費を選ぶ基準

接待交際費は、より節税効果が高い方を選ぶと良いとお話しましたが、

以下のように接待飲食費の額で、どちらの方がより節税効果が高いかがが分かります。

中小企業では、接待飲食費が1,600万円を超えるケースはあまりありません。

なので、基本的には「接待交際費が年間800万円まで」という上限を選ぶことになるでしょう。

2-1 接待飲食費が1600万円未満なら、『年間800万まで』を選ぶ

接待飲食費が1600万円未満で「接待飲食費の50%まで」を選んでしまうと、最大でも約799万円しか経費化できません。なので「年間800万円まで」を選ぶと良いでしょう。

【例】

事業年度 12か月

1年間の交際費等 500万円

内、飲食接待費 300万円

⇒限度額は、

①飲食接待費の50%相当額 300万円×50%=150万円

②年間800万円

①と②のうち、限度額は大きい方を選択して800万円。

したがって、交際費等は500万円全額が経費として認められる。

2-2 接待飲食費が1600万円超過なら、『接待飲食費の50%』を選ぶ

接待飲食費が1600万円超過で「年間800万円まで」を選んでしまうと、本来801万円以上経費化できるところを、800万円しか経費化できなくなってしまいます。

「接待飲食費の50%」を選ぶと良いでしょう。

【例】

事業年度 12か月

1年間の交際費等 2000万円

内、飲食接待費 1800万円

⇒限度額は、

①飲食接待費の50%相当額 1800万円×50%=900万円

②年間800万円

①と②のうち、限度額は大きい方を選択して900万円

したがって、交際費等2000万円のうち、限度額900万円は経費として認められるが、限度額900万円を超える部分1100万円が法人税を計算する際に経費として認められない。

3. 税制改正により上限が下がる可能性がある

接待交際費を損金算入できる額に関する税制は、過去何度も改正されてきました。

直近では令和4年度の税制改正で、コロナウイルスの飲食店への影響を踏まえ、上記に述べた2つの条件が2年間延長されることに決まったことがあります

ただしこれは、あくまでの景気刺激対策の一環であり、令和6年度以降、再び税制改正が行われ、限度額が変わる可能性があります。

出典:令和4年度 税制改 正(租税特 別措置 )要望事項 (新設 ・拡充・ 延 長 )厚生労働省

ですから、接待交際費を常々多く計上している経営者の方は特に、税制改正の情報には敏感になるようにご注意ください。

よくある質問

Q1 1回1人当たりのあたりの上限金額はありますか?

1回1人当たりのあたりの上限金額はありません。

おおげさに言えば、一度に800万円を利用しても経費という扱いにできます。

ただし、1回1人当たりの金額が5000円以下の場合は、接待交際費ではなく会議費になります。

▼接待交際費(=交際費)になる要件はこちらをご確認ください。

交際費とは?経費で落とすために知っておきたい判断の基礎知識

Q2 接待交際費を使いすぎると税務調査に狙われやすいのでしょうか?

接待交際費の額が大きいからといって税務調査に狙われやすくなるわけではありません。

税務調査においては、金額や売上に対する割合はあまり関係ないからです。

ただし同業他社よりも交際費が顕著に多ければ、税務調査に狙われやすく、厳しく追及されます。

ですから、同業他社を基準に大きくなり過ぎないように気にかけつつ、「交際費が売上獲得に貢献しているか」国税調査官を納得させることができれば問題ありません。

交際費は業種によっては多額になるものもあります。例えば、保険屋さんなどお客さまの接待を通して業績を上げるものです。

各業種の交際費がどれくらいかは、国税庁がデータを発表しています。下の表をご覧ください。

Q3 接待交際費の上限を超えて、接待をしてもいいのでしょうか?

接待交際費の「上限」とは、損金算入(経費にできる)金額の上限ですので、超えても問題ありません。

ただし上限を超えた分に法人税がかかってしまいます。

実際お金を支出しているにもかかわらず、上限を超えた部分を経費として認められないので、その分法人税を多く納税しなければいけなくなりますのでご注意ください。

さいごに

接待交際費の上限は、一般の中小企業であれば、そう簡単に超える額ではないでしょう。

ですから、上限を気にしすぎる必要はありません。

ただし、何でも接待交際費になるわけではないことは覚えておいてください。

接待交際費は他の経費と間違いやすいうえ、交際費とみなされるかどうかのグレーゾーンが広い科目であるため、税務調査に非常に狙われやすいからです。

接待交際費を正しく認識し、うまく節税に役立ててください。

接待交際費として税務調査をうけた際に認められかどうかの判断は、税務調査の対応が得意な税理士でなければ、判断できかねるものです。

ビジョン税理士法人は、事務所全体で120回以上税務調査に立ち合ってきました。

無料相談も行っています。もし接待交際費になりえるかご不安がありましたら、こちらからお気軽にお問い合わせください。

コメント