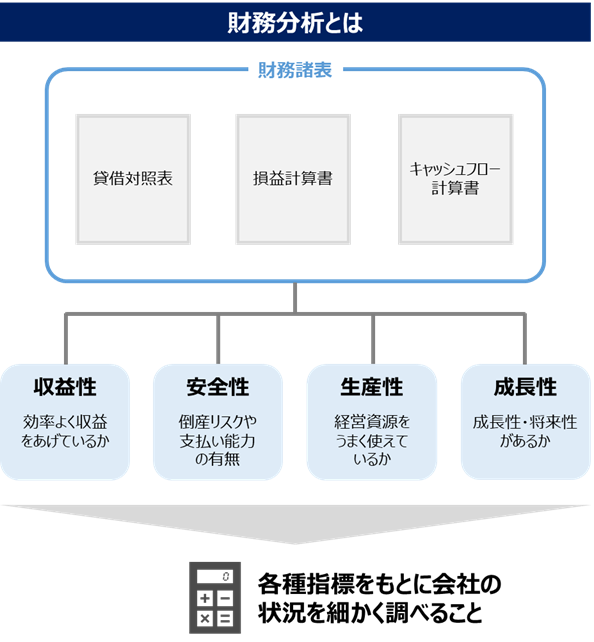

財務分析とは、財務諸表などの決算書の数字をもとに会社の収益性や安全性などの経営状況がどうなっているのか、細かく調べることです。

会社の業績をスムーズに成長させていくためには、会社がどのような状態にあるのかを把握し、迅速に正しい対策をとることが非常に大切です。

もし会社の状態を知らないままで経営していると、資金繰りの悪化に気づくのが遅れて倒産に追い込まれてしまったり、効率の良い事業運営ができずに成長の機会を逃したりしてしまいます。

いうなれば、財務分析とは会社にとっての人間ドックのようなものです。健康上のリスクを早期発見することで適切な治療を行い病気を防ぐように、経営上の課題を正しく認識して早期に対策をとることで、効率の良い会社経営を行うことが重要なのです。

そこでこの記事では、財務分析について正しく理解して経営に活かしていただけるよう、以下の内容について詳しく解説していきます。

|

<この記事でわかること> ● 財務分析を行うメリット・活用方法 ● 主な財務分析手法を紹介 ● 正しい財務分析の流れを解説 ● 財務分析を行う際の注意点 |

最後までお読みいただけると、財務分析の基本と財務分析を経営に活かすことの重要性をしっかりと理解することができます。

安定した経営を行うために財務分析について学んでいきましょう。

目次

1.財務分析とは

冒頭でも解説しましたが、財務分析とは「財務諸表などの決算書の数字をもとに会社の収益性や安全性などの経営状況を詳しく調べること」を指します。

財務諸表とは一般的には「決算書」とも呼ばれており、企業が経営活動の状況を数字で示した書類のことです。

|

<財務分析とは> ● 「財務諸表」などの決算書の数字をもとに会社の収益性や安全性などの経営状況を詳しく調べること <財務諸表とは> ● 一般的には「決算書」とも呼ばれており、企業の経営状況が数字でわかる書類。代表的なものに貸借対照表、損益計算書、キャッシュフロー計算書などがある。 |

財務諸表からは経営状況を客観的に把握できるため、投資家や金融機関が投資や融資の判断のために読み込むことも多いものですが、本来は会社の経営改善にとても有効なもの。

優秀な経営者は財務諸表をもとに徹底的に自社の財務分析を行い、業績を伸ばしています。

営業や現場の業務は得意だけど数字は苦手…という経営者にありがちなのが、納税に必要だから決算書を作ってはいるものの羅列する数字をどのように捉えればいいのかわからず、「黒字ならいいや」とおおまかにだけ理解してそのままにしてしまうというケースです。

しかしそれでは、会社の安定した成長のために何をすればいいのかがよくわからないため、根本的な対策にならず、その場しのぎの経営を続けるだけになってしまいます。

そんなときに役立つのが財務分析です。

財務分析では、財務諸表の客観的な数字に基づいて会社の収益性や安全性・生産性・成長性などを調べて過去の実績や競合他社と比較・評価することで、以下のような点を知ることができます。

|

<財務分析でわかること> ● 自社の営業活動の効率が良いか ● 効率の悪いお金の使い方をしているところはないか ● 倒産の危険性はどのくらいあるのか ● 他社と比べてどこが強みでどこが弱みなのか |

上記はごく一部で、実際にはもっと多くの有益な情報を得ることができます。

現在の会社の状況を数字から正しく把握して、経営方針決定の材料として活用することが財務分析の目的なのです。

2.財務分析を活用する方法

財務分析の概要についてはご理解いただけたと思いますので、次は財務分析の具体的な活用方法をお伝えしていきます。

正しく財務分析について理解することが自社の経営にどのように役立つのかを知ることで財務分析の重要性を認識し、スピーディで効率的な経営改善を目指していきましょう。

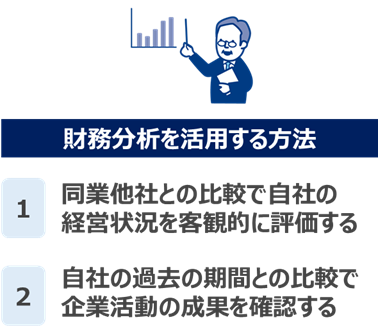

財務分析の基本は、競合他社や自社の過去の期間と比較をすることです。

経営戦略の立案に活かすための具体的な方法を、以下の2つに分けて詳しく解説していきます。

2-1.同業他社との比較で自社の経営状況を客観的に評価する

財務分析の基本の活用方法のひとつめは「同業他社との比較」です。

小学校のときのスポーツテストでも、自分の50m走のタイムが同級生と比べて速いのか遅いのかを知ることで、自分は走るのが得意なのかどうかを知ることができたと思います。

財務分析も同じような考え方で、自社の数値が同業他社と比べて良いのかどうかを調べることで、現在の経営がうまくいっているか客観的に知ることができます。

ここで気を付けたいポイントは「同じくらいの規模の同業他社」と比較するという点です。

企業は業種やビジネスモデル・規模感によってお金の動きが大きく異なる場合があります。

そのため、同じ業種で同じようなビジネスモデルの同じくらいの規模の会社の数字と比較することが大切になるのです。

自社の経営状況を客観的に評価できると、例えば以下のような仮説を持って自社の経営改善に取り組み始めることができるようになります。

|

● 他社が自社よりも10%も粗利率が高いということは自社の仕入金額は割高なのかもしれない ● 販促費は他の多くの会社と同水準のため適正と判断し、他の部分でコストカットできないか考えよう ● 自社は他社よりも従業員の生産性が低いのでもっと社員教育に投資すべきかもしれない |

このように「数値を同業他社と比較することで自社の経営面での弱みや強みを見つける」という点が、財務分析をうまく活用するひとつめの方法です。

2-2.自社の過去の期間との比較で企業活動の成果を確認する

財務分析活用方法のふたつめは「自社の過去の期間と比較」することです。

理想的な企業経営は毎年順調に成長していくことですが、実際にはそう好調には進まないこともあります。

そんな状況を客観的に知るためには、「今年の結果は昨年と比較してどうなのか」を調べることが有効です。

具体的には以下のように現状を把握することで、今の施策を続けて良いのか別の改善策をとる必要があるのかを検討することができます。

|

● 利益率が昨年よりも改善したので事務所移転による固定費削減に一定の効果があったようだ ● 昨年よりも流動負債比率が高くなったため、金融機関からの借入金を短期から長期に借り換えるなどの対策をとる必要があるかもしれない ● スキルの高い人材を増員をした結果生産性が上がったので今年も同様の採用強化を続けよう |

このように「過去の期間との比較で自社の企業活動の成果を確認する」というのが、会社の更なる発展・経営状況改善のために財務分析をうまく活用するふたつめの方法です。

3.主な財務分析の手法一覧

財務分析の具体的な活用方法も学んだところで、早速実際の財務分析手法について理解を深めていきましょう。

分析の目的別に様々な計算式があるため、以下の4つに分けて主な財務分析手法を紹介します。

|

【収益性分析】 効率よく収益をあげているかどうかを調べる指標 |

|

● 売上高営業利益率 ● 売上高経常利益率 ● 総資本回転率 |

|

【安全性分析】 倒産リスクや支払い能力の有無を調べる方法 |

|

● 流動比率 ● 当座比率 ● 負債比率 ● 固定比率 ● 固定長期適合率 ● 自己資本比率 |

|

【生産性分析】 売上や付加価値を高めるために経営資源をうまく使えているか調べる方法 |

|

● 労働分配率 ● 労働生産性 ● 資本生産性 |

|

【成長性分析】 順調に企業として成長できているか・将来性があるかどうかを調べる方法 |

|

● 総資本成長率 |

早速順番に見ていきましょう。

「財務分析を自力で行うのは難しそう…」と感じていませんか?

専門家による「ビジョン式月次決算書」なら、

収益性・安全性などの重要な指標をまとめた資料を毎月お届けします。

4.【財務分析手法①】収益性分析ができる5つの指標

以下のように何に対する利益の割合を見るのかによって2種類に分けられます。

|

<売上高に対する利益の割合を見る指標> ● 売上高総利益率(粗利益率・粗利率) ● 売上高営業利益率 ● 売上高経常利益率 <資本に対する利益の割合を見る指標> ● 自己資本当期純利益率(ROE) ● 総資本回転率 |

詳しくは以下の通りです。

①売上高総利益率(粗利益率・粗利率)

「売上高総利益率」とは売上高に対する売上高総利益の割合のことで、取り扱っている商品の利益率をダイレクトにあらわすため「企業の商品力の強さ」を示す指標です。

「売上高総利益」とは、売上高から原価を引いたあとの大元の利益のことで、粗利益とも呼びます。

|

<売上高総利益率(粗利益率・粗利率)とは> ● 計算式:売上高総利益率(粗利益率・粗利率)(%)=売上高総利益÷売上高×100 ● 見方:比率が高いほど良いが業種によって平均は大きく異なる |

売上高総利益(粗利益)は収益性を分析するときにはチェックされることが多い重要な指標で、業種や会社の規模によって以下のように平均が異なります。

|

<業種別の平均的な粗利益率(規模別)> ● 卸売業:11.8%(中小企業:15.8%、大企業:9.5%) ● 小売業:27.6%(中小企業:15.8%、大企業:9.5%) ● 製造業:22.3%(中小企業:24.9%、大企業:21.0%) ● 飲食業:55.9%(中小企業:56.8%、大企業:54.5%)

|

そのため、他社比較をする際は自分の会社に近い条件の企業と比較して分析するようにしましょう。

粗利益について詳しく知りたい人はこちらの記事もご覧ください。

→粗利益とは?他の利益との違いと経営における重要性を徹底解説

②売上高営業利益率

「売上高営業利益率」とは、売上高に対する営業利益の割合を示したもので「営業活動や広告、管理部門も含めた企業の本業における稼ぐ力」を示す指標です。

「営業利益」とは、売上総利益(粗利益)から営業活動のためにかかった費用(販売管理費)を引いた利益のことです。

|

<売上高営業利益率とは> ● 計算式:売上高営業利益率(%)=営業利益÷売上高×100 ● 見方:比率が高いほど良いが業種や規模によって平均は大きく異なる |

売上高営業利益率の業種別・規模別平均は以下の通りです。

|

<業種別の平均的な売上高営業利益率(規模別)> ● 卸売業:1.1%(中小企業:1.5%、大企業:0.9%) ● 小売業:2.1%(中小企業:3.5%、大企業:1.0%) ● 製造業:4.0%(中小企業:4.0%、大企業:4.0%) ● 飲食業:8.6%(中小企業:11.4%、大企業:3.6%) |

この指標が低いと収益性が低く利幅が小さいということになります。

自社の数字が平均よりも低い場合は「営業の効率が悪いのか?広告費が多すぎるのか?」など、原因を調査して改善策を検討するのが良いでしょう。

③売上高経常利益率

「売上高経常利益率」とは、売上高に対する経常利益の割合を示したもので「本業以外の部分も含めた企業全体の稼ぐ力」を示す重要な指標です。

「経常利益」とは、先ほど登場した「営業利益」に対して「本業以外の収入や支出」を差し引きした後の利益のことです。

「本業以外の収入や支出」とは、例えば株式・為替などの利益や損失、不動産賃料などのメインのビジネスとは関係のない収入や支出のことを指します。

|

<売上高経常利益率とは> ● 計算式:売上高経常利益率(%)=経常利益÷売上高×100 ● 見方:比率が高いほど良いが業種や規模によって平均は大きく異なる |

売上高営業利益率の平均値は、中小企業庁が行っている「中小企業実態基本調査」の結果を目安として紹介します。

|

<中小企業の平均的な売上高経常利益率> ● 建設業:4.92% ● 製造業:4.45% ● 情報通信業:5.91% ● 運輸業、郵便業:3.05% ● 卸売業:2.10% ● 小売業:1.47% ● 不動産業、物品賃貸業:8.95% ● 学術研究,専門・技術サービス業:7.81% ● 宿泊業、飲食サービス業:2.60% ● 生活関連サービス業、娯楽業:2.25% ● その他サービス業:5.02%

|

この数値が低い場合には、企業全体の総合的な収益性が低いということになります。

投資家からの注目度も高い部分なので、非常に重要な指標だといえるでしょう。

■資本に対する利益の割合を見る

④自己資本当期純利益率(ROE)

「自己資本当期純利益率(ROE)」とは、企業の自己資本(株主資本)に対する当期純利益の割合のことで、「企業の経営効率の高さ」をあらわす指標です。

資本をいかに効率的に運用できているかを客観的に知るために重要な指標で、この数値が高いと資本が集まりやすくなります。

|

<自己資本当期純利益率(ROE)とは> ● 計算式:自己資本当期純利益率(ROE)(%)=当期純利益÷自己資本(株主総資本)×100 ● 見方:比率が高いほど良好 |

平均値は以下の通りです。

|

<中小企業の平均的な自己資本当期純利益率(ROE)> ● 建設業:13.66% ● 製造業:9.57% ● 情報通信業:10.27% ● 運輸業、郵便業:11.44% ● 卸売業:11.02% ● 小売業:8.00% ● 不動産業、物品賃貸業:14.28% ● 学術研究、専門・技術サービス業:6.72% ● 宿泊業、飲食サービス業:11.44% ● 生活関連サービス業、娯楽業:6.70% ● その他サービス業:12.24% |

⑤総資本回転率

「総資本回転率(総資産回転率)」とは、「事業に投資した資本(資産)をどのくらい効率よく活用できたか」を示す指標です。

より少ない資本で多くの売上を上げることができると、総資本回転率は高くなります。

反対にこの数値が低いということは事業に使った金額に対して売上が小さいということを意味するため、中小企業の場合は特にキャッシュフローが悪化する恐れがあります。

|

<総資本回転率とは> ● 計算式:総資本回転率(回)=売上高÷総資本(総資産) ● 見方:1.0よりも大きければ良いが業種によって異なる |

平均値は以下の通りです。

|

<中小企業の平均的な総資本回転率> ● 建設業:1.25回 ● 製造業:1.06回 ● 情報通信業:1.04回 ● 運輸業、郵便業:1.25回 ● 卸売業:1.80回 ● 小売業:1.84回 ● 不動産業、物品賃貸業:0.34回 ● 学術研究、専門・技術サービス業:0.51回 ● 宿泊業、飲食サービス業:1.07回 ● 生活関連サービス業、娯楽業:1.09回 ● その他サービス業:1.26回 |

小売業や卸売業は、短期間で商品を仕入れて販売するというサイクルを繰り返すビジネスモデルであるため、総資本回転率は高くなります。

一方、不動産業や物品賃貸業では、土地やマンションなどの高額な資産に対して売上は賃貸収入で金額が小さめであるため、総資本回転率は低くなるという特性があります。

また、研究機関なども高額な研究設備に対して売り上げは小さい傾向にあるため、総資本回転率は低くなります。

その他の業種であれば「少なくとも1.0を上回っているか」という点に注意すれば良いでしょう。

5.【財務分析手法②】安全性分析ができる5つの指標

資産と負債は、「1年以内に現金にできるか、もしくは返済しないといけないかどうか」という観点で以下のように分けられます。

|

<流動資産と固定資産とは> ● 流動資産:1年以内に現金にできる資産 (例)現金・預金、有価証券、受取手形、売掛金、商品在庫など ● 固定資産:1年以内に現金にできない(する予定がない)資産 (例)土地や建物、工場の大型設備、車、ソフトウェア、のれんなど |

|

<流動負債と固定負債とは> ● 流動負債:1年以内に返済すべき債務 (例)支払手形、買掛金、短期借入金など ● 固定負債:支払期限が1年よりも先にある負債 (例)社債、長期借入金など |

資金をうまくやりくりできるかどうかは、負債の返済期限と資金の入金日のスケジュールに依存するので、安全性を分析するときは以下のように短期と長期に分けて支払い能力を調べることが多いです。

|

<短期的な支払能力を見る指標> ● 流動比率 ● 当座比率 <長期的な支払能力を見る指標> ● 負債比率 ● 固定比率 ● 固定長期適合率 ● 自己資本比率 |

詳しくは以下で解説していきます。

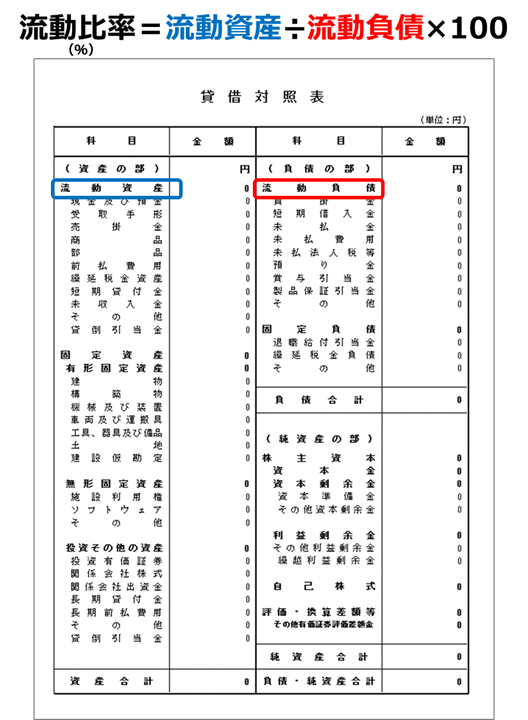

①流動比率

「流動比率」とは、短期的な支払い能力を確認するための指標です。

短期間のうちに返済すべき負債に対して、同じ期間のうちに現金化できる資産がどのくらいあるのかを算出します。

流動比率が低いと支払い能力が小さいということになるので、財務面のリスクが高いと判断されます。

|

<流動比率とは> ● 計算式:流動比率(%) =流動資産 ÷ 流動負債 × 100 ● 見方:200%を超えていれば安全 |

200%を超えていれば、短期的に返済する必要のある負債が使える資金の半分以下だということになるので、財務面の安全性が高いとされます。

ただし100%未満になると、返済すべき負債を手元資金で賄えないということで、非常に資金繰りが厳しい状態だということになります。

②当座比率

「当座比率」とは、流動比率よりもさらに短期的な債務返済能力を知るための指標です。

流動資産の中でも、商品在庫など現金化に時間がかかるものを除いた、「現金・預金」「受取手形」「売掛金」などの、より現金化しやすい資産である「当座資産」に対する流動負債の割合を見るものです。

|

<当座比率とは> ● 計算式:当座比率(%)=当座資産 ÷ 流動負債 × 100 ● 見方:100%を超えていれば安全 |

100%を超えていれば、在庫を現金化する手間をかけなくても手元にある現金や入金予定の資金だけで短期的な負債を返済することが可能であるため、より財務面の安全性が高いといえます。

③負債比率

「負債比率」とは、会社の資本(資産)と負債全体の比率を示すことで自己資本に対する中長期的な債務返済能力を確認するための指標です。

負債とは返済義務のある他人資本のことですので、自己資本に対する負債の割合が低いほど財務面が安全だということがわかります。

|

<負債比率とは> ● 計算式:負債比率(%) = 負債÷ 自己資本 × 100 ● 見方:100%未満なら安全 |

④固定比率

「固定比率」とは、会社の資本(資産)と固定資産の比率を示すことで固定資産への投資金額がどのくらい自己資本でまかなわれているかをあらわす指標です。

長期的な支払い能力の分析に使用します。

固定資産とは土地や建物・工場の大型設備などのことです。それらの金額が自社の資本に対して大きすぎると「過剰な投資をしているのではないか」ということになり、安全性が低いと見なされることがあります。

|

<固定比率とは> ● 計算式:固定比率(%) = 固定資産 ÷ 自己資本 × 100 ● 見方:100%未満なら安全 |

100%未満なら固定資産を全て自己資本でまかなっているということになるので安全です。

⑤固定長期適合率

「固定長期適合率」とは、固定資産を安定した資金でまかなえているかどうかを知るための指標です。

会社は企業活動の上で業績拡大を目指すために設備投資などを行いますが、そのために借入を行うことがあります。

借入は、返済期限が長期のものであれば自己資本に近い使い方ができるので「安定した資金」であると捉えられます。

そのため「固定長期適合率」の計算では、固定資産の金額を、安定資金である「自己資本と固定負債の合計」で割ることで導き出します。

|

<固定長期適合率とは> ● 計算式:固定長期適合率(%)=固定資産÷(自己資本+固定負債)×100 ● 見方:少なくとも100%以下にする |

この数値が高いと、固定資産を調達するために返済期限が近い負債である流動負債まで充当しているということになるため、財務面の安全性が低いと判断されます。

⑥自己資本比率

「自己資本比率」とは、会社の資本のうち自己資本と他人資本(金融機関からの融資など)のバランスを知ることで財務状態の安定性をはかるための指標です。

銀行からの融資などは返済義務があるため、それらの比率があまりにも高いと財政面の安定性が低く、倒産のリスクが残ります。

そのため自己資本の比率が高いほうが財務的には安全だと考えられます。

|

<自己資本比率とは> ● 計算式:自己資本比率(%)=自己資本÷(自己資本+他人資本)×100 ● 見方:高いほど安全 |

自己資本比率が30%なら安定している、50%以上ならより安定している優良企業と考えられます。

借入金に依存しない安定した経営を行いたい場合は、まずは30%程度を目指すようにすると良いでしょう。

6.【財務分析手法③】生産性分析ができる5つの指標

「経営資源」とは人件費や設備・資金などの種類があり、それらがどのくらい売上向上や付加価値を生み出すのに貢献したかを分析していきます。

ここでは主な指標として3つの指標を紹介します。

①労働分配率

「労働分配率」とは企業が稼いだ利益をどのくらい人件費に還元しているかを示す、人件費の適正度合いを知るための指標です。

労働分配率が高いと得られた利益に対する人件費が高すぎるということになので、安定した企業運営が難しくなる恐れがあります。ただし低すぎると不当に安い賃金で働かせているのではないかということにもなります。

|

<労働分配率とは> ● 計算式:労働分配率(%) = 人件費÷売上総利益(粗利益) × 100 ● 見方:高すぎても低すぎても望ましくない。50%前後が平均 |

労働分配率の平均値は以下の通りです。

|

<主要業種別労働分配率> ● 製造業:47.8% ● 卸売業:48.6% ● 小売業:49.9% |

平均的には、40~60%程度となりますので、自社の人件費率が適正かどうか確認してみると良いでしょう。

労働分配率についてさらに詳しく知りたい人は以下の記事もご覧ください。

→ 労働分配率とは?適正な労働分配率を知るための基礎知識と計算方法

②労働生産性

「労働生産性」とは、企業が付加価値を生み出すために人件費をどのくらい効率に使えているかをあらわす指標です。

「付加価値」とは、会社が外部から仕入れたものやサービスなどをもとにして新たに付け加えることができた価値のことを指します。

|

<労働生産性とは> ● 計算式:労働生産性(円)= 付加価値額 ÷ 従業者数 ● 見方:高ければ効率が良い |

付加価値の算出には以下のような2種類の計算方法があり、どちらかを使用します。

|

<付加価値の計算方法2パターン> ● 計算式 ①控除法 付加価値=売上高ー売上原価 ②加算法 付加価値=人件費+地代家賃+租税公課+減価償却費+金融関連費用+営業利益 |

上記方法のどちらを使うかは会社の付加価値の定義によって決まりますが、中小企業なら「中小企業方式」の控除法、大企業なら「日銀方式」の加算法が使用されることが多いです。

労働生産性が高いほど効率よく人件費を活用できているということになります。

低い場合は業務工程に無駄がないか見直す必要があるでしょう。

③資本生産性

「資本生産性」とは企業が付加価値を生み出すために投入した資本をどのくらい効率に使えているかをあらわす指標です。

|

<資本生産性とは> ● 計算式:資本生産性(円) = 付加価値 ÷ 有形固定資産額 ● 見方:高ければ効率が良い |

多額の資金を投入して設備を充実させても、余り付加価値を生み出せていなければ効率よく企業活動をしたとはいえないため、この指標も確認する必要があるでしょう。

7.【財務分析手法④】成長性分析ができる5つの指標

「成長性分析」とは、会社の経営拡大の度合いや将来の可能性をあらわす指標のことです。

売上高や利益・総資産などが1年間でどのくらい成長したのかを調べることで、順調な経営活動を実施できているかどうかを確認します。

ここでは財務分析の際に使われることが多い代表的な指標を4つ紹介します。

①売上高成長率(増収率)

「売上高成長率」とは、売上高が1年間でどのくらい増えたかを示す指標で「増収率」とも呼びます。

会社の勢いや将来性を分析するために使用することができます。

|

<売上高成長率(増収率)とは> ● 計算式:売上高成長率(%) =(当期売上高 - 前期売上高)÷ 前期売上高 × 100 ● 見方:高いほど望ましい |

数値が高いほど前期よりも売り上げを増やせているということになるので望ましいですが、事業拡大のタイミングの影響を受けやすいので、1年間だけの結果を見るのではなく過去数年分の推移をあわせて比較することが大切です。

②経常利益成長率(増益率)

「経常利益成長率」とは、経常利益が1年間でどのくらい増えたかを示す指標で、増益率とも呼びます。

先ほどの売上高成長率よりも、実質の利益部分の成長率を確認することができるので、会社として効率よく利益を獲得する力がどのくらい成長しているのかを知ることができます。

|

<経常利益成長率(増益率)とは> ● 計算式:経常利益成長率(%)=(当期経常利益 - 前期経常利益)÷ 前期経常利益 × 100 ● 見方:高いほど望ましい |

これも過去数年の自社推移を一緒に確認するのが基本です。

③総資本成長率

「総資本成長率」とは、資本が1年間でどのくらい増えて企業規模が拡大したのかを示す指標です。

総資本とは、資本と負債の合計です。銀行からの借入金を増やしたり、設備投資を積極的に行って固定資産が増えたりするとこの数値はプラスになります。

すると、会社としての体力が大きくなり事業拡大できる将来性が高まったという風に捉えられます。

|

<総資本成長率とは> ● 計算式:総資本成長率(%)=(当期総資本-前期総資本)÷ 前期総資本 × 100 ● 見方:高ければ成長性が高いと捉える |

ただしこの数値は高ければ良いというよりは、その内訳や活用方法が重要になります。借入(負債)や設備投資を増やしすぎると、もしその後経営に失敗してしまったらよりダメージが大きくなるためです。

「何をどのような理由で増やしどのように将来の利益に結びつけるのか」という計画をしっかり立てられているなら、ポジティブに捉えて良いでしょう。

④売上高研究開発費比率

「売上高研究開発費比率」とは、売上高に占める研究開発費の割合から「研究開発にどのくらい注力しているのか」を知ることができる指標です。

研究開発費用の割合を算出することによって、将来のためにどのくらい投資をしているのか将来の成長性を推しはかることができます。

|

<売上高研究開発費比率とは> ● 計算式:売上高研究開発費比率(%)=研究開発費÷売上高×100 ● 見方:高ければ成長性が高いと捉える |

経済産業省の「平成10年 商工業実態基本調査報告書」によると、中小企業では34.8%が売上高研究開発費比率は0~1%で、1~2%の企業は19.5%、2~3%の企業は11.4%となり、7割弱の企業は3%未満という結果になっています。

|

<中小企業の売上高研究開発費比率> ● 売上高研究開発費比率 0~1%:34.8% ● 売上高研究開発費比率 1~2%:19.5% ● 売上高研究開発費比率 2~3%:11.4%

|

主な財務分析の方法と具体的な指標の代表例について解説しました。

8.最短で経営改善できる!正しい財務分析の流れ

具体的な財務分析の指標については一通り理解できたのではないかと思います。

次は、実際に財務分析をやろうと思ったときにどんな手順で何から始めればいいのか知っておきましょう。

「よくわからないからとりあえず片っ端から計算してみるか」というスタンスでは、本質的な経営改善には役立てることは難しいからです。

そこでこの章では、効率よく自社の成績を確認して経営状況改善に役立てるためのスムーズな財務分析の流れを紹介します。

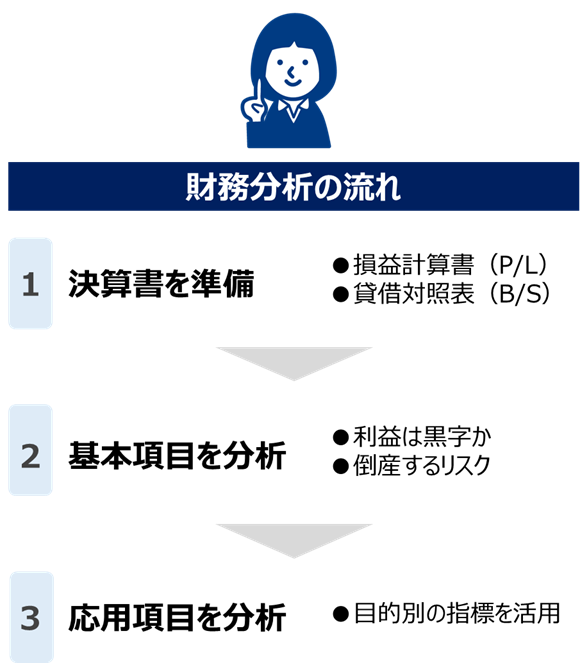

おおまかな全体の流れは下記の通りです。

|

<スムーズな財務分析の流れ> 1.必要な決算書を準備する ● 損益計算書(P/L) 2.基本的な2大ポイントを分析 ● 利益は黒字か 3.自社に必要な応用項目を分析 ● 黒字だった場合:他社と比べて利益幅は大きいのか、前年と比べて増えているか など |

詳しくは以下で解説していきます。

1.必要な決算書を準備する

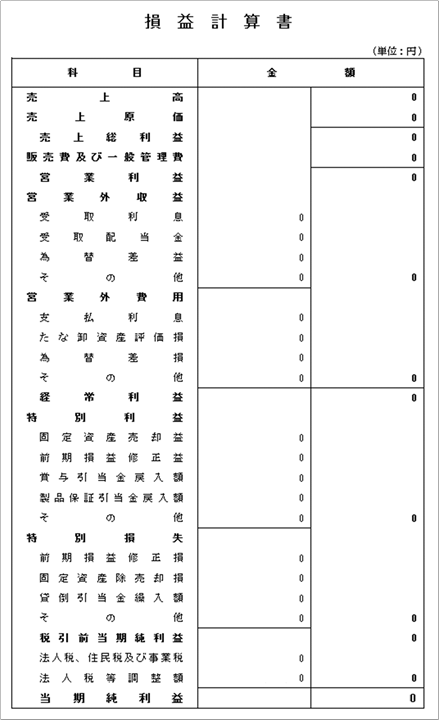

まずは、財務分析に必要な以下の書類を作成・準備します。

|

<財務分析のために準備する決算書①> ● 損益計算書(P/L) 会社の売上高や利益・費用などの状態を知ることができる決算書です。一定期間の経営成績を一目で確認することができます。 |

|

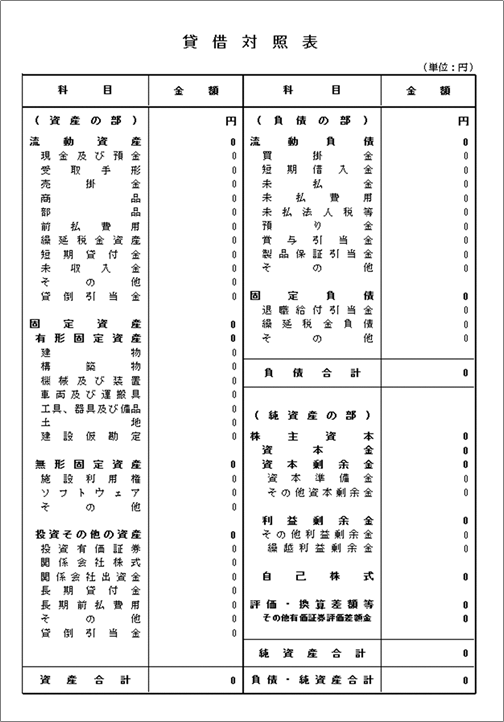

<財務分析のために準備する決算書②> ● 貸借対照表(バランスシート、B/S) 会社の財政状態をあらわす決算書のひとつで、バランスシートとも呼ばれます。左側に資産を、右側に負債と純資産を記載することで事業のための資金をどのように集めて保有・運用しているのかを示したものです。 |

準備ができたら次のステップに進みます。

2.基本的な2大ポイントを分析

次に、各決算書から以下の点を確認することで、会社のおおまかな状況を掴みます。

|

<基本的な2大ポイントの分析> ● 確認ポイント①:利益は黒字か【使用する書類:損益計算書(P/L)】 ● 確認ポイント②:倒産するリスクはどのくらいか【使用する書類:貸借対照表(B/S)】 |

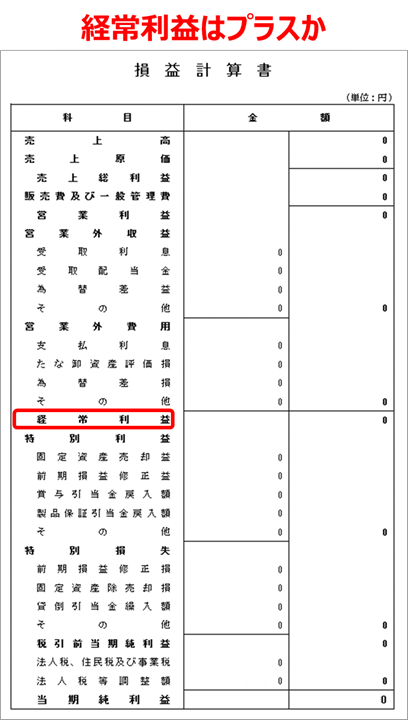

確認ポイント①:利益は黒字か

このステップでは、「損益計算書(P/L)」の以下の部分を確認します。

利益には5つの種類がありますが、まずはそれぞれ全てがプラスになっていることが望ましいです。

中でも、会社の通常の利益である「経常利益」がマイナスになっていないかどうかに着目しましょう。

当期純利益は臨時収入や特別な支出も考慮された数字なので、たまたまその年だけ生じた出来事がきっかけで増減することもありますが、経常利益は通常運転時の成績なのでここがマイナスの会社は経営改善が急務となるためです。

確認ポイント②:倒産するリスクはどのくらいか

次は「貸借対照表(B/S)」を確認します。

使用する指標は「安全性分析」の項目でお伝えした「流動比率」です。

この指標で短期的な倒産リスクを確認しましょう。

流動比率は200%あれば理想的ですが、日本企業の多くはこの基準を満たせていません。

そのため、200%未満だから一律でダメだということではなく「現実的に支払いは間に合うのか?」を考えて、間に合わない場合は資金調達計画を見直そう、という風に経営計画を立てていくことになります。

3.自社に必要な応用項目を分析

基本的な会社の状態を確認できたら、次は自社の気になる項目を過去の実績や競合他社と比較していきます。

財務分析の目的は「現在の会社の状況を数字から正しく把握して、経営方針決定の材料として活用すること」でした。

しかし、やみくもに「売上を上げたい」「利益を伸ばしたい」「無駄なコストを削減したい」と言っても、会社によってヒト・モノ・カネのどこに無駄があるのかは異なります。

そのため自社の目的に応じて、これまで紹介してきた財務分析手法から有効な指標を選び数値を確認するようにしましょう。

例として、多くの経営者が気になる以下の観点を例にあげて分析方法を紹介します。

|

<財務分析の応用例> ● 利益を増やしたいがどうすればいいか知りたい ● 財務面で安定した経営を行いたい ● 競合他社に負けないための方法を知りたい |

早速以下で解説していきます。

財務分析の応用例①利益を増やしたいがどうすればいいか知りたい

「利益を増やす方法を知りたい」という場合は、商品力を上げるべきかそれとも営業活動を強化すべきかを調べることで、事業改善方針を決めるという方法があります。

具体的には以下のような分析を行います。

|

<「売上高総利益率」で現状の自社の商品力が高いかどうかを調べる> ● 売上高総利益率が競合他社より低い場合は商品の優位性が低いということになるため、研究開発に力を入れて質を高めたり仕入れ業者や仕入れ価格を見直すことで価格優位性を高めたりすることを検討します。

<「売上高営業利益率」で営業活動の効率の良さを調べる> ● 売上高営業利益率が競合他社より低い場合は営業活動や広告宣伝費等に費用をかけ過ぎている可能性があります。 |

上記の他にも、結果によって色々なことが考えられます。

売上高総利益率も売上高営業利益率も適正なのであれば、あとは絶対額を増やすために営業の人員を増やしてとにかく規模を拡大するのが有効かもしれません。

どちらも低いなら、根本的にビジネスモデルを改善したほうが良いかもしれません。

このように自社にとってどういった対策が有効なのかを判断したいなら、利益構造を可視化できる上記のような指標を活用するのが良いでしょう。

財務分析の応用例②財務面で安定した経営を行いたい

「財務面の安全性を知り安定経営を目指したい」という場合は、以下のように自己資本比率を調べることで、財務の脆弱性を確認するという方法があります。

|

<「自己資本比率」で現状の自社の財務面の安全性を調べる> ● 自己資本比率(自己資本が全体の資本調達のうちどのくらいを占めるか)が、30%未満の場合は財務面にリスクがあると考えられるため、利益を増やすための施策を考えたり借入金の返済を加速させたり、増資を検討したりします。 |

2019年に倒産した企業のうち、約8割は自己資本比率が10%未満だったというデータもあります(参考:株式会社東京商工リサーチ「2019年 倒産企業の財務データ分析 調査」)。

このように平均と比較できる財務指標を活用することで、自社がどのような立ち位置にいるのか確認し、どんなリスクに対処する必要があるのか早期発見することができます。

財務分析の応用例③競合他社に負けないための方法を知りたい

「競合他社に勝つ方法を検討したい」という場合はまずは現状を正確に把握するために、以下のような指標で自社と他社の強みと弱みを分析するという方法が有効です。

|

<「労働生産性」で業務効率を他社と比較する> ● 労働生産性が競合他社よりも低い場合は、業務効率が悪いか最終的な商品の付加価値が小さいことが考えられるため、ITやクラウドサービスを活用することで業務の効率化や人件費の削減ができないか検討したり、評価制度の見直しや研修の導入で従業員の業務の質を高める工夫をしたりします。 <「売上高研究開発比率」で研究開発への注力度合いを他社と比較する> ● 売上高研究開発比率が他社よりも低い場合は、他社の方が研究開発を重視して投資しているということなので、いつかその会社が新たな高付加価値商品を発売したときに売り負ける恐れがあります。そのためどのような方針で開発をしているのか情報収集をしたり、自社も研究開発に力を入れたりすることを検討します。 |

財務分析で利用する指標は、どの会社も同じフォーマットで算出するため平等に比較しやすいという特徴があります。

このような客観的な数字で比較をすることで競合他社との違いを認識し、改善すべき点と伸ばす点を決めるようにしていきましょう。

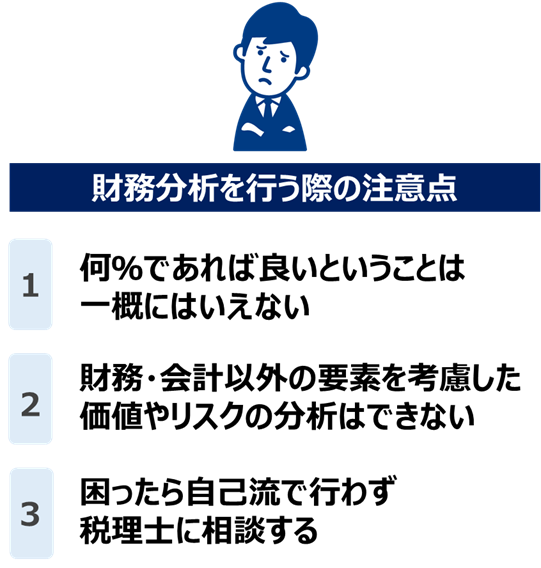

9.財務分析を行う際の注意点

経営改善に役立てるための財務分析の流れを紹介してきました。

財務分析は、各指標を数値で算出することで効率よく現状を把握できる非常に便利な手法ですが、実は注意点もあります。

この注意点を知らずに自己流で分析を行っていると、思わぬ判断ミスをしてしまうこともあるかもしれません。

そんな事態を避けるため、以下の注意点をきちんと理解しておくようにしましょう。

9-1.何%であれば良いということは一概にはいえない

財務分析で用いられる各指標は、一般的な目安や業界平均値と比較して評価することが多いと思います。

しかし、一概に何%だから良い・悪いとは評価できない場合もあります。

なぜなら、会社ごとに業種や規模・ビジネスモデル・事業拡大フェーズなどの事情は千差万別だからです。

例えば、普通であれば利益率は高いほうが良いものですが、フリマアプリのメルカリは、企業戦略として最初は莫大な広告宣伝費を投入してまずは市場シェアをしっかり獲得するという方針だったため、上場後も赤字が続いていました。

その場合は「赤字だから良い・悪い」ではなく、戦略通りに事業が進んでいるのであれば問題ないという判断になるでしょう。

過度に平均や他社の数値を気にするのではなく、自社の戦略に合った目標を立ててそれを達成できているかどうかという視点で財務分析を活用することが大切です。

9-2.財務・会計以外の要素を考慮した価値やリスクの分析はできない

財務分析は、あくまでも決算書の財務指標を使った分析手法です。そのため、それ以外の価値やリスクを分析することはできないという弱点もあります。

例えば、従業員満足度や環境に配慮した企業活動ができているかどうかなどは財務分析ではわかりませんが、企業が継続的に活動し続けるためには重要な要素です。

そのため、会社を成長させたり健全に運営していくためには「財務分析だけやっていれば良い」というわけではない点に注意するようにしましょう。

財務指標以外の情報やデータも積極的に入手し、総合的に経営改善を進めていくことが大切です。

9-3.困ったら自己流で行わず税理士に相談する

財務分析には、この記事で紹介したもの以外にもさまざまな手法や指標があります。

「自社の場合はどんな風に分析したらいいんだろう?」「効率よく企業経営するために詳しい人に教えてもらいたい!」と考える人もいるのではないでしょうか。

そんなときは税理士に相談するのがおすすめです。

決算書には経営判断に必要な情報がたくさん載っていますが、正しく財務分析ができないと自己流で効率の悪い戦略を立ててしまうかもしれません。

現状を正しく理解して業績を伸ばすために何をすればいいのか判断するためには、税理士と一緒に正しい財務分析を行って戦略を立てるのが効率的です。

財務分析に詳しい税理士に相談したい方は、現在の税理士を変えなくても無料で受けられる簡易の財務コンサルティングサービスをご利用ください。

10.まとめ

財務分析とは、財務諸表などの決算書の数字をもとに「会社の収益性や安全性などの経営状況がどうなっているのか」を細かく調べることです。

この記事では、財務分析について正しく理解して経営に活かしていただけるよう「財務分析を活用する方法」として、以下の2点をお伝えしました。

|

<財務分析を活用する方法> ● 同業他社との比較で自社の経営状況を客観的に評価する |

そして、主な財務分析指標として以下の4つの分析手法別に18の指標について詳しく紹介しました。

|

<主な財務分析指標> ● 収益性分析 ①売上高総利益率(粗利益率・粗利率) ● 安全性分析 ①流動比率 ● 生産性分析 ①労働分配率 ● 成長性分析 ①売上高成長率(増収率) |

さらに、正しい財務分析の流れとして以下のステップを紹介しました。

|

<正しい財務分析の流れ> ● 必要な決算書を準備する ↓ ● 基本的な2大ポイントを分析 確認ポイント①:利益は黒字か ↓ ● 自社に必要な応用項目を分析 |

最後に財務分析を行う際の注意点として、以下もお伝えしました。

|

<財務分析を行う際の注意点> ● 何%であれば良いということは一概にはいえない ● 財務・会計以外の要素を考慮した価値やリスクの分析はできない ● 困ったら自己流で行わず税理士に相談する |

最後までお読みいただいたことで財務分析の概要や各種指標について知ることができ、実際に経営に活かすことの重要性もしっかりと理解していただけたのではないでしょうか。安定した経営を行うために正しく財務分析を行っていきましょう。

コメント