財務指標とは、会社の財務状態や業績の良し悪しなどを数字で把握・評価するための指標のことです。

財務諸表などの決算書の数字をもとに、決められた計算式で算出することで規模の異なる会社同士でも比率による相対的な比較を実施しやすくなります。

財務指標には非常に多くの種類がありますが、日常的に活用しやすい財務指標は限られています。

全部を暗記しなければいけないというわけではないので、考え方だけ理解しておいて必要に応じて数式を調べて算出・評価ができれば問題ないでしょう。

この記事では、財務指標について知りたいという経営者に向けて、経営判断に役立つ財務指標の解説を行います。

|

<この記事でわかること>

|

最後までお読みいただくことで、財務指標の基本と、主な財務指標やその数式・その指標で何が分かるのかをしっかり理解いただければと思います。

一歩進んだ経営を実現するために財務指標について詳しく学んでいきましょう。

目次

1.財務指標とは?

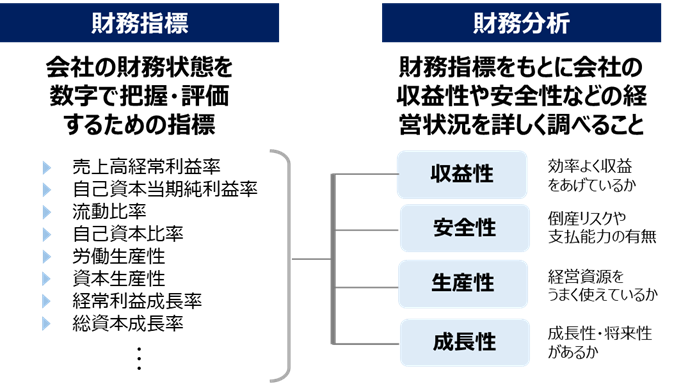

財務指標とは、会社の財務状態や業績の良し悪しなどを数字で把握・評価するための指標です。

財務指標を使って経営の問題点や他社との違い等を確認することを「財務分析」といいます。

|

<財務指標とは>

<財務分析とは>

|

財務分析が会社の健康診断だとすると、財務指標は「血糖値」や「LDLコレステロール」などの検査項目というイメージです。

健康診断の血液検査では、血糖値が高ければ糖尿病のリスクが高い、LDLコレステロールが基準値以内なら脂質異常症のリスクは低い、というように項目ごとに健康状態を判定されると思います。

財務指標も同様で、それぞれの指標ごとにチェックできる内容や目的が異なっており、その数値をもとに会社がどのような状態なのかを調べることができるのです。

2.財務指標が重要な理由

財務指標とはどんなものなのか、概要は理解して頂けたと思いますので次は財務指標の重要性をお伝えしたいと思います。

これを理解していないと財務指標をなぜ算出しないといけないのかわからないため、うまく経営に活かすことができないでしょう。

財務指標からわかる内容には経営改善のヒントがたくさん詰まっているので、その重要性を理解することで効率の良い事業運営を進められるようにしていきましょう。

財務指標が重要な理由は以下の2つです。

2-1.自社の状態を正しく理解することができる

事業というものは、個人事業として1人でやっているときであれば「自分の事業のことは自分が一番よくわかっている」と胸を張って言えるかもしれません。

しかし、従業員が増えたり得意先が増えたり新規事業を立ち上げていったりすると「総合的に今会社の状態はどうなっているのか」「何が一番の課題でどこから着手すべきなのか」がわからなくなってしまうこともあると思います。

財務指標は、そんなときに会社の状態をシンプルな数式で算出できる非常に便利なツールです。

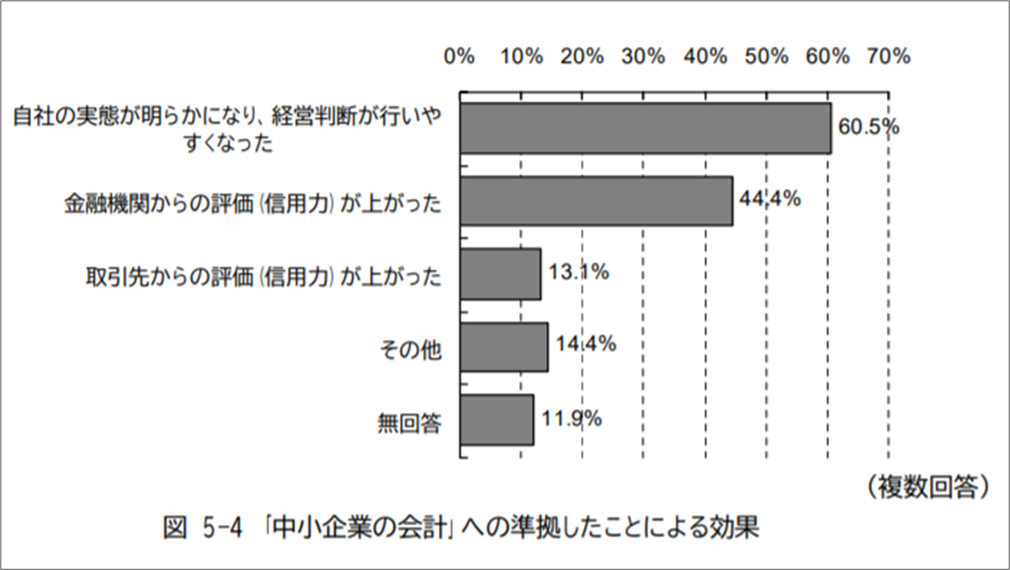

実際に、適正な会計処理を行っている中小企業にその効果を聞いたデータによると、以下のグラフのように「自社の実態が明らかになり、経営判断が行いやすくなった」という回答が最も多く、6割を占めていました。

参考:中小企業庁「会計処理・財務情報開示に関する中小企業経営者の意識アンケート」

財務指標は、うまく活用することで昨年との業績比較を正しく行うことができたり財務上の危機をいち早く察知できたりするというメリットがあるため、効率の良い経営に有効と言えます。

2-2.他社との比較を客観的に行うことができる

安定して利益をあげられるビジネスを継続していく上では、競合他社の動向をチェックすることは非常に重要です。

商品力や営業力・労働生産性・研究開発力・設備性能などで他社に負け始めると、遅かれ早かれ業績にも響いてくるためです。

そんなときに役立てたいのが「財務指標」です。

財務指標は、多少規模が異なる会社でも同じような条件で比較ができるように、それらの評価を比率などで算出します。

そのため「他社よりも商品力が高いかどうか」「労働生産性は他社に負けていないか」などを客観的な数値で比べて見ることができます。

そうすると、ここは他社よりも強いから引き続き伸ばしていこう、ここは弱みだから今年は強化が必要だ、などの経営戦略を精度高く立てることができます。

3.経営に活用したい29の財務指標一覧

それでは早速、経営判断に役立つ財務指標の計算式と概要を一覧で紹介します。より詳しく知りたい場合は文字をクリックすると詳細解説の部分へ移動することができます。

財務指標は得られる内容や目的によって4種類のカテゴリに分類できるので、その種類ごとに主な財務指標を紹介していきます。

|

また「最初からこんなに多くの指標を全て活用するのは難しそう」という人のために、項目ごとに優先順位の高いものを<基本>として2つピックアップしています。

まずは基本だけ抑えたいという人はその2指標だけチェックして頂ければと思います。

もっと詳しく分析を行いたいという人に役立つ指標はその後に<応用>として紹介しています。

早速順番に見ていきましょう。

3-1.収益性分析にて使用したい財務指標8つ

まずは収益性分析として「会社が利益を獲得する力をどのくらいもっているか」を確認したいときに使用する財務指標を8つ紹介します。

収益性が高いほど効率よく継続性のある経営ができていると判断します。

売上高や資本に対する様々な利益もしくは経費の割合をもとに分析することが一般的です。

|

収益性分析にて使用したい財務指標<基本> |

|

→「本業以外の部分も含めた企業全体の稼ぐ力」を示す指標 →「企業の自己資本に対する経営効率の高さ」をあらわす指標 |

|

収益性分析にて使用したい財務指標<応用> |

|

→「企業の商品力の強さ」を示す指標 →「営業活動や広告、管理部門も含めた企業の稼ぐ力」を示す指標 →「企業の経費効率の良さ」を示す指標 →「資本全体からどのくらいの通常利益を生み出したか」を示す指標 →「資本全体からどのくらい効率よく最終的な全体の利益を生み出せたか」を示す指標 →「事業に投資した資本(資産)をどのくらい効率よく活用できたか」を示す指標 |

3-2.安全性分析にて使用したい財務指標9つ

次に、安全性分析のために倒産リスクや支払い能力の高さを確認したい時に使用する財務指標を紹介します。

現金や商品在庫、建物、有価証券などの「資産」と、支払手形や借入金などの「負債」の比率を確認することで、財務面のリスクを数字であらわします。

|

安全性分析にて使用したい財務指標<基本> |

|

→「短期的な支払い能力が問題ないかどうか」を示す指標 →「自己資本と他人資本の比率から財務状態の安定性」を知るための指標 |

|

安全性分析にて使用したい財務指標<応用> |

|

→「流動比率よりもさらに短期的な債務返済能力」を知るための指標 →「自己資本に対する中長期的な債務返済能力」を確認するための指標 →「固定資産への投資金額の自己資本比率から長期的な支払い能力」を知るための指標 →「固定資産が安定した資金でまかなえているかどうか」を知るための指標 →「本業によるお金の流れ」を知るための指標 →「固定資産や株の取得や売却によるお金の流れ」を知るための指標 →「資金調達や返済によるお金の流れ」を知るための指標 |

3-3.生産性分析で使用したい財務指標5つ

3番目は「生産性分析」のためによく使用される指標です。

事業に投資した経営資源に対してどれくらい効率よく付加価値を生み出し、成果を上げることができたかを示します。

投入した人件費や設備・資金などの経営資源が、売り上げや付加価値を生み出すのにどの程度貢献したかを分析していきます。

|

生産性分析にて使用したい財務指標<基本> |

|

→「付加価値を生み出すために人件費をどのくらい効率に使えているか」を示す指標 →「付加価値を生み出すために投入した資本をどのくらい効率に使えているか」を示す指標 |

|

生産性分析にて使用したい財務指標<応用> |

|

→「人件費の適正度合い」を知るための指標 →「企業が新しく創造した価値の割合」を示す指標 →「収益を生み出すために有形固定資産を効率よく活用できているか」を示す指標 |

3-4.成長性分析で使用したい財務指標7つ

最後は「成長性分析」に使用される指標です。

会社の経営拡大の度合いや将来の可能性をあらわす指標で、順調な経営活動を実施できているかどうかを知ることができます。

|

成長性分析にて使用したい財務指標<基本> |

|

→「効率よく利益を獲得する力がどのくらい成長しているのか」を示す指標 →「資本が1年間でどのくらい増えて企業規模が拡大したのか」を示す指標 |

|

成長性分析にて使用したい財務指標<応用> |

|

→「売上高が1年間でどのくらい増えたか」を示す指標 →「本業で利益を獲得する力がどのくらい成長しているのか」を示す指標 →「自己資本をどのくらいのペースで増やせたか」を示す指標 →「企業が研究開発にどのくらい注力しているのか」を示す指標 →「従業員がどのくらい増えて企業が成長したのか」を示す指標 |

29の財務指標を一覧で紹介しました。

会社によって業績も資金繰り状況も異なるため、全ての会社が同じ指標だけ見ていればいいというものではありませんが、まずは財務指標にはどんなものがあるのかを理解することで自社の経営に活かすイメージを具体的に持てるようにしていきましょう。

4.収益性分析に使う財務指標

早速、収益性分析で「利益を獲得する力」を確認したいときの財務指標について詳しく解説していきます。

収益性分析では、最初の2つの指標「売上高経常利益率」と「自己資本当期純利益率(ROE)」が基本となりますので、ここからチェックしましょう。

「売上高経常利益率」で会社全体としての稼ぐ力を確認し、「自己資本当期純利益率(ROE)」で経営効率の良さを確認できれば最低限その会社の収益性の高さを把握することができます。

もっと進んだ分析を行いたいという場合は3つ目以降の指標も活用していくと良いでしょう。

4-1.売上高経常利益率

「売上高経常利益率」とは、売上高に対する経常利益の割合を示したもので「本業以外の部分も含めた企業全体の稼ぐ力」を示す重要な指標です。

毎年経常的に行う活動に対して発生する利益の比率なので、企業の収益性を示すものとしてよく使われています。

|

<売上高経常利益率とは>

|

まずは自社の状況を分析し、もっと売上を伸ばすかコストを削減するかの方法でこの数値を高める余地がないか検討していきましょう。

自社の過去期間との比較をして、外部要因の影響をどのように受けているのか、などを確認するのも大切です。

その後、業種ごとの平均や競合他社の数値と比較してみましょう。業種ごとの平均値は以下の通りです。

|

<中小企業の平均的な売上高経常利益率>

|

このような方法で、まずは自社の収益性の評価をしましょう。

4-2.自己資本当期純利益率(ROE)

「自己資本当期純利益率(ROE)」とは、企業の自己資本(株主資本)に対する当期純利益の割合のことで、「企業の経営効率の高さ」をあらわす指標です。

資本をいかに効率的に運用できているかを客観的に知るために重要な指標で、この数値が高いと資本が集まりやすくなります。

|

<自己資本当期純利益率(ROE)とは>

|

中小企業の業種別平均値は以下の通りです。

|

<中小企業の平均的な自己資本当期純利益率(ROE)>

|

一般的には10~20%程度であれば優良企業であると認識されます。

自社の数値が低めだという場合は、利益を増やすことで自己資本当期純利益率を上げることができるよう、対策を講じていきましょう。

4-3.売上高総利益率(粗利益率・粗利率)

「売上高総利益率」とは売上高に対する売上高総利益の割合のことで、取り扱っている商品の利益率をダイレクトにあらわすため「企業の商品力の強さ」を示す指標です。

「売上高総利益」とは売上高から原価を引いたあとの大元の利益のことで、粗利益とも呼びます。

|

<売上高総利益率(粗利益率・粗利率)とは>

|

売上高総利益(粗利益)は収益性を分析するときには必ずチェックされることが多い指標で、業種や会社の規模によって以下のように平均が異なります。

|

<業種別の平均的な粗利益率(規模別)>

|

そのため、他社比較をする際は自分の会社に近い条件の企業と比較して分析するようにしましょう。

粗利益について詳しく知りたい人はこちらの記事もご覧ください。

→粗利益とは?他の利益との違いと経営における重要性を徹底解説

4-4.売上高営業利益率

「売上高営業利益率」とは、売上高に対する営業利益の割合を示したもので「営業活動や広告、管理部門も含めた企業の稼ぐ力」を示す指標です。

「営業利益」とは、売上総利益(粗利益)から営業活動のためにかかった費用(販売管理費)を引いた利益のことです。

|

<売上高営業利益率とは>

|

売上高営業利益率の、業種別・会社の規模別の平均は以下の通りです。

|

<業種別の平均的な売上高営業利益率(規模別)>

|

この指標が低いと収益性が低く利幅が小さいということになります。

自社の数字が平均よりも低い場合は「営業の効率が悪いのか?広告費が多すぎるのか?」など、原因を調査して改善策を検討するのが良いでしょう。

4-5.売上高販管費率

「売上高販管費率」とは、売上高に対する販管費(販売費と一般管理費)の割合を示したもので「企業の経費効率の良さ」を示す指標です。

商品・サービスを販売するためのコストがどのくらいかかっているのかを知ることができます。

|

<売上高販管費率とは>

|

売上高販管費率の、業種別・会社の規模別の平均は以下の通りです。

|

<業種別の平均的な売上高販管費率(規模別)>

|

無駄なコストがかかっていないか、平均値と比較してチェックしてみましょう。

4-6.総資本経常利益率

「総資本経常利益率」とは、総資本に対する経常利益(通常時の儲け)の割合から「事業に投資した資本(資産)でどのくらい効率よく利益を生み出せたか」を示す指標です。

|

<総資本経常利益率とは>

|

総資本経常利益率の平均は以下の通りです。

|

<業種別の平均的な総資本経常利益率>

|

4-7.総資本利益率(ROA)

「総資本利益率(ROA)」とは総資本に対する最終的な会社の利益(純利益)の比率から、「事業に投資した資本(資産)で最終的にどのくらい効率よく利益を生み出せたか」を示す指標です。

数値が高い場合、資本に対して生み出している利益の比率が高く効率的であることがわかります。

|

<総資本利益率(ROA)とは>

|

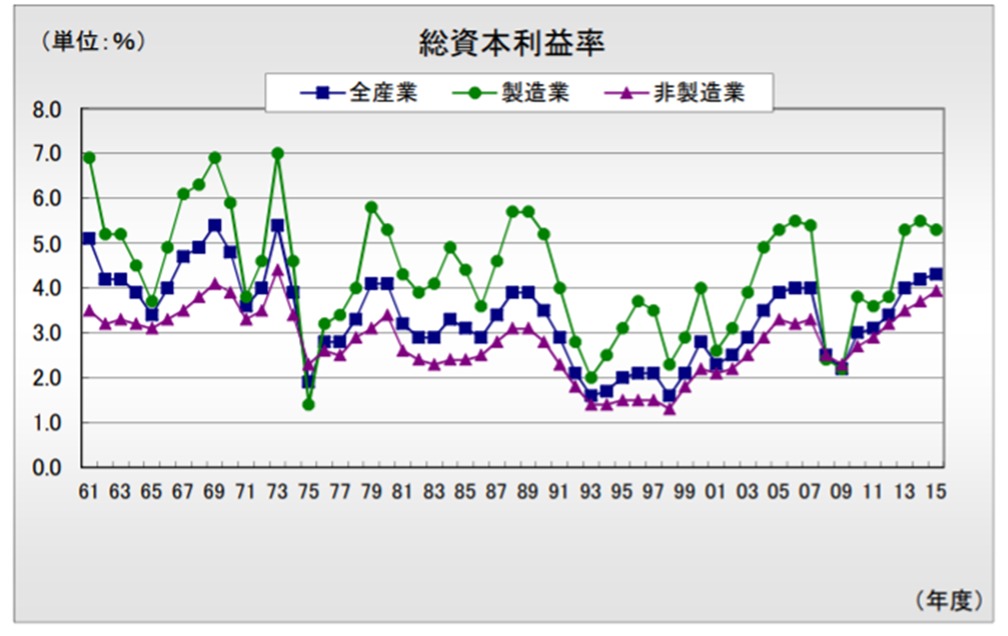

日本企業の平均値は、製造業と非製造業で異なりますが以下のグラフのように1.0~7.0%くらいの範囲で推移しています。

数値が高ければ高いほど良いというわけではありませんが、投資家からのお金は集めやすいという側面はあるので自社の戦略と照らし合わせて評価すると良いでしょう。

4-8.総資本回転率

「総資本回転率(総資産回転率)」とは、「事業に投資した資本(資産)をどのくらい効率よく活用できたか」を示す指標です。

より少ない資本で多くの売上を上げることができると、総資本回転率は高くなります。

反対にこの数値が低いということは事業に使った金額に対して売上が小さいということを意味するため、資金繰りの悪化に注意する必要があります。

|

<総資本回転率とは>

|

平均値は以下の通りです。

|

<中小企業の平均的な総資本回転率>

|

小売業や卸売業は、短期間で商品を仕入れて販売するというサイクルを繰り返すビジネスモデルであるため、総資本回転率は高くなります。

一方、不動産業や物品賃貸業では、土地やマンションなどの高額な資産に対して売上は賃貸収入で金額が小さめであるため、総資本回転率は低くなるという特性があります。

また、研究機関なども高額な研究設備に対して売り上げは小さい傾向にあるため、総資本回転率は低くなります。

その他の業種であれば「少なくとも1.0を上回っているか」という点に注意すれば良いでしょう。

5.安全性分析に使う財務指標

倒産リスクや支払い能力を確認するための安全性分析を行いたいときは、現金や商品在庫・建物・有価証券などの「資産」と、支払手形や借入金などの「負債」の比率を以下のような財務指標で確認していきます。

倒産リスクや支払い能力を確認するための安全性分析を行いたいときは、現金や商品在庫・建物・有価証券などの「資産」と、支払手形や借入金などの「負債」の比率を以下のような財務指標で確認していきます。

5-1.流動比率

「流動比率」とは、短期的な支払い能力が問題ないかどうかを知るための指標です。

1年以内に返済すべき債務(流動負債)に対して、1年以内に現金にできる資産(流動資産)がどのくらいあるのかを算出します。

|

<流動比率とは>

|

200%を超えていれば、短期的に返済する必要のある負債が使える資金の半分以下だということになるので、財政面の安全性が高いとされます。

ただし100%未満になると、返済すべき負債を手元資金で賄えないということで、非常に資金繰りが厳しい状態だということになります。

5-2.自己資本比率

「自己資本比率」とは、会社の資本のうち自己資本と他人資本(金融機関からの融資など)のバランスを知ることで財務状態の安定性をはかるための指標です。

返済義務がある銀行からの融資のような他人資本よりも、自己資本の比率のほうが高ければ安全だということになります。

|

<自己資本比率とは>

|

自己資本比率が30%なら安定している、50%以上ならより安定している優良企業と考えられます。

借入金に依存しない安定した経営を行いたい場合は、まずは30%程度を目指すようにすると良いでしょう。

5-3.当座比率

「当座比率」とは、基礎編で紹介した「流動比率」よりもさらに短期的な債務返済能力を知るための指標です。

流動資産の中でも、在庫などの現金化に時間がかかるものを除いた、「現金・預金」「受取手形」「売掛金」などの「当座資産」に対する流動負債の割合を見るものです。

|

<当座比率とは>

|

100%を超えていれば、在庫を現金化する手間をかけなくても手元にある現金や入金予定の資金だけで短期的な負債を返済することが可能であるため、より財務面の安全性が高いといえます。

5-4.負債比率

「負債比率」とは、会社の資本(資産)と負債全体の比率を示すことで自己資本に対する中長期的な債務返済能力を確認するための指標です。

負債とは返済義務のある他人資本のことですので、自己資本に対する負債の割合が低いほど財務面が安全だということがわかります。

|

<負債比率とは>

|

5-5.固定比率

「固定比率」とは、会社の資本(資産)と固定資産の比率を示すことで固定資産への投資金額がどのくらい自己資本でまかなわれているかをあらわす指標です。長期的な支払い能力の分析に使用します。

固定資産とは土地や建物・工場の大型設備などのことです。

それらの金額が自社の資本に対して大きすぎると「過剰な投資をしているのではないか」ということになり、安全性が低いと見なされることがあります。

|

<固定比率とは>

|

100%未満なら固定資産を全て自己資本でまかなっているということになるので安全と言えます。

5-6.固定長期適合率

「固定長期適合率」とは、固定資産が安定した資金でまかなえているかどうかを知るための指標です。

会社は企業活動の上で業績拡大を目指すために設備投資などを行いますが、そのために借入を行うことがあります。

借入は、返済期限が長期のものであれば自己資本に近い使い方ができるので「安定した資金」であると捉えられます。

そのため「固定長期適合率」の計算では、固定資産の金額を、安定資金である「自己資本と固定負債の合計」で割ることで導き出します。

|

<固定長期適合率とは>

|

この数値が高いと、固定資産を調達するために返済期限が近い負債である流動資産まで充当しているということになるため、財務面の安全性が低いと判断されます。

5-7.営業キャッシュフロー

営業キャッシュフローとは、営業活動に伴う現金の収入と支出の差をあらわす指標で、「本業によるお金の流れ」を知ることができます。

|

<営業キャッシュフローとは>

|

いくら帳簿上利益が出ていても現金が不足すれば黒字でも企業は倒産します。

そのため、現金の流れもきちんと把握しておくことが非常に重要です。

5-8.投資キャッシュフロー

投資キャッシュフローとは、固定資産や株の取得や売却などの「投資活動に伴う現金の収入と支出の差」をあらわす指標です。

|

<投資キャッシュフローとは>

|

投資キャッシュフローはプラスだから良い、マイナスだから悪いというものではありません。

事業拡大のタイミングであれば、設備などの固定資産に投資を行っていくべき時期なので投資キャッシュフローはマイナスになることが多いと思います。

しかし、他社に行った出資などを回収している時期であればプラスになっているほうが良いということになります。

自社の状況に応じて評価を変える必要があるというのがポイントです。

5-9.財務キャッシュフロー

投資キャッシュフローとは、借入金による収入や、借入金の返済や配当金の支払いなどの現金収支を見ることで「資金調達や返済の流れ」を知るための指標です。

|

<財務キャッシュフローとは>

|

財務キャッシュフローは会社の状態によってどのような結果が好ましいのか変わります。

「本業が不調で資金繰りが苦しいから金融機関に融資をお願いした」というケースでは、借入が増えるため財務キャッシュフローはプラスになります。

しかし「本業が好調だから借入を増やして設備投資を行う」という場合もあるので、プラスだから良いとも悪いとも一概にはいえないというわけなのです。

また、本業が好調で現金に余裕があるから借入金を返済したという場合は、財務キャッシュフローはマイナスになります。

このように資金調達の状況によってプラスにもマイナスにもなるので、結果よりもなぜその結果になったのかという原因そのものを把握しておくことが大切です。

6.生産性分析に使う財務指標

効率よく成果をあげられているかを知りたいときは、以下のような財務指標で生産性分析を行います。

効率よく成果をあげられているかを知りたいときは、以下のような財務指標で生産性分析を行います。

6-1.労働生産性

「労働生産性」とは、企業が付加価値を生み出すために人件費をどのくらい効率に使えているかをあらわす指標です。

「付加価値」とは会社が外部から購入したものやサービスを、会社の経営活動によって新たに創出した価値のことを指します。

|

<労働生産性とは>

|

付加価値の算出には以下のような2種類の計算方法があり、どちらかを使用します。

|

<付加価値の計算方法2パターン>

①控除法 付加価値=売上高ー売上原価 ②加算法 付加価値=人件費+地代家賃+租税公課+減価償却費+金融関連費用+営業利益 |

上記方法のどちらを使うかは、会社の付加価値の定義によって決まりますが、中小企業なら「中小企業方式」の控除法、大企業なら「日銀方式」の加算法が使用されることが多いです。

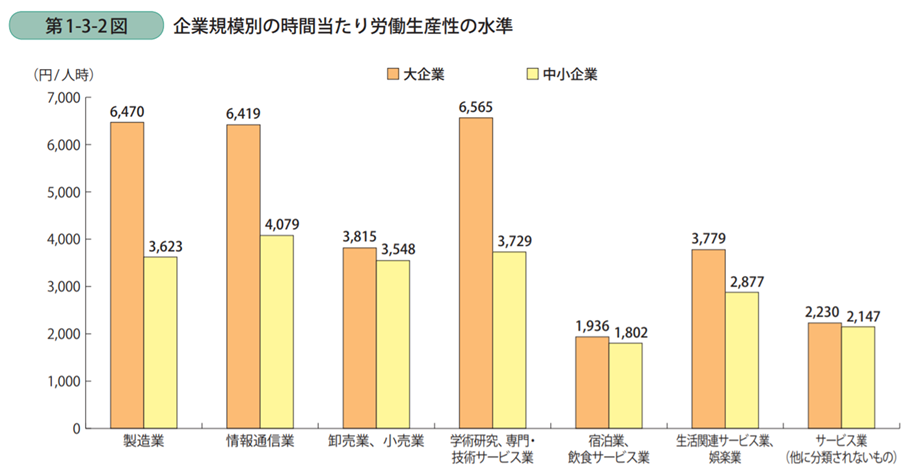

労働生産性の平均水準は、企業規模によって下記のように大きく異なります。

自社に近い規模や業種で比較して、適正な水準かどうか確認してみると良いでしょう。

人件費を多くかけているのに生み出した価値が少ないようであれば、業務効率が悪い可能性があるため改善策を講じる必要があります。

6-2.資本生産性

「資本生産性」とは企業が付加価値を生み出すために投入した資本をどのくらい効率に使えているかをあらわす指標です。

|

<資本生産性とは>

|

多額の資金を投入して設備を充実させても余り付加価値を生み出せていなければ、効率よく企業活動をしたとはいえないため、この指標で効率の良い投資だったかのかどうかを確認してみると良いでしょう。

6-3.労働分配率

「労働分配率」とは企業が稼いだ利益をどのくらい人件費に還元しているかを示す、人件費の適正度合いを知るための指標です。

労働分配率が高いと得られた利益に対する人件費が高すぎるということになので、安定した企業運営が難しくなる恐れがあります。

ただし低すぎると不当に安い賃金で働かせているのではないかということになります。

|

<労働分配率とは>

|

労働分配率の平均値は以下の通りです。

|

<主要業種別労働分配率>

|

平均的には、40~60%程度となりますので、自社の人件費率が適正かどうか確認してみると良いでしょう。

労働分配率についてさらに詳しく知りたい人は以下の記事もご覧ください。

→ 労働分配率とは?適正な労働分配率を知るための基礎知識と計算方法

6-4.売上高付加価値率

「売上高付加価値率」とは、売上高に占める付加価値額の割合を算出することで企業が新しく創造した価値の比率を確認することができる指標のことです。

|

<売上高付加価値率とは>

|

売上高付加価値率の平均値は以下の通りです。

|

<中小企業の平均的な売上高付加価値率>

|

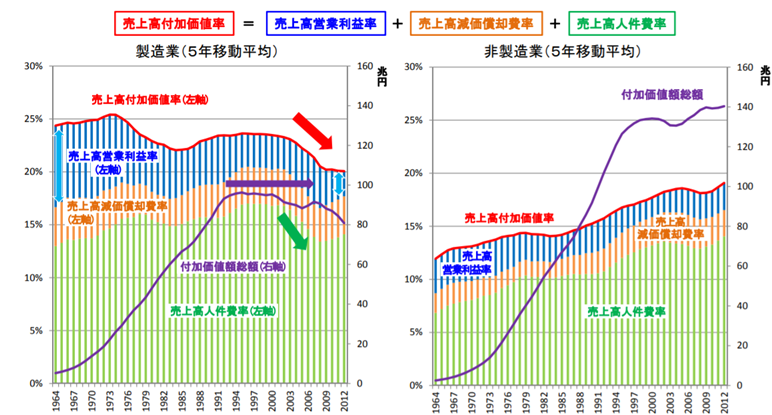

別のデータを見ると、以下のように右側のグラフの「非製造業」は上昇傾向にありますが、製造業は下降傾向であることがわかります。

出典:経済産業省 日本の『稼ぐ力』創出のための問題意識 事務局説明資料

出典:経済産業省 日本の『稼ぐ力』創出のための問題意識 事務局説明資料

会社の価値をあらわす指標であるともいえるので、できるだけこの数値を高める経営努力をしていくことが望ましいでしょう。

6-5.有形固定資産回転率

「有形固定資産回転率」とは、売上高と有形固定資産の割合を調べることで、会社の有形固定資産がどれだけ効率的に使われているのかを知るための指標です。

|

<有形固定資産回転率とは>

|

有形固定資産回転率の平均値は3.34回で、以下の通り製造業の方が高い傾向にあります。

出典:財務省「法人企業統計調査からみる日本企業の特徴」資料 2

出典:財務省「法人企業統計調査からみる日本企業の特徴」資料 2

7.成長性分析に使う財務指標

会社の経営拡大の度合いや将来の可能性を確認するためには、以下のような財務指標で成長性分析を行います。

会社の経営拡大の度合いや将来の可能性を確認するためには、以下のような財務指標で成長性分析を行います。

7-1.経常利益成長率(増益率)

「経常利益成長率」とは、経常利益が1年間でどのくらい増えたかを示す指標で、増益率とも呼びます。

通常の活動の中で、会社として効率よく利益を獲得する力がどのくらい成長しているのかを知ることができます。

|

<経常利益成長率(増益率)とは>

|

過去数年の自社推移を比較して、下降傾向にある場合は大きな課題だと認識することができます。

7-2.総資本成長率

「総資本成長率」とは、資本が1年間でどのくらい増えて企業規模が拡大したのかを示す指標です。

総資本とは、資本と負債の合計です。

銀行からの借入金を増やしたり、設備投資を積極的に行って固定資産が増えたりするとこの数値はプラスになります。

すると、会社としての体力が大きくなり事業拡大できる将来性が高まったという風に捉えられます。

|

<総資本成長率とは>

|

ただしこの数値は高ければ良いというよりは、その内訳や活用方法が重要になります。

「何をどのような理由で増やしたのか」という理由の部分が明確になっていて、今後それをもとに利益を上げられる計画になっているのであれば問題ないと判断できるでしょう。

7-3.売上高成長率(増収率)

「売上高成長率」とは、売上高が1年間でどのくらい増えたかを示す指標で、増収率とも呼びます。

会社の勢いや将来性を分析するために使用することができます。

|

<売上高成長率(増収率)とは>

|

数値が高いほど前期よりも売り上げを増やせているということになるので望ましいですが、事業拡大のタイミングによる影響を受けやすいので、1年間だけの結果を見るのではなく過去数年分の推移をあわせて比較することが大切です。

7-4.営業利益成長率

「営業利益成長率」とは、営業や販売費用も含めた本業の儲けを示す営業利益の伸び率を調べることで、「本業で利益を獲得する力がどのくらい成長しているのか」を知ることができる指標です。

|

<営業利益成長率とは>

|

企業によって差が大きいため他社と比較するよりは、自社の経年の推移を確認すると良いでしょう。

数値が高いほど効率よく本業の儲けを得る力が高まっているということになるため望ましいですが、これも事業拡大のタイミングによる影響を受けやすいので、背景を考慮した上で評価するようにしましょう。

7-5.自己資本成長率

「自己資本成長率」とは「前期と比べて自己資本をどのくらいのペースで増やせたか」を示す指標です。

|

<自己資本成長率とは>

|

資金調達を繰り返している成長期の段階では自己資本のバランスが崩れることも多いので、きちんと確認することが大切です。

自己資本は高いほうが財政面が安定性しているということになるので良いですが、成長率は企業によって差が大きいため自社の過去の数値と比較すると良いでしょう。

7-6.売上高研究開発費比率

「売上高研究開発費比率」とは、研究開発にどのくらい注力しているのか、売上高に占める研究開発費の割合を知ることができる指標です。

売上高に対する研究開発費用の割合を算出することによって、将来のためにどのくらい投資をしているのか、将来の成長性を推しはかることができます。

|

<売上高研究開発費比率とは>

|

経済産業省の「平成10年 商工業実態基本調査報告書」によると、中小企業では34.8%が売上高研究開発比率は0~1%で、1~2%の企業は19.5%、2~3%の企業は11.4%となり、7割弱の企業は3%未満という結果になっています。

|

<中小企業の売上高研究開発費比率>

|

7-7.従業員増加率

「従業員増加率」とは、その名の通り「前期と比べて従業員がどのくらい増えて企業が成長したのか」を示す指標です。

|

<従業員増加率とは>

|

この数値が高い場合は、規模を拡大して利益を増やすために従業員を増やしたと考えられるため「高ければ成長率も高い」と捉えられます。

しかし、人員に頼らずにIT化や大型設備投資などで人件費の削減ができている場合には従業員増加率は低くなるため、この計算結果だけでは良いか悪いか一概に判断できない場合もあります。

そのため、他の指標とも合わせて多面的に分析するようにしましょう。

8.財務指標を活用するときの注意点

29の財務指標について基礎と応用に分けて詳しく解説してきましたが、実際に経営に財務指標を活用していくときには、意識していただきたいポイントが以下のように2つあります。

29の財務指標について基礎と応用に分けて詳しく解説してきましたが、実際に経営に財務指標を活用していくときには、意識していただきたいポイントが以下のように2つあります。

|

詳しく見ていきましょう。

8-1.複数の指標を活用して多面的な分析に活用する

経営の上で重要なポイントのうちのひとつは「利益が出ているかどうか」という点だと思います。

最低限ここがうまくいっていないと、他の指標がいくら良い数値でもあまり意味がありません。

しかしいくら今期利益が出ていても、自社の過去や業界平均と比べて成長率が低ければ、同じような方針で経営を続けても来期は同じような利益は得られないかもしれません。

もしくは新規の大型取引先の支払いサイトが長いなどの影響で、売上代金の回収が遅れてしまい損益計算書上では利益が出ているのに現金が足りずに黒字倒産に陥ってしまうという可能性もあります。

利益を知るための指標だけを確認しているとこういったリスクを把握をすることができないため、失敗しない会社経営のためには複数の指標を活用して分析を行うことが大切なのです。

財務分析についてより詳しく知りたい人は、こちらの記事もご覧ください。

→「財務分析の基本!経営者が知っておくべき4つの分析手法と主要な18指標を解説」

8-2.平均や他社の数値に捉われ過ぎない

「決算書は会社の通信簿」という表現もありますが、財務指標についても同じようにどうしても平均値や他社の数値と比較してしまいがちですが、実は外部の数値に捉われ過ぎるのもよくありません。

もちろん自社の状況を客観的に知るためには、他社の数値と比較して分析することは非常に重要です。

しかし、商品企画力・ビジネスモデル・社員の数・事業の規模・資金繰りの上手さ…どれをとっても全く同じ会社は存在しません。

そのため自社の特性をしっかりと理解した上で、自社が伸ばすべき点と改善すべき点をきちんと区別して対策を講じることが大切です。

一般論に当てはめてもそこに答えはないからです。

しかし経営者は孤独なもの。

自分でしっかり考えて出した答えでも「本当に正しいのか?視点もれはないのか?」など様々な不安が生まれると思います。

そんなときは税理士に相談するのもおすすめです。

財務指標を正しく理解して業績を伸ばすために何をすればいいのか判断するためには、プロと一緒に分析を行って戦略を立てるのが効率的だからです。

財務分析に詳しい税理士に相談したい方は、現在の税理士を変えなくても、無料で受けられる!簡易の財務コンサルティングサービスをご利用ください。

9.まとめ

財務指標とは、会社の財務状態や業績の良し悪しなどを数字で把握・評価するための指標のことです。

財務指標について理解を深めていただくためにこの記事では、以下の内容をお伝えしました。

|

<財務指標が重要な理由>

|

また経営に活用すべき29の財務指標を、4つのカテゴリに分けて紹介しました。

さらに、財務指標を活用するときの注意点として以下についてもお伝えしました。

|

<財務指標を活用するときの注意点>

|

数多くの財務指標が存在しますが、これらはあくまでも財務状態を確認するためのツールでしかありません。

これらを全て暗記しなければならないというわけではなく、自社の目的を達成するためにはどの指標を活用すれば良いのか考えて選び、自分の会社なりに活用していくことが重要です。

この記事で理解していただいた財務指標の基本や、主な財務指標とその数式・その指標を効率的な経営改善に活かしていただけますと幸いです。

コメント