経営指標とは「会社の経営状態を数字であらわした指標」のことです。

財務諸表などの決算書の数字をもとに収益力や成長性などを算出して確認することで、精度の高い経営改善や業務改革に役立てることができます。

会社経営を行っていると、売上高・利益率・人件費など様々な数字が出てくると思いますが、実はそれらの数字は経営改善のタネの宝庫。経営指標として上手に分析することで、会社運営の質が格段に上がります。

そこでこの記事では、経営指標の基本や使い方の大まかなイメージを得たいという人に向けて以下を詳しくお伝えします。

|

<この記事でわかること> ● 経営指標の基本と重要性 |

せっかくの有益な指標ですので、活用方法がわからず上手に経営に活かせていないともったいないですよね。

この記事を最後までお読みいただけると、経営指標の基本と経営に活かすことの重要性や主な経営指標とその活用方法を理解することができます。

経営指標について詳しく知ることで、早速今日から経営改善の効率を高めていきましょう。

目次

1.経営指標とは

経営指標とは冒頭でもお伝えしましたが「会社の経営状態を数字であらわした指標」のことです。

決算書の数字をもとに計算することで、自社の状態を客観的な数字のデータで把握することができます。

もしも経営指標を活用しなかったら、会社を効率よく発展させていくことは非常に難しくなるでしょう。

例えば何となく「今年は忙しかったから業績も良かった気がするな」というように感覚で自社の状態を捉えるだけだと、来期何をすれば業績が伸びるのか、どこに投資すれば効率よく市場のシェアをとれるのか、などがわからないままになってしまいます。

そうすると「面白そうだからこの商品を取り扱おう」「他社もやっているから真似してみよう」というように、何の根拠もない施策や思い付きレベルの計画に事業の成否を委ねることになってしまいます。

根拠のない計画は、うまくいってもいかなくても最終的にその理由がはっきりしないため「再現性のある施策にならない」「失敗を次に活かすことができない」という問題点があり、結果的に限りある経営資源の浪費に終わる可能性が高く、経営の上では絶対に避けるべきことです。

そんな思い付きの経営を避けるために重要なのが「経営指標を活用すること」です。

自社の状態を数字で分析することによって精度の高い施策立案に役立ちますし、目標も数値化できるので従業員との共通認識も持ちやすくなり、行った施策の評価も実施しやすくなります。

上手な経営を行うために経営指標を活用できるようにしていきましょう。

2.「経営指標」でわかる3つのこと

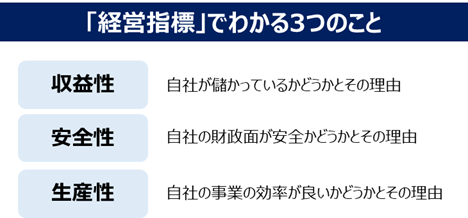

経営指標を活用すると経営を効率的に改善するための多くの情報を得ることができますが、それらは大きく分けて以下の3つに分類できます。

|

<経営指標でわかる3つのこと> ● 【収益性】自社が儲かっているかどうかとその理由 |

具体的には以下で説明していきます。

①「収益性」で自社が儲かっているかどうかとその理由がわかる

収益性は会社を存続させていくうえで最も重要な観点ですが「収益がプラスだからOK、マイナスだからダメ」ということではなく、その理由を知ることが効率的な経営改善につながります。

経営指標を活用すると、他社と比較した時の自社の強みと弱みがどこにあるのかを知ることができるため「更に伸ばせる余地があるのか」「改善するとしたらどこに着手するのが効率的なのか」などを効率的に判断するのに役立ちます。

具体的には、以下のようなことを知ることができます。

|

<経営指標で収益性を確認することでわかることの例> ● 会社全体としてどのくらい儲かっているのか |

強みと弱みを正しく理解することで有効な経営判断を実施することが可能になるのです。

②「安全性」で財政面が安全かどうかとその理由がわかる

安全性とは、会社の財政状態が問題ないかどうかという観点です。

いくら利益が出ていても返済能力を超えた債務を抱えた状態であれば、財務面の改善が必要になります。

経営指標を活用すると、財政面の状態を数字で客観的に知ることができるため「借入金をきちんと返せる財政状態なのかわからず不安なだけで何もできない」という状態を解消し、必要な対策を早期に講じることができるようになるため、倒産や財政状態悪化のリスクを減らすことができます。

例えば以下のようなことがわかるというメリットがあります。

|

<経営指標で安全性を確認することでわかることの例> ● 現金だけで債務を返却する余力があるかどうか |

財政面のリスクを早期に発見することで資金繰りの悪化を防止することができます。

③「生産性」で事業の効率が良いかどうかとその理由がわかる

生産性とは、事業運営のために費やしている人件費やお金の効率が良いかどうかという観点です。

利益が黒字で財政面が安全であったとしても経営資源の活用効率が悪ければ是正が必要になります。

経営指標を活用すると、人件費や投入した資金の使い方に無駄があるかどうかを知ることができるので、「どこを改善すれば効率よく利益を上げられるのか」を明らかにし、最短で経営改善策を立てることが可能になります。

わかることとしては以下のようなものがあげられます。

|

<経営指標で生産性を確認することでわかることの例> ● 現在の人件費が適正なのかどうか |

現状のヒト・モノ・カネの割り振りが適正かどうかを調べることで業務を効率的に改善することができます。

このように経営指標を活用して上記の3つの状況を明らかにすることで、自社の問題点や改善できるポイントを把握し、効率の良い経営改善を推進することができるのです。

経営指標を自力で算出するのは大変ではありませんか?

弊社の「ビジョン式月次決算書」なら、

これらの重要な指標が網羅された資料を毎月お届けし、

スピーディーな経営判断をサポートします。

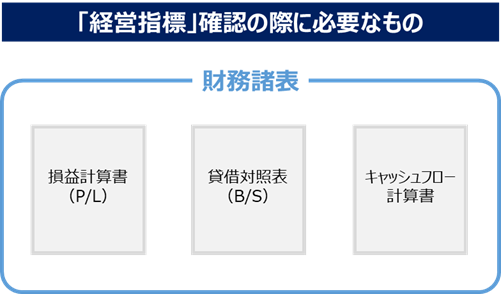

3.「経営指標」確認の際に必要なもの

経営指標が有益なものであることはご理解いただけたと思いますが、「指標」と聞くと何だか難しそうと感じてしまう人もいるかもしれません。

しかし実は、経営指標は割り算や掛け算などの簡単な計算しか行わないため、元になるデータと電卓(もしくはエクセル)があればすぐに算出することができます。

必要な書類の代表的なものは以下の財務諸表(決算書)です。

|

<経営指標を確認するために必要な財務諸表> ● 損益計算書(P/L) |

上記以外にも、自社ならではの管理ポイントがある場合はそれらがわかる資料も準備すると良いでしょう。

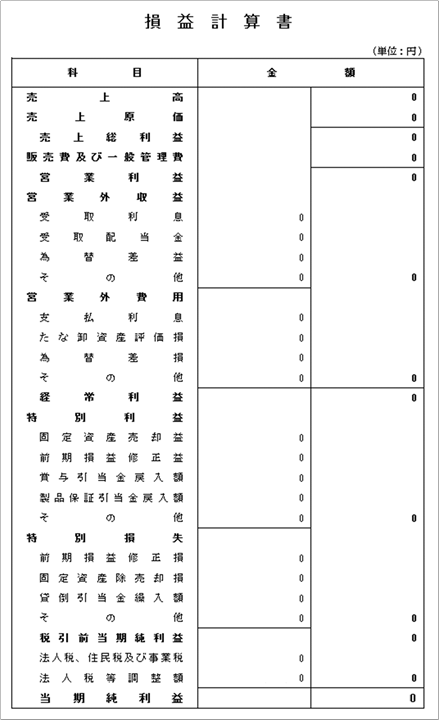

①損益計算書(P/L)

損益計算書とは、会社の売上高や利益・費用などの状態を知ることができる決算書です。

一定期間の経営成績を一目で確認することができます。

損益計算書では、売上高や各種利益の金額・販売費・売上原価などを確認することができます。そのため、収益性や生産性の確認をする際に役立つ書類です。

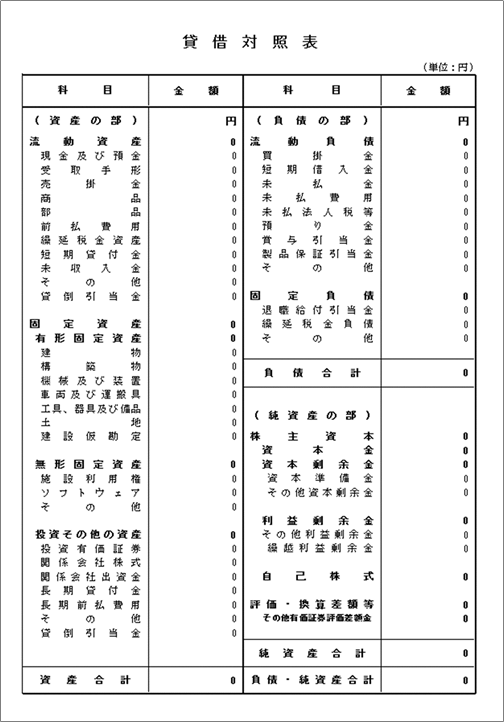

②貸借対照表(B/S)

貸借対照表とは会社の財政状態をあらわす決算書のひとつで、バランスシートとも呼ばれます。左側に資産、右側に負債と純資産を記載し、事業のための資金をどのように集めて保有・運用しているのかを記載しています。

貸借対照表には、資産と負債の内訳が詳しく記載されています。

そのため、財政面の安定性や負債の状況を知りたい安全性分析の際に活用できる書類です。

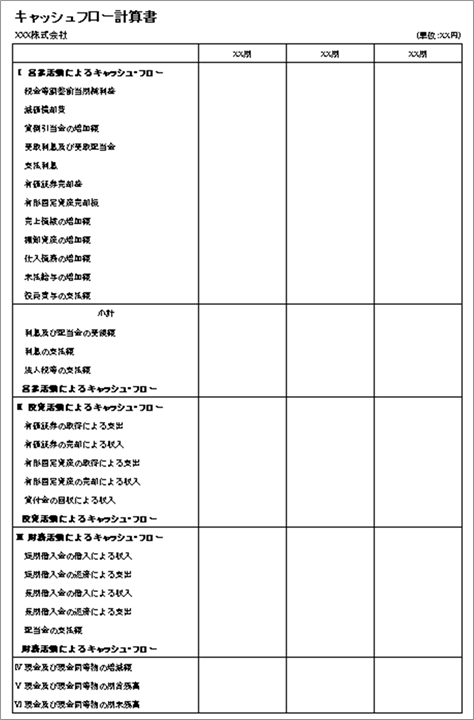

③キャッシュフロー計算書

キャッシュフロー計算書とは、会社の中の現金の流れを「営業活動」「投資活動」「財務活動」に分けて記した書類のことです。

売上や利益は売り掛金が発生した時点で決まりますが、実際に現金が手元にいつ入るのかは別途確認しないとわかりません。

取引先ごとに支払いサイトが異なっていたり、先方の倒産などで代金を回収できなくなる場合もあるためです。

そういった状況もあわせてお金の流れを明らかにしたものがキャッシュフロー計算書です。

資金繰りの状況を現金ベースで確認したいときに活用できる書類です。

4.経営改善に役立つ重要な経営指標【一覧】

それでは早速、経営改善に役立つ経営指標を紹介していきます。

先ほどお伝えした3つの分類ごとに、数式を一覧でまとめました。

まずは数式だけ知りたいという人はこちらの一覧をご利用ください。

詳しい内容は次の章でお伝えしますが、気になる指標があれば文字をクリックすれば該当の項目へ飛ぶこともできます。

4-1.収益性を確認するための経営指標5つ

まずは、収益性を確認したいときに役立つ経営指標を紹介します。

この指標を算出して他社と比較すると自社の強みと弱みがどこにあるのかを知ることができるため「更に伸ばせる余地があるのか」「効率よく改善するためのポイントはどこなのか」などを判断することができます。

また、社内の複数の事業の比較も客観的に行うことができるので、注力すべき事業とそうでない事業をし分けるための判断材料としても有益です。

|

→「本業以外の部分も含めた企業全体の稼ぐ力」を示す指標 ● 【2】総資本経常利益率(%)= 経常利益 ÷ 総資本 × 100 →「資本全体からどのくらいの経常利益を生み出したか」を示す指標 ● 【3】自己資本当期純利益率(ROE)(%)=当期純利益÷自己資本(株主総資本)×100 →「企業の自己資本に対する経営効率の高さ」をあらわす指標 →「事業に投資した資本(資産)をどのくらい効率よく活用できたか」を示す指標 ● 【5】損益分岐点比率(%)=損益分岐点売上高÷売上高×100 →「売上高が減ったときにも利益を出しやすいかどうか」を示す指標 |

4-2.安全性を確認するための経営指標5つ

次に、財政面の安全性を知りたいときの経営指標です。

これらの指標からは、会社の財政面のリスクの大きさを知ることができます。

経営者なら誰でも、自分の会社の倒産リスクがどのくらいなのかは知っておきたいものだと思いますが、この経営指標で算出した結果を業界平均値などと比較することによってそのリスクの高さを客観的に把握することが可能になります。

資金面のリスクは早期発見すればするほど、融資依頼や助成金申請などの対策をとりやすくなりますので必ずチェックしておきたいポイントだといえるでしょう。

|

● 【1】流動比率(%) =流動資産 ÷ 流動負債 × 100 →「短期的な支払い能力が問題ないかどうか」を示す指標 →「自己資本に対する中長期的な債務返済能力」を確認するための指標 ● 【3】固定比率(%) = 固定資産 ÷ 自己資本 × 100 →「固定資産への投資金額の自己資本比率から長期的な支払い能力」を知るための指標 ● 【4】自己資本比率(%)=自己資本÷(自己資本+他人資本)×100 →「自己資本と他人資本の比率から財務状態の安定性」を知るための指標 →「自己資本の何倍の資産を事業に使っているか」を知るための指標

|

4-3.生産性を確認するための経営指標4つ

最後に、生産性を分析するための経営指標を4つ紹介します。

この指標からは、人件費や投入した資金の使い方に無駄があるかどうかを知ることができます。

「どこを改善すれば効率よく利益を上げられるのか」を知ることで、無駄のない経営改善策の実行が可能になるのです。

|

● 【1】労働分配率(%) = 人件費÷売上総利益(粗利益) × 100 →「人件費の適正度合い」を知るための指標 ● 【2】売上高付加価値率(%)=付加価値 ÷ 売上高×100 →「企業が新しく創造した価値の割合」を示す指標 →「付加価値を生み出すために人件費をどのくらい効率に使えているか」を示す指標 ● 【4】資本生産性(円) = 付加価値 ÷ 有形固定資産額 →「付加価値を生み出すために投入した資本をどのくらい効率に使えているか」を示す指標 |

経営指標を3つの種類別に14個、一覧でお見せしてきました。

次の章ではそれぞれの指標について細かく解説していきます。

業界や他社の平均値も載せていますので、自社の数値との比較もすぐにできるようになっています。

各指標について知ることで、自社の経営に活かすイメージを明確にしていきましょう。

5.収益性分析に役立つ経営指標

まずは、経営において最も重要な「利益」に関する経営指標を紹介します。

「利益が出ているかいないか」はどの会社でも把握していると思いますが、それだけでは経営改善に役立てることはできません。

より詳しく「事業活動のどの部分で利益が出ているのか?」「損益分岐点は高いのか低いのか?」を知ることによって自社の強みと弱みを把握したり、業務改善の必要性の有無を判断したりすることができるようになっていきます。

会社の経営改善を行いたいのであれば、まずはこの収益性からしっかりと分析していくのが良いでしょう。そんな収益性分析に役立つ経営指標は以下の5つです。

①売上高経常利益率

「売上高経常利益率」とは、売上高に対する経常利益の割合を示したもので「本業以外の部分も含めた企業全体の稼ぐ力」を示す重要な指標です。

毎年経常的に行う活動に対して発生する利益の比率なので、企業の収益性を示すものとしてよく使われています。

|

<売上高経常利益率とは> ● 計算式:売上高経常利益率(%)=経常利益÷売上高×100 |

業種ごとの平均値は以下の通りです。

|

<中小企業の平均的な売上高経常利益率> ● 建設業:4.92% |

同業種の平均値と比較して低すぎる場合は、改善が必要なポイントだといえますので対策を講じるようにしていきましょう。

②総資本経常利益率

「総資本経常利益率」とは、総資本に対する経常利益(通常時の儲け)の割合から、「事業に投資した資本(資産)でどのくらい効率よく利益を生み出せたか」を示す指標です。

|

<総資本経常利益率とは> ● 計算式:総資本経常利益率(%)= 経常利益 ÷ 総資本×100 |

総資本経常利益率の平均は以下の通りです。

|

<中小企業の平均的な総資本経常利益率> ● 建設業:5.69% |

この数値が低いと、効率的な資本運用ができていないということになるため投資対象を見直すことが必要になります。

③自己資本当期純利益率(ROE)

「自己資本当期純利益率(ROE)」とは、企業の自己資本(株主資本)に対する当期純利益の割合のことで、「企業の経営効率の高さ」をあらわす指標です。

資本をいかに効率的に運用できているかを客観的に知るために重要な指標で、この数値が高いと資本が集まりやすくなります。

|

<自己資本当期純利益率(ROE)とは> ● 計算式:自己資本当期純利益率(ROE)(%)=当期純利益÷自己資本(株主総資本)×100 |

業種別平均値は以下の通りです。

|

<中小企業の平均的な自己資本当期純利益率(ROE)> ● 建設業:13.66% |

一般的には10~20%程度であれば優良企業であると認識されます。

株式市場でも注目度が高い項目であるため、経営指標として自己資本当期純利益率(ROE)を重要視している経営者は多いです。

④総資本回転率

「総資本回転率(総資産回転率)」とは、「事業に投資した資本(資産)をどのくらい効率よく活用できたか」を示す指標です。

より少ない資本で多くの売上を上げることができると、総資本回転率は高くなります。

反対にこの数値が低いということは事業に使った金額に対して売上が小さいということを意味するため、中小企業の場合は特にキャッシュフローが悪化する恐れがあります。

|

<総資本回転率とは> ● 計算式:総資本回転率(回)=売上高÷総資本(総資産) |

平均値は以下の通りです。

|

<中小企業の平均的な総資本回転率> ● 建設業:1.25回 |

小売業や卸売業は、短期間で商品を仕入れて販売するというサイクルを繰り返すビジネスモデルであるため、総資本回転率は高くなります。

一方、不動産業や物品賃貸業では、土地やマンションなどの高額な資産に対して売上は賃貸収入で金額が小さめであるため、総資本回転率は低くなるという特性があります。

また、研究機関なども高額な研究設備に対して売り上げは小さい傾向にあるため、総資本回転率は低くなります。

その他の業種であれば「少なくとも1.0を上回っているか」という点に注意すれば良いでしょう。

⑤損益分岐点比率

「損益分岐点比率」では、利益と費用がゼロになる(それよりも多く売れば利益が出る)売上高である損益分岐点の割合を知ることで「売上高が減ったときでも赤字になりにくいかどうか」を調べる指標です。

まず「損益分岐点」とは、利益と費用がゼロになる売上高のことで、以下のような数式で算出されます。

|

<損益分岐点とは> ● 計算式:損益分岐点=固定費÷{1―(変動費÷売上高)} |

何かものを売るときは、仕入れ代や人件費などの費用が掛かりますが、それらは何個売っても同じだけかかる費用(=固定費:家賃など)と、売れば売るほど増える費用(=変動費:材料代など)の2つに分けられます。

つまり、何個売っても同じだけかかる費用である「固定費」の分は最低でも売上を作らないと利益が出ないということになります。

その最低金額が損益分岐点です。

そこで、損益分岐点の売上高に占める割合を計算することで、売上が減っても利益を出しやすい収支構造になっているかどうかを調べる指標が、損益分岐点比率です。

|

<損益分岐比率とは> ● 計算式:損益分岐点比率(%)=損益分岐点売上高÷売上高×100 |

損益分岐点比率は業界や会社によって平均が異なりますが、一般的には以下のような水準が目安だとされています。

|

<損益分岐比率 評価の目安> ● 80%以下:優良企業 抜群の競争力がある |

まずは90%以下を目指して、固定費に無駄はないか?変動費のコストダウンはできないか?といった点に取り組んでいきましょう。

6.安全性分析に役立つ経営指標

次に、財政面の安全性がわかる「安全性分析」に役立つ経営指標を紹介します。

企業存続に最も影響するのが「安全性」です。

利益を生む体制が整っていたとしても、それを維持するだけの財力が足りなければ企業活動を継続していくことはできません。

事業の赤字が続いていても財政面で資金や資産を調整できていれば企業は倒産しませんが、いくら帳簿上黒字でも現金が回らなくなれば黒字でも倒産に陥るケースはあります。

つまり、安定した企業運営において最も重要なのが安全性分析だといえるでしょう。「安全性分析」に役立つ経営指標について、以下の通り解説します。

①流動比率

「流動比率」とは、短期的な支払い能力が問題ないかどうかを知るための指標です。

1年以内に返済すべき債務(流動負債)に対して、1年以内に現金にできる資産(流動資産)がどのくらいあるのかを算出します。

|

<流動比率とは> ● 計算式:流動比率(%) =流動資産 ÷ 流動負債 × 100 |

200%を超えていれば、短期的に返済する必要のある負債が使える資金の半分以下だということになるので、財政面の安全性が高いとされます。

ただし100%未満になると、返済すべき負債を手元資金で賄えないということで、非常に資金繰りが厳しい状態だということになります。

②負債比率

「負債比率」とは、会社の資本(資産)と負債全体の比率を示すことで自己資本に対する中長期的な債務返済能力を確認するための指標です。

負債とは返済義務のある他人資本のことですので、自己資本に対する負債の割合が低いほど財務面が安全だということがわかります。

|

<負債比率とは> ● 計算式:負債比率(%) = 負債÷ 自己資本 × 100 |

③固定比率

「固定比率」とは、会社の資本(資産)と固定資産の比率を示すことで固定資産への投資金額がどのくらい自己資本でまかなわれているかをあらわす指標です。

長期的な支払い能力の分析に使用します。

固定資産とは土地や建物・工場の大型設備などのことです。

それらの金額が自社の資本に対して大きすぎると「過剰な投資をしているのではないか」ということになり、安全性が低いと見なされることがあります。

|

<固定比率とは> ● 計算式:固定比率(%) = 固定資産 ÷ 自己資本 × 100 |

100%未満なら固定資産を全て自己資本でまかなっているということになるので安全です。

④自己資本比率

「自己資本比率」とは、会社の資本のうち自己資本と他人資本(金融機関からの融資など)のバランスを知ることで財務状態の安定性をはかるための指標です。

返済義務がある銀行からの融資のような他人資本よりも、自己資本の比率のほうが高ければ安全だということになります。

|

<自己資本比率とは> ● 計算式:自己資本比率(%)=自己資本÷(自己資本+他人資本)×100 |

自己資本比率が30%なら安定している、50%以上ならより安定している優良企業と考えられます。

借入金に依存しない安定した経営を行いたい場合は、まずは30%程度を目指すようにすると良いでしょう。

⑤財務レバレッジ

「財務レバレッジ」とは、全ての資本のうちの自己資本の比率を計算することで「自己資本の何倍の資産を事業に使っているか」を調べる指標です。

|

<財務レバレッジとは> ● 計算式:財務レバレッジ(倍)=総資本(自己資本+外部資本)÷自己資本 |

財務レバレッジが高いほど、より外部から調達した資金に依存して活動しているということになります。

一般的には2倍程度が目安とされていますが、成長期のベンチャー企業などであればもっと高くなるでしょう。

また、業種によっても平均値は異なります。中小企業の平均的な財務レバレッジは以下の通りです。

|

<中小企業の平均的な財務レバレッジ> ● 建設業:2.29% |

宿泊業などは、先に設備投資が必要になるため財務レバレッジも高くなるという特徴があります。

自社の業種と照らし合わせて、現在の財務レバレッジが適正かどうか判断していきましょう。

7.生産性分析に役立つ経営指標

最後は「生産性分析」に役立つ経営指標についてです。

収益性と安全性を確認して問題がなければ、あとは効率よく事業を継続していくことでより多くの利益を得ていくことを目指すのが王道の経営戦略です。

企業の保有する貴重な資源である「ヒト・モノ・カネ」の割り振りが適正かどうかを知り、効率性を高めて利益を増やすための施策検討に活かしていきましょう。

詳細は以下の通りです。

①労働分配率

「労働分配率」とは企業が稼いだ利益をどのくらい人件費に還元しているかを示す、人件費の適正度合いを知るための指標です。

労働分配率が高いと得られた利益に対する人件費が高すぎるということになので、安定した企業運営が難しくなる恐れがあります。

ただし低すぎると不当に安い賃金で働かせているのではないかということになります。

|

<労働分配率とは> ● 計算式:労働分配率(%) = 人件費÷売上総利益(粗利益) × 100 |

労働分配率の平均値は以下の通りです。

|

<主要業種別労働分配率> ● 製造業:47.8% |

平均的には、40~60%程度となりますので、自社の人件費率が適正かどうか確認してみると良いでしょう。

労働分配率についてさらに詳しく知りたい人は以下の記事もご覧ください。

→ 労働分配率とは?適正な労働分配率を知るための基礎知識と計算方法

②売上高付加価値率

「売上高付加価値率」とは、売上高に占める付加価値額の割合を算出することで企業が新しく創造した価値の比率を確認することができる指標のことです。

|

<売上高付加価値率とは> ● 計算式:売上高付加価値率(%) = 付加価値 ÷ 売上高×100 |

「付加価値」とは会社が外部から購入したものやサービスを、会社の経営活動によって新たに創出した価値のことを指します。

算出には以下のような2種類の計算方法があり、どちらかを使用します。

|

<付加価値の計算方法2パターン> ● 計算式 |

上記方法のどちらを使うかは、会社の付加価値の定義によって決まりますが、中小企業なら「中小企業方式」の控除法、大企業なら「日銀方式」の加算法が使用されることが多いです。

売上高付加価値率の平均値は以下の通りです。

|

<中小企業の平均的な売上高付加価値率> ● 建設業:25.41% |

会社の価値をあらわす指標であるともいえるので、できるだけこの数値を高める経営努力をしていくことが望ましいでしょう。

③労働生産性

「労働生産性」とは、企業が付加価値を生み出すために人件費をどのくらい効率に使えているかをあらわす指標です。

|

<労働生産性とは> ● 計算式:労働生産性(円)= 付加価値額 ÷ 従業者数 |

労働生産性は、企業規模によって水準が下記のように大きく異なります。

自社に近い規模や業種で比較して、適正な水準かどうか確認してみると良いでしょう。

人件費を多くかけているのに生み出した価値が少ないようであれば、業務効率が悪い可能性があるため改善策を講じる必要があります。

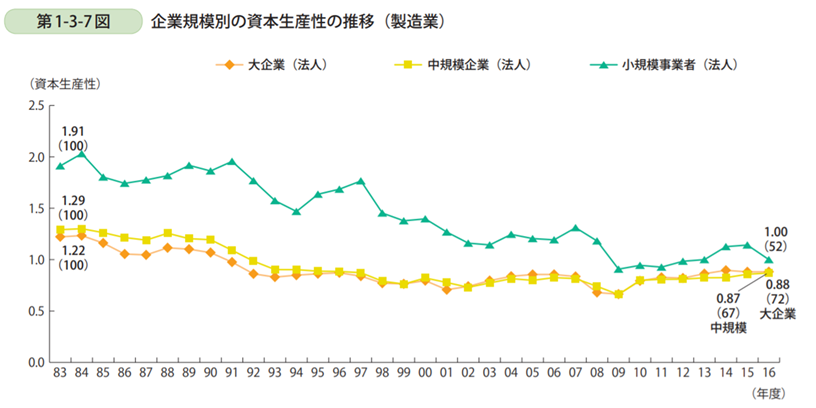

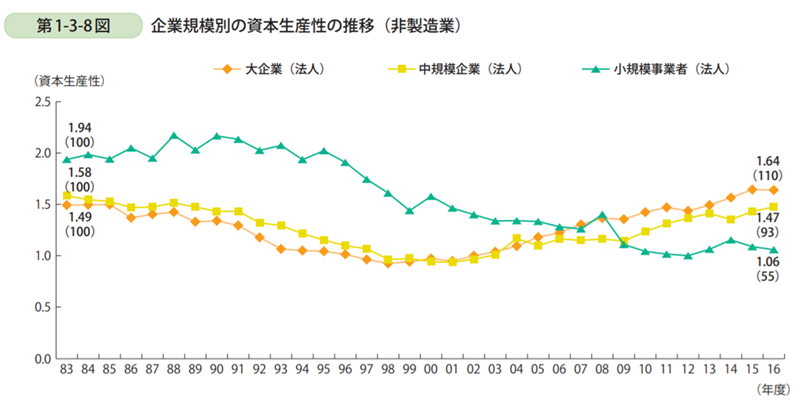

④資本生産性

「資本生産性」とは企業が付加価値を生み出すために投入した資本をどのくらい効率に使えているかをあらわす指標です。

|

<資本生産性とは> ● 計算式:資本生産性(円) = 付加価値 ÷ 有形固定資産額 |

資本生産性は会社の規模や業種によって平均値が異なります。

製造業の場合の平均値は以下のグラフの通り、0.87~1.00程度となります。

一方、非製造業の場合は下記の通り1.06~1.64程度と少し高くなります。

多額の資金を投入して設備を充実させても余り付加価値を生み出せていなければ、効率よく企業活動をしたとはいえません。

この指標で効率の良い投資だったかのかどうかを確認してみると良いでしょう。

8.経営指標活用の際の注意点

重要な14個の経営指標について詳しく解説してきました。

経営指標の種類については理解を深めていただけたと思いますが、自社の数値を分析して経営に改善に役立てるときには注意が必要な点もあります。

経営指標の分析は、一度きりでは意味がありません。

継続的な分析と改善を繰り返すことで、会社は成長します。

ビジョン税理士法人の月次決算書作成サービスは、

貴社の「経営指標」を常に最新の状態に保ち、成長を加速させます。

8-1.どういう観点で分析するかが大切

まず最初に注意したい点が、どのような観点で分析するのか「軸を持つ」ということです。

ご紹介した経営指標は、どれも元の数字があればすぐに計算できるものばかりです。

しかし、ただ計算をしてその数値を眺めているだけではうまく活用することはできません。

会社をどのような方向に持っていきたいのか、目的を考えながら経営指標を活用することが重要です。

例としては以下のようなものがあります。

|

<目的別経営指標活用方法の例> ● 経営上の課題を知りたい場合 ● 銀行の融資に通りやすくしたい場合 |

会社によって注目すべき経営指標は異なります。

自社のやりたい事業や実現したい状態を明確にして、それを達成するためのツールとして経営指標を活用するようにしましょう。

8-2.結果だけでなく原因が重要

経営指標を計算したら、結果が良いか悪いかだけを見るのではなくなぜそのような数値になったのかの原因を把握することが重要です。

例えば「損益分岐点」は低いほうが、多少売り上げが下がっても赤字になりにくいので良いと考えられます。

ただし、将来の販売数増加を見込んで大型設備投資をしていた場合は固定費の上昇により損益分岐点はどうしても高くなってしまいます。

この場合、高いのでダメだという判断にはならないと思います。

会社が成長していく過程では将来の利益のために一時的に赤字に耐えなくてはならない時期もありますし、あえて研究費や設備・広告費に先行投資することもあるでしょう。

結果だけに一喜一憂するのではなく、悪い数値だったときは必ずその原因を考慮するようにしましょう。

ただし目的をもって実施した施策の結果だとしても、許容できるリスクの範囲に収まっていない場合は新たに対策を講じる必要があるので注意しましょう。

8-3.現状分析だけでなく問題解決や戦略立案に役立てる

経営指標は会社の現状を分析するために非常に有効なツールです。

しかし「前年もしくは他社の数値と比較して良かったから合格・低いから残念」という風に考えるのではなく、その結果をもとに次に何をするのか解決策考案や戦略立案のために使うことが大切です。

たとえば労働生産性が低いという場合は、その現状を受けてどのように改善するのかを考えましょう。

数値が低くなる原因は会社によって異なりますので、自社の場合何が原因なのか以下のように可能性を上げて検討します。

|

● 残業による長時間労働が多く従業員の業務効率が落ちている? |

原因が明らかになればその対策として「1人あたりの業務時間が長くなり過ぎないように人員を強化する」「マニュアルを見直す」「製造スケジュールの工夫で余計な待ち時間を減らす」などの方法を考えることができるでしょう。

結果を眺めるだけでなく、経営改善に役立つように上手に活用するようにしていきましょう。

しかし自分たちだけで分析していると「この指標の捉え方はこれで合っているのか?」「他社がどのように活用しているのか知りたい」など、様々な疑問が生まれてくると思います。

そんなときは税理士に相談するのもおすすめです。

多くの企業の経営状況の分析を行っているプロと一緒に経営指標を確認することで、より効率の良い経営改善を行うことができます。

経営指標に詳しい税理士に相談したい方は、現在の税理士を変えなくても、無料で受けられる!簡易の財務コンサルティングサービスをご利用ください。

9.まとめ

経営指標とは「会社の経営状態を数字であらわした指標」のことです。

経営指標の基本や使い方の大まかなイメージを得ることで経営改善に役立てていただけるようにこの記事では以下について解説しました。

|

<経営指標でわかること> ● 「収益性」で自社が儲かっているかどうかとその理由がわかる <経営指標確認の際に必要なもの> ● 損益計算書(P/L) |

そして経営改善に役立つ重要な経営指標として、以下の14の指標を紹介しました。

|

<経営改善に役立つ重要な経営指標> ● 収益性を確認するための経営指標5つ |

最後に経営指標活用の際の注意点として、以下についてもお伝えしました。

|

<経営指標活用の際の注意点> ● どういう観点で分析するかが大切 |

この記事を最後までお読みいただいたことで、経営指標の基本と経営指標を活用することの重要性をご理解いただけたのではないでしょうか。

主な経営指標についても詳しく知ることで、自社の経営に活かすイメージもお持ち頂けたと思います。

経営指標を上手に活用することで自社の状態を客観的に把握して、効率のよい経営改善を実現していきましょう。