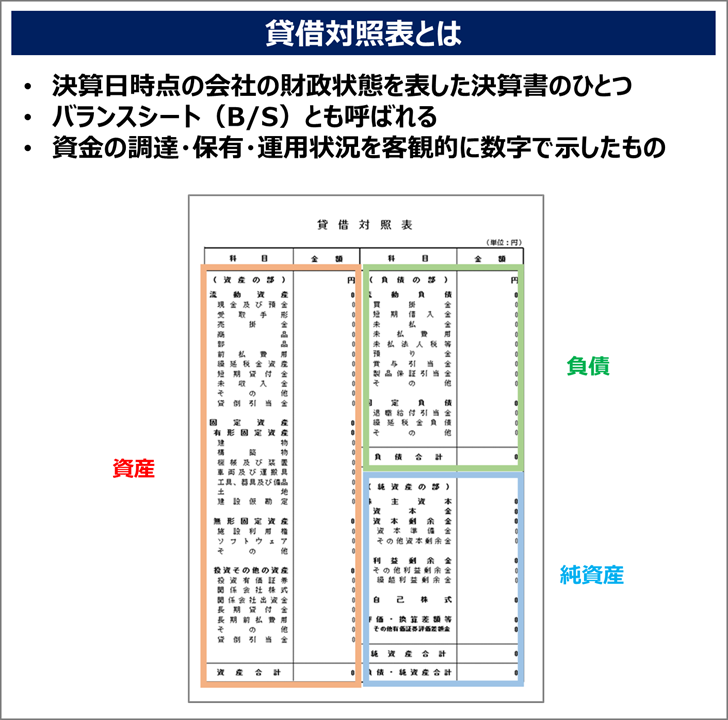

貸借対照表とは「一定時点(決算日)における企業の財政状態」を表した決算書で、その企業が事業のための資金をどのように集めて保有・運用しているのかを示したものです。

経営状況を客観的に把握することで、倒産しにくい安全な会社なのかどうかを判断することができます。

一見、専門用語や数字が多く複雑そうに見えるかもしれませんが、基本的な見方さえ知っていれば簡単に読み解くことが可能です。

しかし、「経営者だが数字が苦手でよくわからない」「つい忙しくて経理担当にまかせっきりになっている」と自分できちんと理解できていない状態にしてしまっていると、自社の業績を正しく把握することができないため、気づいたら取り返しがつかないほど財政状況が悪化していた…という事態を招いてしまうかもしれません。

そのためこの記事では、会計の知識がない初心者の方でもわかりやすいように、できるだけ専門用語を使用せずに以下の内容を解説していきます。

|

この記事でわかること |

|

さらに、貸借対照表を活用して次のステップへ進むために「貸借対照表を活用して効率よく経営改善を進める方法」もお伝えします。

最後までお読みいただけると、貸借対照表の正しい読み方がわかって自社の業績を把握できるだけでなく、会社をもっと成長させるための経営改善を効率よく進めるための方法までわかるようになります。

それではさっそく見ていきましょう。

目次

1.貸借対照表とは

冒頭でもお伝えした通り「貸借対照表」とは、「一定時点(決算日)における会社の財政状態」を表した決算書で、その会社が事業のための資金をどのように集めて保有・運用しているのかを示したものです。

|

貸借対照表(バランスシート、B/S)とは |

|

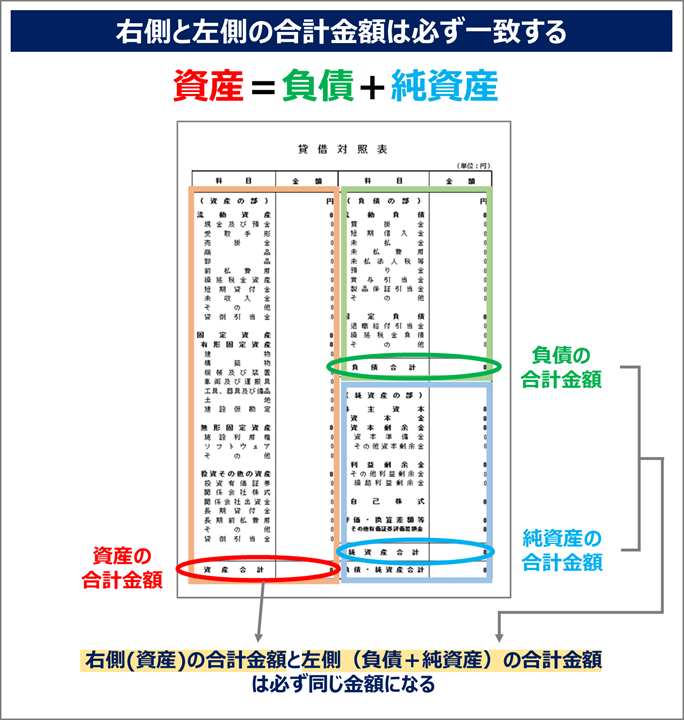

上記のように左側に資産を、右側に負債と純資産を記載することで、どのくらい借金や資産があるのか、といった財政状況が一目でわかるようになっています。

上記のように左側に資産を、右側に負債と純資産を記載することで、どのくらい借金や資産があるのか、といった財政状況が一目でわかるようになっています。

また、損益計算書のように1年間の会社の成績を示したようなものではなく、決算日という「一時点のみ」の状況を示すものであるという特徴があります。

詳しくは以下の通りです。

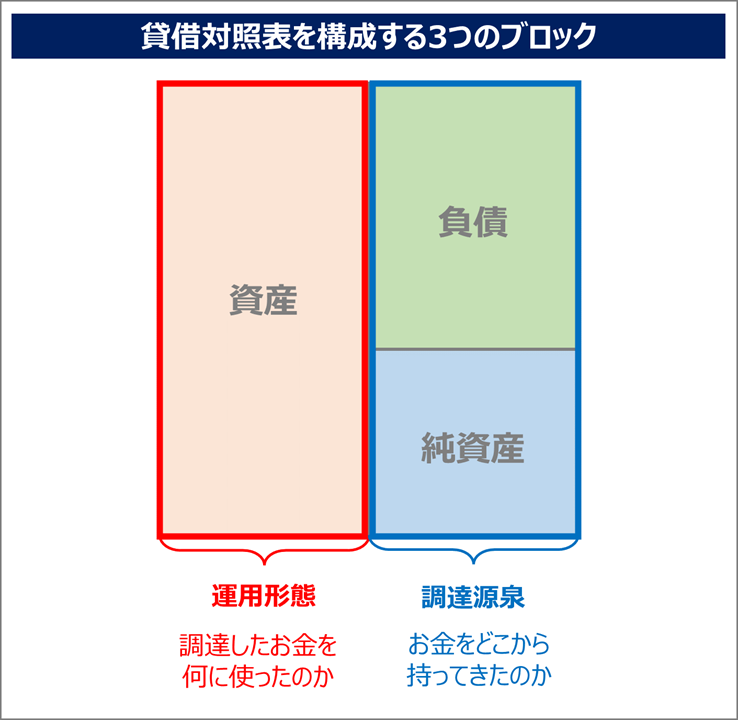

1-1.資産、負債、純資産の3ブロックに分かれる

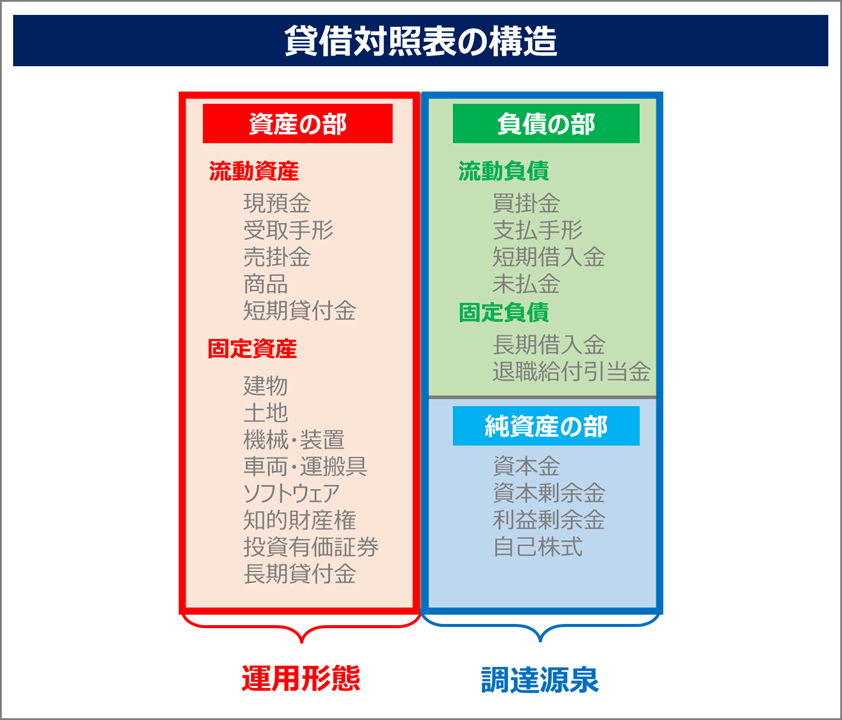

貸借対照表は、以下のように3つのブロックに分かれて構成されています。左側は「資産」、右側には「負債」と「純資産」が入ります。

左側の資産ブロックは「運用形態」を指す部分で、調達してきたお金を何に使ったのかを表します。

現金のまま保有し続けている場合もあれば、販売するための商品を仕入れたり、商品を製造するための機械設備を購入したりする場合もあります。

それに対して右側の「負債」と「純資産」のブロックは2つ合わせて「調達源泉」を示し、そもそもそのお金をどこから持ってきたのかを意味します。

例えば銀行から借り入れたお金の場合は「負債」に、株と引き換えに株主から受け取ったお金は資本金として「純資産」に入ります。

そのため、調達してきたお金を何に使ったか(もしくは使わず現金のまま保有しているのか)を表す左側の「運用形態」と、そのお金が元々どのように調達されたかを表す右側の「調達源泉」はそれぞれの合計額が常にイコールとなります。

詳しくは、次の「貸借対照表のルール」で改めてお伝えします。

1-2.貸借対照表のルール

貸借対照表には、以下のようなルールがあります。

|

貸借対照表のルール |

|

1は、先ほどお伝えした通り調達したお金がすべてどのように使われたのかを記載するという貸借対照表の性質上、左側と右側の合計金額は必ず同じになるというものです。

式で表すと以下のようになります。

- 「資産」=「負債」+「純資産」

上記のルールは基礎的なものなので覚えておきましょう。

上記のルールは基礎的なものなので覚えておきましょう。

2つ目の「お金で表せないもの」というのは、ブランドやノウハウなどのように、売上につながる要素ではあるが、金銭的に価値をはかることができないもののことをいいます。

例えば、老舗和菓子店などは伝統や歴史といったブランド力がありそれを集客につなげていますが、果たしてその価値はどれほどなのかというと、具体的に「いくら」と金額で換算することはできません。

ただし、「特許権」や「商標権」などのように知的財産権を取得したものの場合は、出願料や登録費用などその取得にかかった費用を資産として計上することができます。

1-3.貸借対照表からわかること

貸借対照表からは、その会社が倒産しにくい安全な財政状況なのかどうかがわかります。

具体的には下記のような内容を知ることができます。

|

貸借対照表からわかること |

|

例えば「1年以内に返済しなければならない借り入れ金が500万円分あるのに、すぐに現金化できるお金が300万円しか手元にない」という場合、在庫の商品を確実に販売して現金化しなければその負債を返済することができないため、財務面の安全性は低いということになります。

経営者であれば誰でも、自分の会社を健全な財政状態に保っておきたいはずです。そのためには、貸借対照表から上記のような項目を読み解き、現在の自社の状況を正しく理解することで経営改善に活かしていきましょう。

2.貸借対照表の基本的な構造

貸借対照表の基本的な構造は下記のようになっています。

「資産の部」は換金のしやすさによって「流動資産」と「固定資産」に分けられ、「負債の部」も同じように「流動負債」と「固定負債」に分けられます。

「資産の部」は換金のしやすさによって「流動資産」と「固定資産」に分けられ、「負債の部」も同じように「流動負債」と「固定負債」に分けられます。

詳しくは以下で解説していきます。

2-1.資産の部

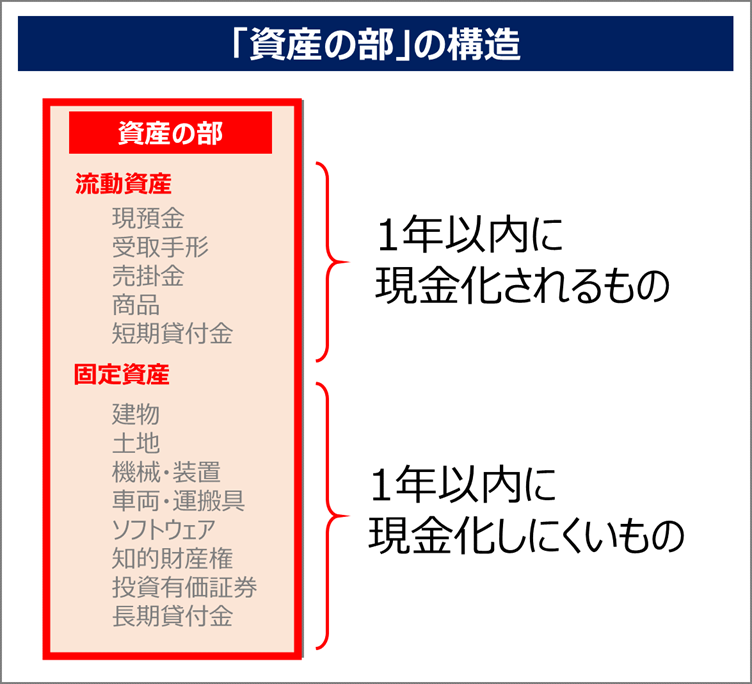

貸借対照表の「資産の部」には、「現金」や「売却することで現金化できるもの」が含まれます。

具体的には、以下のように上半分は「流動資産」、下半分は「固定資産」という風に分けて記載されます。

流動資産とは「現金化しやすい資産」のことで、現金そのものや売掛金、商品などが当てはまります。

流動資産とは「現金化しやすい資産」のことで、現金そのものや売掛金、商品などが当てはまります。

|

流動資産とは |

(例)現預金、受取手形、売掛金、商品、1年以内に返済される短期貸付金など |

それに対して固定資産とは、事業のために長期的に使用する目的で保有している建物や土地、機械設備、ソフトウェアなどの「1年以内に現金化しにくい資産」のことを指します。

|

固定資産とは |

(例)建物や土地、機械設備、車、ソフトウェア、知的財産権、長期的に保有する有価証券、長期貸付金など |

もし資産がたくさんあったとしても、1年以内に現金化できる流動資産が極端に少ない場合は、資金が不足するリスクが高くなります。

思わぬ社会情勢の変化やトラブルなどで売上が落ちたり経費が膨らんだりした時に、給与支払いや借入金の返済などに必要な現金を工面しにくくなってしまうためです。

そのため、流動資産が多いほうがつぶれにくい安定した経営状態だといえるでしょう。

2-2.負債の部

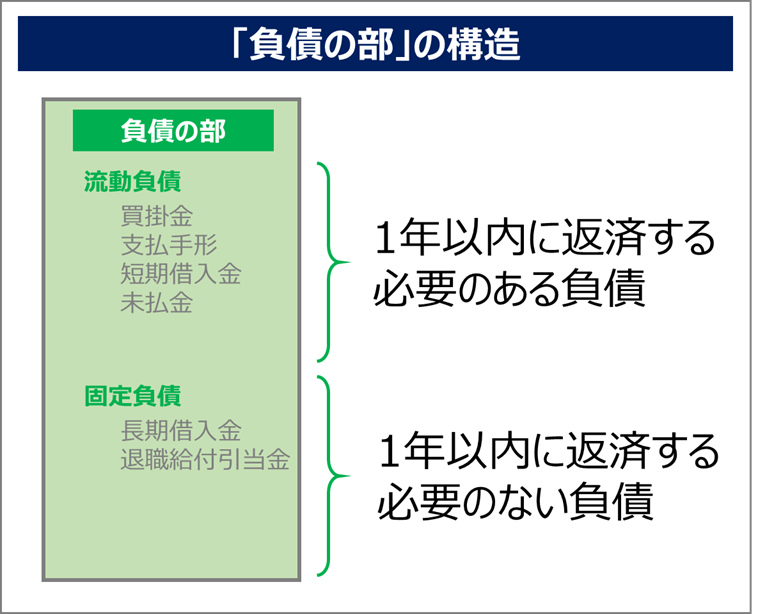

「負債の部」には、「他人から借りているお金」が入ります。

負債も資産同様、上半分に「流動負債」、下半分に「固定負債」を分けて記載します。

流動負債とは「1年以内に返済しなければならない負債」のことで、支払手形や買掛金などが当てはまります。

流動負債とは「1年以内に返済しなければならない負債」のことで、支払手形や買掛金などが当てはまります。

|

流動負債とは |

(例)買掛金、支払手形、短期借入金、未払金、前受金、仮受金、預り金など |

一方、固定負債は「1年以内に支払うことが予定されていない負債」のことを指します。

|

固定負債とは |

(例)銀行からの長期借入金、社債、退職給付引当金など |

流動負債が多い場合は、近い将来その負債の返済のために資金が減ってしまうということになるため、流動負債が少ないほうが資金的には安定しているといえます。

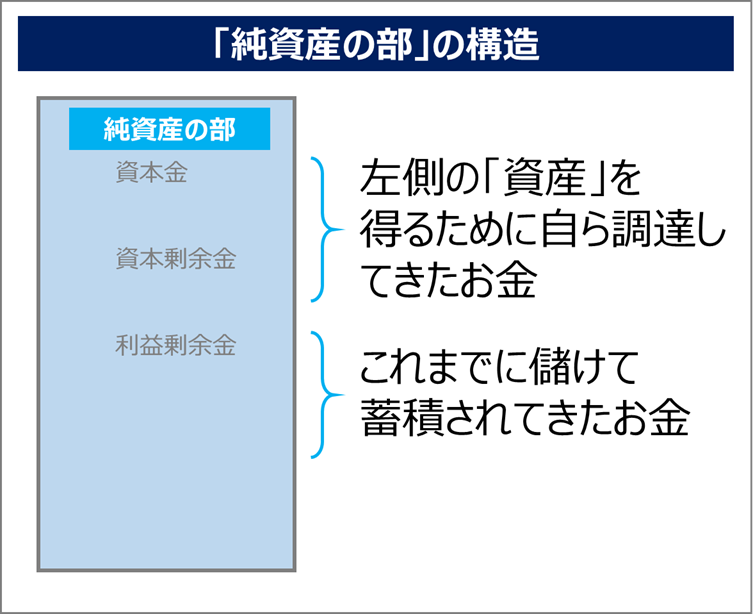

2-3.純資産の部

「純資産の部」には、「これまでに調達したお金と儲けてきた利益」が入ります。「自己資本」「正味財産」などと呼ばれることもあり、誰かに返済する必要のない資産のことを指します。

具体的には以下のようなものが当てはまります。

|

純資産とは |

(例)資本金、資本剰余金、利益剰余金、自己株式など |

「資本金」や「資本剰余金」は、左側の「資産」を得るために自ら調達してきたお金です。そして「利益剰余金」とは、これまでに儲けて蓄積されてきたお金のことをいいます。

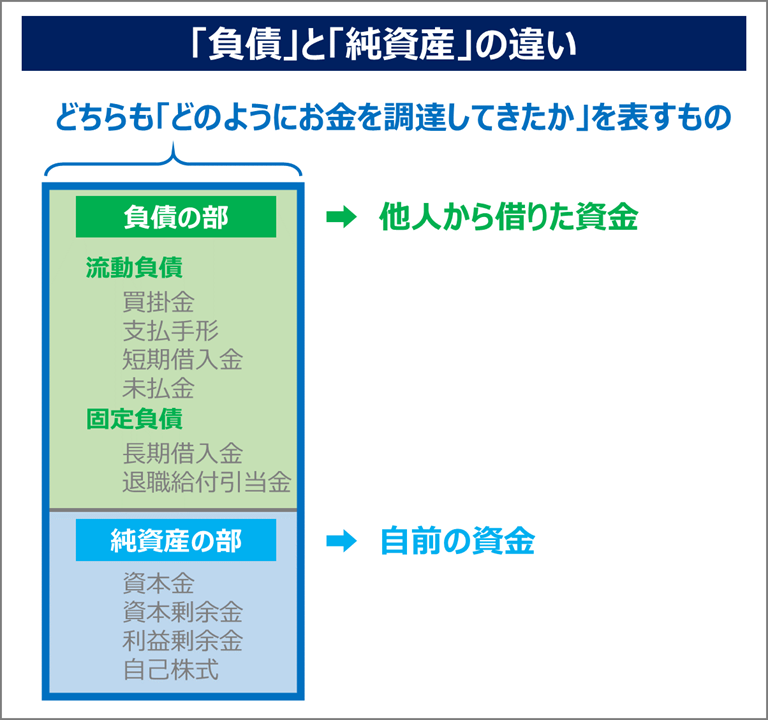

「負債」と「純資産」はどちらも「どのようにお金を調達してきたか」を表すものですが、負債の方は他人から借りた資金であり、純資産のほうは自前の資金であるという違いがあります。

「負債」と「純資産」はどちらも「どのようにお金を調達してきたか」を表すものですが、負債の方は他人から借りた資金であり、純資産のほうは自前の資金であるという違いがあります。

そのため、負債よりも純資産が多いほうが安定した会社だといえるでしょう。返済すべき金額が少ないほど、資金が減りにくくなるためです。

そのため、負債よりも純資産が多いほうが安定した会社だといえるでしょう。返済すべき金額が少ないほど、資金が減りにくくなるためです。

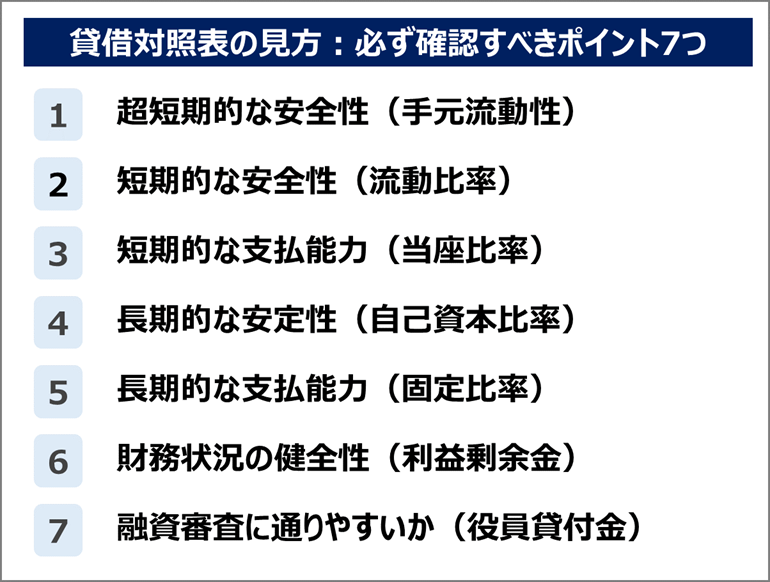

3.貸借対照表の見方:必ず確認すべきポイント7つ

貸借対照表の基本的な構造について解説してきました。続いて、貸借対照表を活用して「自社の倒産リスクがどのくらいなのか、安全な経営ができているのか」を知るためにおさえておくべきポイントを7つ紹介します。

具体的には以下の通りです。

貸借対照表は単なる書類ではなく、会社の財政状態を把握するために非常に重要なツールです。確認すべきポイントを知らないまま流し読みしていては、打つべき手も打てなくなってしまいます。

貸借対照表は単なる書類ではなく、会社の財政状態を把握するために非常に重要なツールです。確認すべきポイントを知らないまま流し読みしていては、打つべき手も打てなくなってしまいます。

自社のリスクを正しく評価して経営改善を進めていくために、正しい貸借対照表の見方を学んでいきましょう。

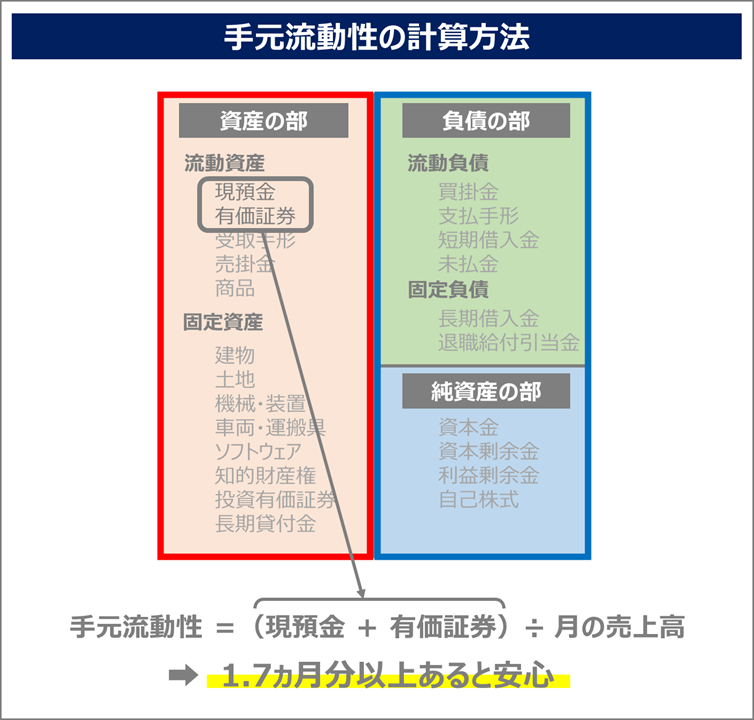

3-1.超短期的な安全性(手元流動性)

会社を存続させていくために最も大切なのは「支払いに必要なお金が足りている状態」を保つことです。

どんなに売上が増加しても、その売上の入金が3ヵ月先で、それまでに仕入れや人件費などで経費がたくさんかかったり、借入金の返済期日が迫っていたりすると、帳簿上は黒字でも現金がなくなり倒産してしまうという事態を招いてしまうことがあります(黒字倒産)。

そのため、真っ先に確認すべきなのは「手元ですぐに使えるお金がどのくらいあるのか」という点で、この指標を「手元流動性」と呼びます。

詳細は以下の通りです。

|

手元流動性とは |

手元ですぐに使えるお金がどのくらいあるのかを示す指標。高ければ直近の資金繰りに問題はないといえる。

手元流動性 =(現預金 + 流動資産の有価証券)÷ 月の売上高

1.7ヵ月以上あること |

例えば、現預金と有価証券(短期)を合わせた金額が800万円で、毎月の売上高の平均が400万円の場合、流動的な資金は以下の計算の通り、売上の2ヵ月分あるということになります。

例えば、現預金と有価証券(短期)を合わせた金額が800万円で、毎月の売上高の平均が400万円の場合、流動的な資金は以下の計算の通り、売上の2ヵ月分あるということになります。

- 800万円÷400万円=2ヵ月分

これは高ければ高いほど直近の資金面に問題がないということになりますが、中小企業の場合はそこまで余裕がないことも多いものです。

目安としては「現預金と有価証券の合計額」が「月の売上」の1.7ヶ月分以上あると安心だといえるでしょう。

3-2.短期的な安全性(流動比率)

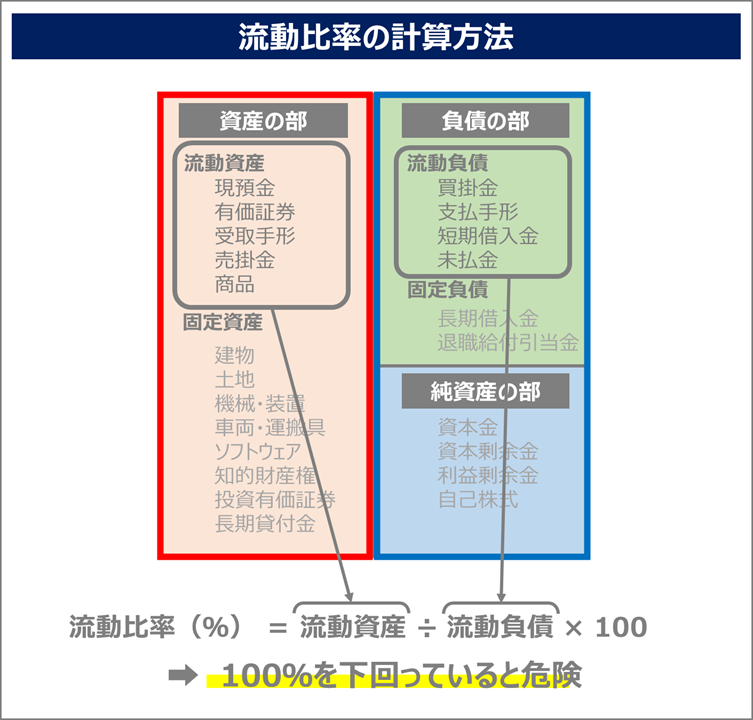

次に、短期的な安全性を知るために確認しておきたいのが「支払期限が直近である負債をどのくらい余裕をもって返済できそうか」を示す指標である「流動比率」です。

詳しくは下記の通りです。

|

流動比率とは |

1年以内に返済しなければならない負債の額に対して、すぐに支払いに回せるお金がどのくらいあるのかを示す指標。高ければ高いほど、短期的な資金繰りに問題はないといえる。

流動比率(%) = 流動資産 ÷ 流動負債 × 100

100%を下回っていると危険、120%~200%未満であれば健全 |

例えば、1年以内に現金化できるお金が800万円あり、1年以内の支払いや借金が500万円ある場合は、以下のように流動比率は160%ということになります。

例えば、1年以内に現金化できるお金が800万円あり、1年以内の支払いや借金が500万円ある場合は、以下のように流動比率は160%ということになります。

- 800万円÷500万円×100=160%

流動比率が100%以上あれば、「1年以内に返済しなければならない負債額」を「1年以内に現金化できる資産」でまかなえるということを意味するため、短期的には資金に余裕があると考えることができます。

ただし流動資産には「回収できずに残ってしまっている売掛金」や「売れる見込みのない在庫(棚卸資産)」のように、実際には現金化が見込めない資産が含まれていることもあります。

そのため、単純に計算結果だけを見て安心するのではなく、資産の内訳もしっかり把握しておくことが重要です。

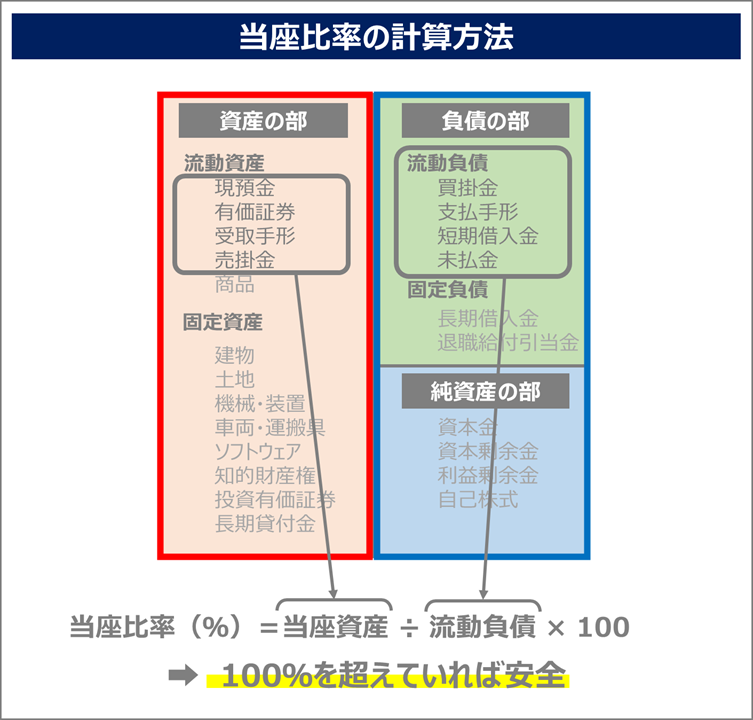

3-3.短期的な支払能力(当座比率)

流動比率よりもさらに短期的で厳密な債務返済能力を知るための指標が「当座比率」です。

流動資産の中でも、商品在庫など現金化に時間がかかるものを除いた「現金・預金」「受取手形」「売掛金」などの、より現金化しやすい資産である「当座資産」に対する流動負債の割合を算出します。

|

当座比率とは |

すぐに現金化しやすい資産に対して、1年以内に返済しなければならない負債がどのくらいあるのかを知るための指標。

当座比率(%)=当座資産 ÷ 流動負債 × 100

100%を超えていれば安全 |

例えば、現金や売掛金などが合計で600万円、それに対する流動負債が500万円あるという場合の当座比率は、下記のように120%だということになります。

例えば、現金や売掛金などが合計で600万円、それに対する流動負債が500万円あるという場合の当座比率は、下記のように120%だということになります。

- 600万円÷500万円×100=120%

100%を超えていれば、在庫をいちいち現金化しなくても、現在手元にあるお金や入金される予定のお金だけで短期的な負債を返すことができるため、より支払い能力が高く安定しているということがいえます。

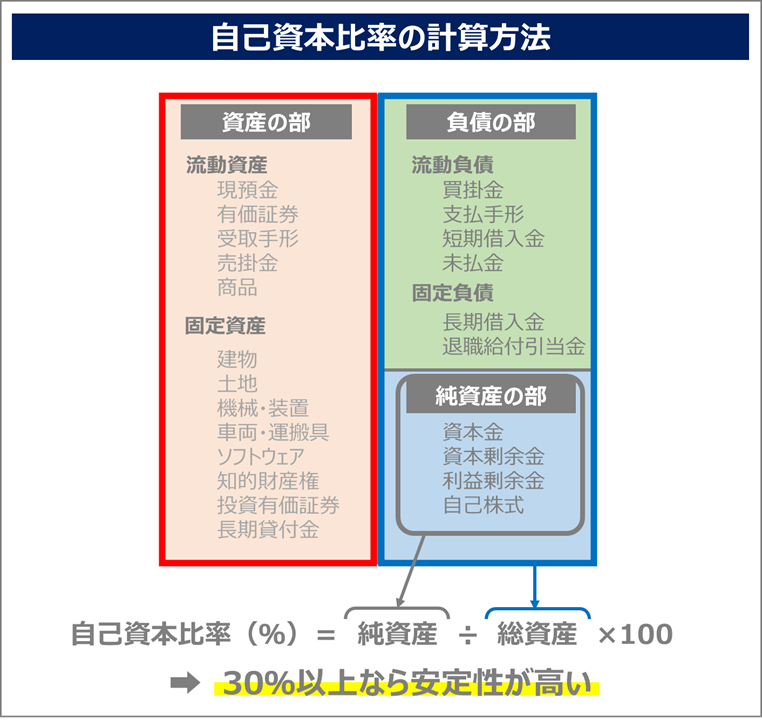

3-4.長期的な安定性(自己資本比率)

中長期的に資金が安定しているのかどうかを知るために活用したい指標は、「自己資本比率」です。

詳しくは下記の通りです。

|

自己資本比率とは |

会社の資本のうち、自己資本(純資産のこと)の比率が他人資本(金融機関からの融資など)に対してどのくらい占めているのかを知ることで財務状態の安定性をはかる指標。高ければ高いほど、長期的な資金繰りに問題がないといえる。

自己資本比率(%)=純資産÷総資産×100

30%以上なら安定している、50%以上ならより安定している優良企業 |

例えば、純資産(自己資本)が500万円で銀行からの借入金が300万円あるという場合は、総資産は「500万円+300万円=800万円」ということになるため、以下の計算で自己資本比率は62.5%と算出できます。

例えば、純資産(自己資本)が500万円で銀行からの借入金が300万円あるという場合は、総資産は「500万円+300万円=800万円」ということになるため、以下の計算で自己資本比率は62.5%と算出できます。

- 500万円÷(500万円+300万円)×100=62.5%

銀行の融資などは返済義務があるため、それらの比率があまりにも高いと財政面の安定性が低く、倒産のリスクが懸念されます。そのため、誰かに返す必要のないお金である「自己資本」の比率が高いほうが財務的に安全で倒産しにくい会社だと考えられるのです。

自己資本比率についてより詳しく知りたいという方は、以下の記事もご覧ください。

→自己資本比率とは?基礎知識・計算方法から低くなる原因まで解説

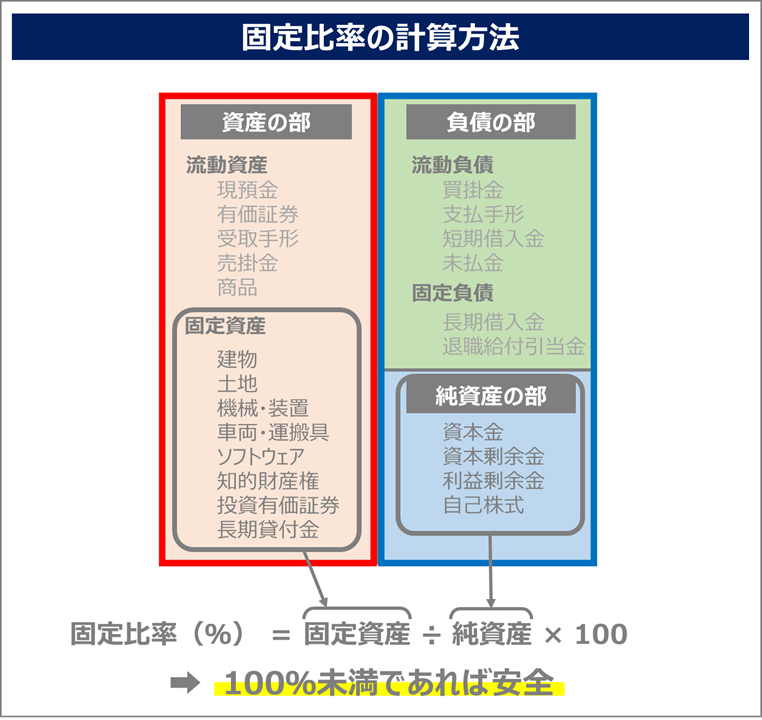

3-5.長期的な支払能力(固定比率)

会社の長期的な支払能力を確認するための指標としては「固定比率」があります。

詳しくは以下の通りです。

|

固定比率とは |

自己資本(純資産)に対する固定資産額の比率を算出することで、自社の資本に対する投資金額が適正であるかどうかを知ることができる指標。長期的な支払い能力の分析に使用される。

固定比率(%) = 固定資産 ÷ 純資産 × 100

100%未満であれば安全 |

例えば300万円分の固定資産を保有しており、それに対して自己資本が400万円であるという場合の計算は下記のようになります。

例えば300万円分の固定資産を保有しており、それに対して自己資本が400万円であるという場合の計算は下記のようになります。

- 300万÷400万×100=75%

固定資産とは、土地や建物、工場の大型設備、業務用の車両などのことを指します。それらの金額が自社の資本に対して大きすぎると、身の丈に合わない投資をしているということになり、安全性が低いと見なされることがあります。

100%未満であれば、固定資産を全て自己資本でまかなっているということになるので安全だという評価になります。

3-6.財務状況の健全性(利益剰余金)

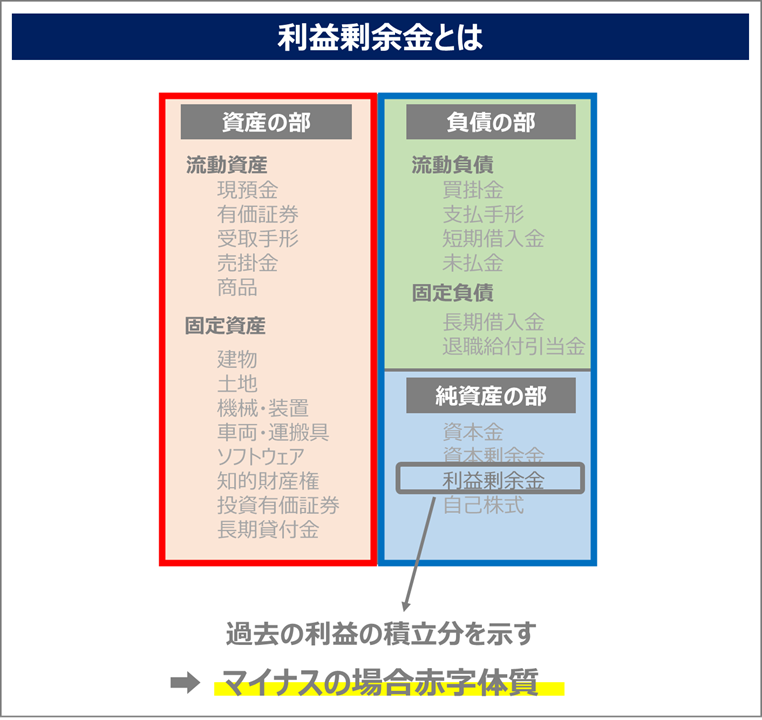

過去からこれまでの間できちんと利益を生み出してきているのか、会社が赤字体質でないかどうかを知るためには「利益剰余金」の欄を確認しましょう。

利益剰余金とは、過去の利益の積立分のことです。貸借対照表では資産の部で、株主資本の一部として計上されます。

詳細は下記の通りです。

詳細は下記の通りです。

|

利益剰余金とは |

|

会社設立当初は売上よりも投資額のほうが大きくなることもあり、利益剰余金が少ないか、もしくはマイナスになってしまうこともあると思います。しかし、数年経過しても利益剰余金がマイナスのままの場合は、会社が行っているビジネス自体を見直す必要があるでしょう。

また、利益剰余金は必ずしも現金の形で保有されているとは限りません。利益を元手に工場の機械を購入するなどの設備投資を行った場合でも、利益剰余金に記載される金額は減りません。利益剰余金とは、あくまでもこれまでに得た利益を合計したものだからです。

利益剰余金がマイナスの場合、会社が赤字体質であることを示します。その状態が続くと債務超過に陥るリスクも高くなるため、きちんと確認しておくべき項目だといえるでしょう。

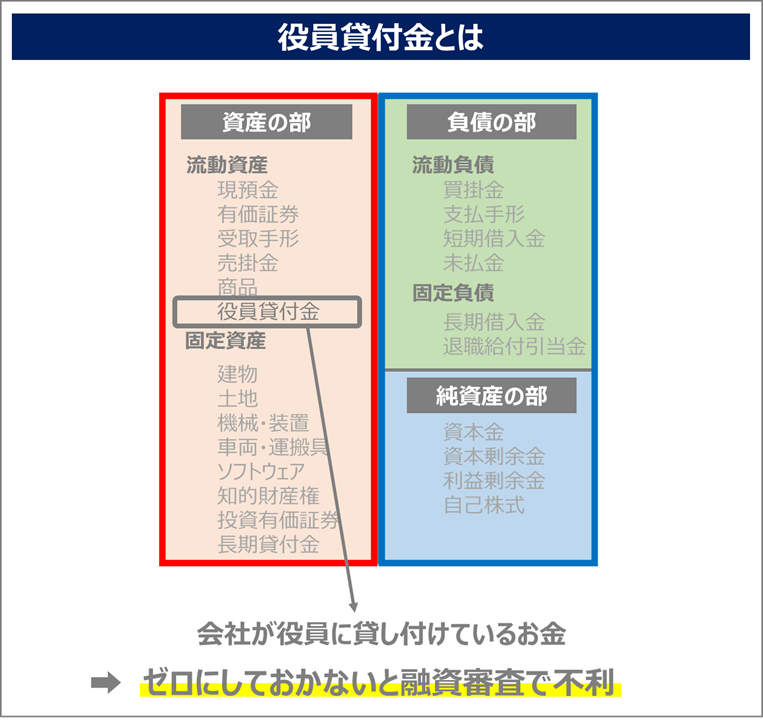

3-7.融資審査に通りやすいか(役員貸付金)

今後、金融機関などから借入をして事業拡大を進めていきたいと考えている場合は、「融資の際の審査に通りやすいかどうか」という観点で貸借対照表を確認する必要があります。

金融機関が融資の判断を行う際に重視するのが、貸借対照表の中でも以下の部分です。

|

金融機関が融資の判断を行う際に重視するポイント |

|

上の3つの項目はこれまでにこの章で解説してきた内容で、主に現状の財政状況が悪くないかどうかを調べるものですが、これ以外に気を付けておく必要があるのが「役員貸付金」の有無です。

役員貸付金とは、会社が社長などの役員に対して貸し付けているお金のことを指します。これがあると、経営者が会社のお金を私的に流用する習慣のある会社なのではないか?という懸念を持たれて、融資審査の際にマイナス評価になることがあります。

そのため、これから融資を受けたいという場合は役員貸付金をゼロにしておくのが良いでしょう。

そのため、これから融資を受けたいという場合は役員貸付金をゼロにしておくのが良いでしょう。

4.貸借対照表を活用して効率よく経営改善を進める方法

貸借対照表の見方として、必ずチェックしておくべき重要なポイントを解説してきました。

貸借対照表の見方として、必ずチェックしておくべき重要なポイントを解説してきました。

ただし、経営改善を効率よく進めていくためには、各項目を確認して「安全そうだ」「危険そうだ」と評価するだけに留めておいてはいけません。

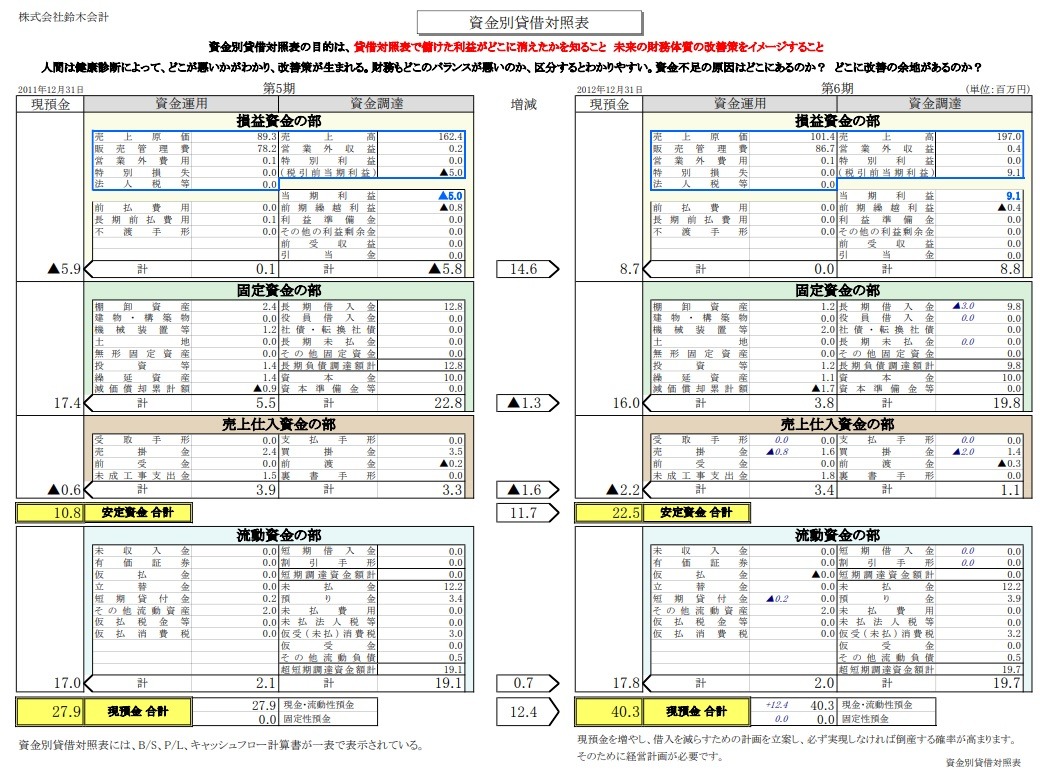

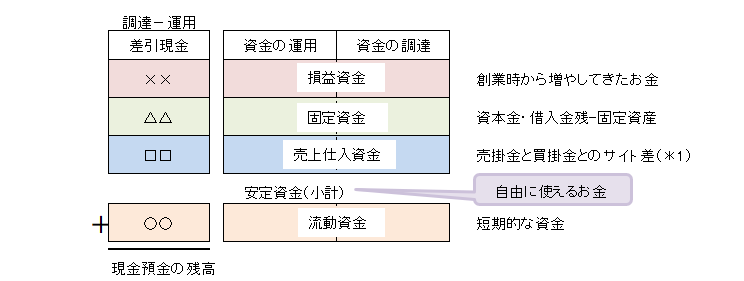

それでは、具体的にどのように改善を進めていくと良いのかというと、以下のように貸借対照表を資金別に分けて詳しく分析していくのがおすすめです。

これを当社では「資金別貸借対照表」と読んでいます。

これを当社では「資金別貸借対照表」と読んでいます。

|

資金別貸借対照表とは |

現金の増減を「資金の運用」と「資金の調達」で分類した上で、さらにお金を4つに色分けして整理した表

「損益資金」…創業以来、儲けてきた資金。プラスでないと経営が成り立っていないことを意味する。 「固定資金」…借入と長期投資の資金の差額。 「売上仕入資金」…売掛金の回収と買掛金の支払いのサイト差額。多くの会社ではマイナスになる。 「流動資金」…すぐに出て行く目の前の資金。 |

この「資金別貸借対照表」でわかることは以下の通りです。

この「資金別貸借対照表」でわかることは以下の通りです。

|

資金別貸借対照表でわかること |

|

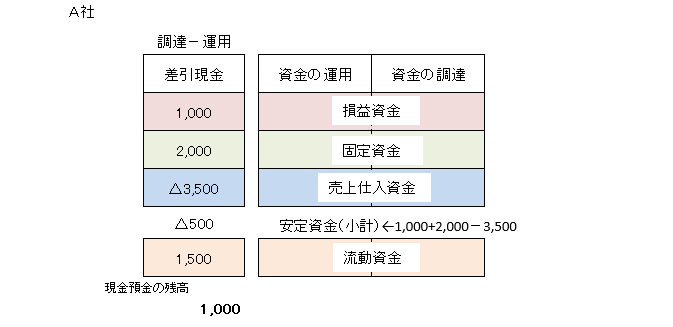

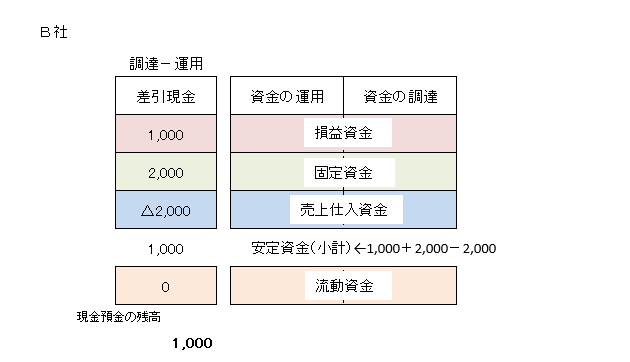

例えば「A社」と「B社」、どちらも現預金の残高が1,000あったとします。

以下のような財務状況である場合、どちらのほうが資金繰りの良い会社でしょうか。

「損益資金」とは、創業以来儲けてきた資金であり、必ずプラスでないと経営が成り立っていないということになります。

「損益資金」とは、創業以来儲けてきた資金であり、必ずプラスでないと経営が成り立っていないということになります。

その下の「固定資金」は、借入と長期投資の資金の差額です。

今回の例では2社とも同じ金額です。

そして「売上仕入資金」は、売掛金の回収と買掛金の支払いのサイト差額です。

売掛金は得意先からの入金を待っているもので、反対に買掛金とは仕入先に対して支払いを待ってもらっているものを指します。これがA社はマイナス3,500、B社はマイナス2,000となっていて、B社のほうがマイナス幅が小さいということがわかります。

そしてその下にある「安定資金」は「損益資金」「固定資金」「売上仕入資金」を合計した金額です。

「安定資金」がもしマイナスになっていると、会社としては非常に危険な経営状態であるといえます。

なぜかというと、通常の会社では現預金が最終的にプラスになっていると思いますが(マイナスの状態が続くと倒産するため)、上記の「安定資金」がマイナスということは、短期的な資金である「流動資金」を活用しないと現預金をプラスにできていない状況ということだからです。

そのため今回の例では「安定資金」がプラスであるB社の方が資金繰りが良い会社だといえます。

このように貸借対照表を4つに色分けして分析するという方法を活用すると「会社のお金がなぜ増えて、なぜ消えていったのか?」を効率よく理解することができます。

そうすると、事業方針を変更すべきなのか今のままで良いのか、今後どんなことに注意して事業活動を行っていけばよいのか、などが明確になります。

「自分ではどうやって分けると効果的なのかわからない」「忙しくて毎月作成するのは難しい」

そんな人は、ビジョン税理士法人のビジョン式「月次決算書」サービスを活用するのがおすすめです。

「貸借対照表」「損益計算書」「キャッシュフロー計算書」の財務三表を基本として、経営者が数字に基づく【経営判断】ができるようにサポートします。

「自社の財政状況をタイムリーに把握して効率よく経営改善していきたい」という場合は活用してみてはいかがでしょうか。

詳しくは以下のページをご覧ください。

5.まとめ

この記事では、貸借対照表の見方を知りたいという人のために下記の内容を解説してきました。

|

この記事で解説したこと |

|

また、貸借対照表の正しい見方として、必ず確認しておきたいポイントを以下のように7つに分けてお伝えしました。

|

貸借対照表を見るときに確認しておきたい7つのポイント |

|

さらに、貸借対照表を活用して効率よく経営改善を進めたいという人に向けて、ビジョン税理士法人で行っている分析手法である「資金別貸借対照表」も紹介しました。

最後までお読みいただいたことで、貸借対照表の見方がわかり、自社の業績把握や経営改善を効率よく進めるための道筋が見えてきたのではないでしょうか。

理想の経営を実現するために、貸借対照表を最大限に活用していきましょう。