中古資産の耐用年数を出すには、基本的に計算が必要です。

計算方法は簡単ですが、計算に必要な数字を集めるのに少し苦労するかもしれません。

そこでこの記事を読むだけで、計算方法はもちろん必要な数字まで分るように書きました。

適切に耐用年数を計算して、納税額を誤らないようにしましょう!

目次

1 中古資産の耐用年数は2通りから選択できる

中古資産の耐用年数は、 ①短縮した耐用年数②法定耐用年数のどちらかを選べます。

短期間での節税効果を高めたい場合は、短縮した耐用年数を選ぶと良いでしょう。

耐用年数が短い程、1年間の減価償却費が大きくなり、経費が増え節税になるからです。

どちらかを選ぶかで以下のように、減価償却費が大きく変わります。

|

【例:6年落ちの普通自動車を300万円を購入した場合】 耐用年数を短縮した値は2年 → 1年間の減価償却費は 300×0.5=150万円 普通自動車の法定耐用年数は6年 → 1年間の減価償却費は 300×1.67=50.1万円 |

ただし、耐用年数の短縮には計算が必要です。

逆に長期にわたって経費化したい場合、あるいは計算せずに今すぐ耐用年数を出したい場合は、法定耐用年数を選ぶと良いでしょう。

法定耐用年数を使う場合は、第三章をご覧頂くだけで大丈夫です。

2 耐用年数短縮の計算には「法定耐用年数」と「経過年数」が必要

法定耐用年数とは、国によって定められた固定資産の「使用可能な年数」です。

そして経過年数とは、「その資産が作られた日から、事業者が中古として購入する日の前日までの期間」のことを言います。

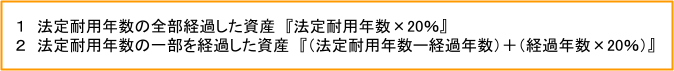

耐用年数の計算方法は、次のとおりです。

後ほど詳しく解説しますね。

それでは、まず「法定耐用年数」と「経過年数」を調べていきましょう!

3 減価償却資産の「法定耐用年数」の調べ方

法定耐用年数は国税庁によって定められています。次のタイトルからご確認ください。

3-1 建物、建物附属設備の耐用年数

建物、また建物に付随する日よけなどの装備・電気やガスなどの設備などが記載されています。

3-2 構築物、生物の耐用年数

農林業用の用途の構築物、牛・馬・豚・綿羊・やぎ・果樹・桑樹などの生物が記載されています。

3-3 車両・運搬具、工具の耐用年数

一般用の車両と運送事業者等用の車両、また測定工具・治具・取付工具・治具・取付工具・切削工具・型(型枠を含む)鍛圧工具・打抜工具・活字が記載されています。

※ナンバー登録したが使われずにいた未使用車、いわゆる「新古車」は、法律上「中古車」の扱いです。

3-4 器具・備品の耐用年数

家具、電気機器、ガス機器、家庭用品、事務機器、通信機器、時計、試験機器、測定機器、光学機器、写真製作機器、看板、広告器具、容器、金庫、理容、美容機器が記載されています。

3-5 機械・装置の耐用年数

農業、林業、飲料、製造業、印刷業、窯業、鉱業、総合工事業、倉庫業、運輸に付帯するサービス業、飲食業卸売業、飲食業小売業、宿泊業、飲食店業用、選択行、利用、美容、浴場業、自動車整備業に関する設備機械が記載されています。

上記に記載のないものでお分かりにならないものは、最寄りの税務署におたずねください。

引用:国税庁 耐用年数表

3-6 ソフトウェアの耐用年数

ソフトウェアは無形固定資産として減価償却資産に該当します。

先程の耐用年数表には記載されていませんが、国税庁によって法定耐用年数は定められています。

利用目的によって異なります。

(1)「複写して販売するための原本」または「研究開発用:のもの」 3年

(2)その他のもの 5年

引用:国税庁 No.5461 ソフトウエアの取得価額と耐用年数

4 中古資産の「経過年数」の調べ方

経過年数とは、「その資産が作られた日から、中古として購入した日の前日までの期間」のことです。

建物であれば竣工日、車であれば初年登録年月、その他の物に関しては製造日から購入日の前日までの期間を数えてください。

※中古資産の耐用年数を算出するには、経過年数の年月を使います。その際、日数を切捨てるか切上るかの規定はありません。

ただし切上た方が耐用年数が短くなるので、切上ると良いでしょう。

|

【例:初年登録年月が令和元年5月15日中古車を令和6年3月9日に購入し時の経過年数】 初年登録年月から購入日の前日までの期間は、1年9か月22日です。 日数を切上て、1年10か月(22か月)となります。 |

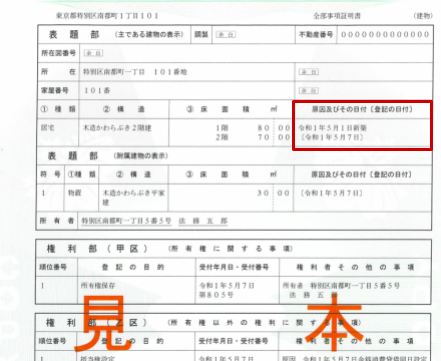

4-1【具体例1】建物は竣工日を確認しよう

建物の経過年数は、「竣工日から、事業者が中古として購入する日の前日まで」の期間となります。

竣工日は建築工事が完了した日=使われた日のことで、検査済証の交付年月日で確認できます。

検査済証は建物を購入した際に渡されているはずです。

検査済証は再発行できません。

もし無い場合は、建物の登記事項証明書でも確認できます。表題部「主である建物の表示」の「原因及びその日付」の欄に新築年月日が記載されているでしょう。

法務省:QRコード(二次元バーコード)付き書面申請の開始と登記事項証明書(不動産登記)の様式変更について

登記事項証明書は、登記所又は法務局証明サービスセンターの窓口での交付請求のほか,郵送による交付請求や,ご自宅・会社等のパソコンからインターネットを利用して、こちらのサイトから 法務局 オンライン申請のご案内 交付請求を行うことができます。

4-2【具体例2】車両は車検証の初度登録年月を確認しよう。

車両は登録日を確認します。自動車検査証をご覧ください。

車両は「普通自動車は初年登録年月から、軽自動車は初年検査年月から購入日のする日の前日」までの期間をもって経過年数とします。

なお車検証上に「月」の記載がないときは、初年登録(検査)年月欄の「年」と「有効期間の満了擦る日」の欄の最上段に記載されている年月日の「月」を合わせてください。

4-3 【具大例3】器具や備品などに関しては製造日を確認しよう。

建物や車以外の器具や備品などモノに関しては、「製造日から購入した日の前日」までの期間をもって経過年数とします。

例えば、家電であれば本体に製造日が記載されたステッカーが貼ってあるはずです。

4-4 経過年数が不明な場合は、法定耐用年数で償却する。

登録日が無い場合など、その資産がいつ作られたか何かしらの客観的な情報がない場合には、法定耐用年数で償却するしかありません。

つまり、中古資産ではなく、新品の資産を同じ扱いになるということです。

適当な数字を当てはめて算定しても、税務調査の時に否認されてしまうのでご注意ください。

5 中古資産の耐用年数を計算しよう!

耐用年数の計算方法は、経過年数が法定耐用年数をどれくらい経過しているかで異なります。

| 全部経過している場合 | 法定耐用年数 × 20% |

| 一部経過している場合 | 法定耐用年数ー経過年数+経過年数×20% |

経過年数が法定耐用年数を全部経過している方が、耐用年数が短くなり、より少ない年数で償却(経費化)できるような計算式になっています。

また第6章で詳しく解説しますが、購入の際にその資産の使用可能期間を延ばしたり、価値を高めた場合は、上記の計算式ではなく別の計算式を使います。

|

【例 法定耐用年数4年の購入した場合】 経過年数6年の中古車は、経過年数が法定耐用年数を全部経過しているので、計算式は 「法定耐用年数 × 20% 」を使います。 一方、経過年数が2年9か月の中古車は、経過年数が法定耐用年数を一部しか経過していないので「法定耐用年数ー経過年数+経過年数×20%」を使います。 |

注意① 最終計算結果の耐用年数が2年を満たない場合は2年とする。

注意② 経過年数に関しては、1年未満の端数は月数に直して計算する。(月数は計算する前や途中で四捨五入しない)

注意③ 最終計算結果につき、1年未満の月数は切り捨て

5-1 経過年数が法定耐用年数を完全に上回っている場合は『法定耐用年数 × 20%』

耐用年数4年、新車登録時から6年経過している中古車を購入した場合

|

1 法定耐用年数4年×20%=0.8年 2 注意①より、2年未満の場合は耐用年数は2年とするので、耐用年数は2年となる。 |

5-2 経過年数が法定耐用年数を一部上回っている場合は『法定耐用年数ー経過年数+経過年数×20%』

耐用年数は6年、新車登録時から2年9か月経過している中古車を購入した場合

|

1 注意②より、経過年数に一年未満の端数が生じている場合、月数に直す。 ・経過年数2年10ヶ月→34か月(2年×12ヶ月+10ヶ月) ・法定耐用年数6年→72カ月(6年×12か月) 2『法定耐用年数ー経過年数+経過年数×20%』=(72ヶ月-34か月)+34ヶ月×0.2=44.8ヶ月=3年8.8カ月 ※計算途中で生じた1年未満の端数は切り捨て処理は行わない 3 注意①より、2年未満の場合は耐用年数は2年となるので、耐用年数は2年となります。 |

6 資本的支出を行った場合の耐用年数は計算式が変わることに注意しよう

資本的支出とは、原状の維持回復のような修繕ではなく、使用可能な年数を伸ばし物件の価値を高めるような支出のことです。

自分の行った支出が、修繕費か資本的支出かどうか判断するにはこちらのサイトを参考にしてください。No.5402 修繕費とならないものの判定|国税庁

※修繕費と資本的支出どちらか判断するのは、なかなか難しいところがありますので、なるべく税理士か税務署の職員に聞くことをお勧めします。

購入時に資本的支出を行った場合、基本的には元の中古資産の耐用年数に従います。

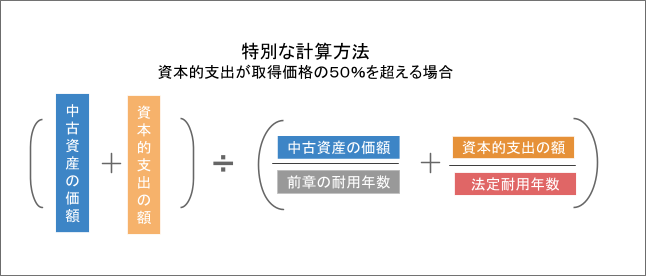

ただし、資本的支出が中古資産の取得価格の50%を超えるときは、次章の特別な計算式を使います。

そして資本的支出が中古資産の再取得価格の50%を超える時は、法定耐用年数が適用されます。

法定耐用年数になるのは「そこまで改修したら、新品を買ったようなものだよね」と見なされるからです。

以下の表を参考にしてください。

※取得価額はその資産の購入にかかった費用のこと、再取得価額はその資産が新品の場合の取得価額です。

6-1 中古資産に取得価格の50%以上の改修を行った場合は特別な計算方法

資本的支出が中古資産の取得価格の50%を超えるときの、特別な計算式は以下の通りです。

さいごに

中古資産の耐用年数の短縮は事業の供した事業年度つまり初年度のみ行うことができます。そして一度計算した耐用年数は、その後変更することはできません。

複雑な所のある耐用年数の計算です。

少しでも不安があるようでしたら、税に関する専門家に相談しながら計算を行ってください。

コメント