会社の業績を把握したいということであれば、決算書の読み方は必要不可欠です。

決算書の読み方を知ることで会社の業績を把握できるだけでなく、会社を成長させるための対策まで打てるようになるからです。

決算書は一般的に以下の4つに分類されます。

①損益計算書

②貸借対照表

③キャッシュフロー計算書

④株主資本等変動計算書

この中で、まず理解したい決算書は「①損益計算書」と「②貸借対照表」です。

把握できる情報はそれぞれ以下の通りです。

| 損益計算書 | ・どれくらい儲けているのか? ・効率良く、稼げているのか? ・その利益で足りているのか? |

| 貸借対照表 | ・倒産しない会社なのか? ・安全な会社なのか? |

「キャッシュフロー計算書」と「株主資本等変動計算書」を読めるようになったら最高なのですが、初心者にはハードルが高いと思います。

もしあなたが、下記のような状況にいるのであれば「損益計算書」と「貸借対照表」の読み方を学ぶことから始めましょう。

・決算書そのものが、良く分かっていない

・まずは、特に重要な項目だけ分かれば良い

・会計の知識がないので、初心者でも分かるように解説して欲しい

本記事では、そんな状況にいるあなたに向けて「経営者なら最低限知っておきたい決算書の読み方」を厳選して紹介していきます。

できる限り余計な知識や解説を省いて作りましたので、ぜひ最後まで読んで頂きたいです。

本記事を活用して、会社の現状把握や今後の対策に繋げてください。

それでは「損益計算書の読み方」から解説していきます。

1 損益計算書を読むときのポイント

損益計算書は、一年間の収益から、費用を差し引いた差額である「利益」を計算する表です。

「どれだけ売上を上げたのか?」「何にどれくらい使ったのか?」「どれくらい儲かったのか?」を知ることができます。

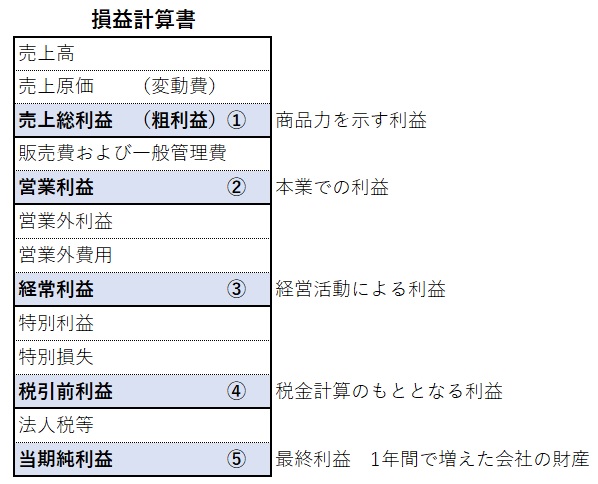

「どれくらい儲かったのか?」を示す指標として、「利益」は以下の5つに分けられます。

1.売上総利益

2.営業利益

3.経常利益

4.税引前当期利益

5.当期純利益

の5つに分類されます。

まずは5つの利益が何を表す利益なのかを押さえましょう。

自社の損益計算書をご準備下さい。

次のように項目が分かれています。

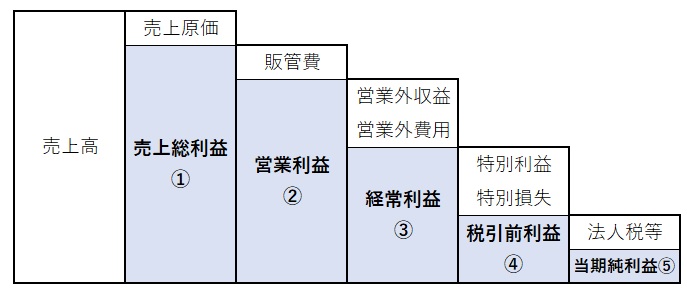

図に表すと下記の通りです。

1-1 会社の商品力を示す売上総利益

売上総利益 = 売上高 - 売上原価

売上総利益は、売上高から売上原価を引いて計算される利益です。

別名「粗利益」や「粗利」といいます。

売上総利益は会社の商品力を示すものです。

調達した材料や商品などにどれだけの価値をつけられたのかを示しているからです。

売上高に対し売上総利益の割合が高い会社は、自社にしか作ることのできない、消費者にとって高くても買い求めたい商品を販売しているということになります。

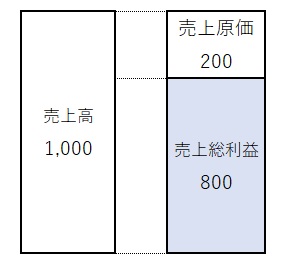

〈具体例〉

米や野菜、肉などの材料を200円で仕入れた。

調理したお弁当を1,000円で販売した。

売上総利益は、売上高(1,000円)-売上原価(200円)=800円となり、800円が会社によって加えられた価値となります。

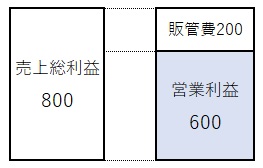

1-2 本業の利益を示す営業利益

営業利益 = 売上総利益 - 販売費および一般管理費(販管費)

営業利益は、売上総利益(粗利益)から販管費を引いて計算される利益のことです。

営業利益は本業での利益を示すものです。売上総利益から本業のために必要な費用を引いた利益を示しているからです。

販管費とは、商品を販売するために発生する費用と会社の管理にかかる費用のことです。

具体的には以下のような費用が挙げられます。

・給料

・広告宣伝費

・旅費交通費

・地代家賃 など

先ほどの売上総利益だけでは本業で儲かっているかは完全にわかりません。

なぜなら、材料や商品以外にも販売活動をするために必要な費用が発生しているためです。

そこで、販管費も含めて計算することで、本業での利益が計算できます。

本業の利益とは、メインとなる事業活動で得られた利益をいい、お弁当屋さんでいうとお弁当販売で得られた利益のことをいいます。

営業利益がマイナスということは本業で利益が出ていないということになり、その状態が続くと、現事業を続けていくことが困難になるため、プラスにしておきたい利益なのです。

〈具体例〉

売上高総利益は800円とする

販管費がお給料や家賃等(200円)の場合、

営業利益は、売上総利益(800円)-販管費(200円)=600円となり、600円が本業の利益となります。

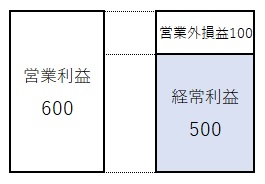

1-3 経営活動の成果を示す経常利益(最も意識する利益)

経常利益 = 営業利益 + 営業外収益 - 営業外費用

経常利益とは、営業利益に営業外収益をプラスし、営業外費用をマイナスし計算される利益です。

経常利益とは、営業利益に営業外収益をプラスし、営業外費用をマイナスし計算される利益です。

経常利益は、経営活動の成果を示す利益です。

本業以外の活動も含めた普段の活動による成果を示しているからです。

営業外収益・営業外費用とは、継続的に発生するが本業で発生したものではない収益や費用のことです。

営業外収益と営業外費用は、以下の通りです。

| 意味 | 例 | |

| 営業外収益 | 本業で発生したものではないが、継続的に発生する収益 | ・受取利息 ・雑収入 ・為替差益 |

| 営業外費用 | 本業で発生したものではないが、継続的に発生した費用 | ・支払利息 ・雑損失 ・為替差損 |

一般的に会社の利益というと、経常利益のことを指す場合が多いです。

〈具体例〉

営業利益が600円とする。

営業外収益が受取利息(50円)、

営業外費用が借入の利息(150円)の場合、

経常利益は、営業利益(600円)+営業外収益(50円)-営業外費用(150円)=500円となり、500円が経営活動の成果での利益となります。

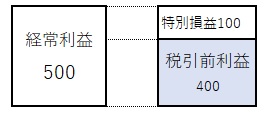

1-4 税金計算のもととなる利益を示す税引前利益

税引前利益 = 経常利益 + 特別利益 - 特別損失

税引前利益とは、経常利益に特別利益をプラスし、特別損失をマイナスしたものです。

税引前利益とは、経常利益に特別利益をプラスし、特別損失をマイナスしたものです。

税引前利益を計算することにより概算の法人税等納税額が予測できます。

特別利益・特別損失とは、通常の経営活動には関係のない、その時だけの特別な要因によって発生した利益や損失のことです。

特別利益と特別損失とは、以下の通りです。

| 意味 | 例 | |

| 特別利益 | 通常の営業活動には関係ない、その時だけの特別な要因によって発生した利益 | ・固定資産売却益 ・生命保険を解約して得た利益 |

| 特別損失 | 通常の営業活動には関係ない、その時だけの特別な要因によって発生した損失 | ・固定資産売却損 ・災害対策の発生費用 |

〈具体例〉

経常利益が500円とする。

使わなくなったオーブンを売却した際の売却損(100円)の場合、

税引前当期利益は、経常利益(500円)-特別損失(100円)=400円となります。

法人税は、この400円の利益に課税されます。

1-5 最終利益を示す当期純利益

当期純利益 = 税引前利益 - 法人税等

税引前利益から法人税をマイナスしたものです。

一年間の経営活動における最終利益でこの数字がマイナスであると赤字となります。

法人税等とは、国、都道府県、市町村に納税する税金の合計額です。

実際の納税額は、税引前利益に法人税法上の加減算し求めた所得をもとに計算されますが、納税額の簡便な予測方法として、所得の代わりに税引前利益を代用しおおよその税額を計算します。

所得金額により税率は変わりますが、所得800万円までは約25%、800万円超の場合は約35%です。

〈具体例〉

税引前利益が400円

当期純利益は、税引前利益(400円)-法人税等(120円)=280円となります。

納税直前に慌てないよう、事前に納税予測を行い近い将来の納税に備えましょう。

当期純利益は、一年間の経営活動における最終成果です。

2 損益計算書でおさえたい3つの経営指標

損益計算書は、最低でもいくら売らないといけないのか、効率よく利益を出せているのかを見る為のものです。

損益計算書から読み取れる指標はたくさんありますが、今回は特に利益の元である売上高にかかわる指標を中心に押さえて頂きたい指標を厳選しました。

損益計算書から特におさえたい経営指標は、3つあります。

・損益分岐点売上高・・・譲れない売上高はいくらなのか?

・売上高経常利益率・・・効率よく利益を残せているのか?

・売上高増加率・・・売上は伸びたのか?

決算書を分析することで、自社の様々な状況が見えてきます。

あくまで数字化された情報であり、業種によって基準は様々です。

しかし、自社の数年間の数字と比較することでより有効な情報を得られることができます。

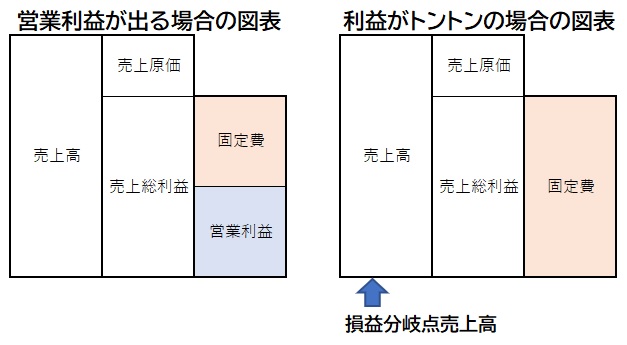

2-1 これだけは確保しておきたい売上高「損益分岐点売上高」

損益分岐点売上高 = 固定費 ÷ 粗利率

利益も損失もない利益ゼロでトントンの状態の時の売上高を、損益分岐点売上高といいます。

つまり、損益分岐点売上高とは、売上総利益と固定費が同額になるときの売上高をいいます。

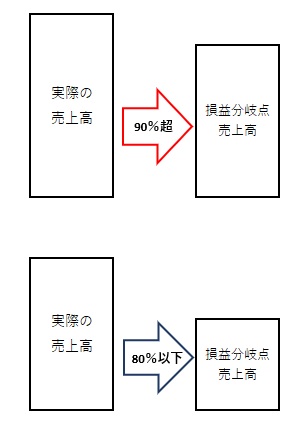

損益分岐点売上高が実際の売上高の80%以下の場合は、安定的に利益を生み出せる状態といえます。

逆に90%超の場合は、かなり危険な状況と判断されます。

損益分岐点売上高を計算する前に重要なこととして、費用を「変動費」と「固定費」の二つに分類する必要があります。

固定費と変動費とは以下の通りです。

| 意味 | 例 | |

| 変動費 | 売上の数字に連動して、金額が変動する費用 | 商品仕入れ、製品の加工費、外注費 |

| 固定費 | 売上が減っても増えても、変わらない費用 | 地代家賃、給与、交通費、支払利息 |

損益分岐点売上高は、決して目指す数字ではありません。

この売上高を下回ってはいけないということを示す数字です。

実際の売上高が損益分岐点売上高を下回っている場合、本業の利益が出ていない(マイナスである)ことを表しているからです。

実際の売上高のうち、損益分岐点売上高を上回る分は営業利益となります。

実際の売上高は、大きければ大きいほどいいのです。

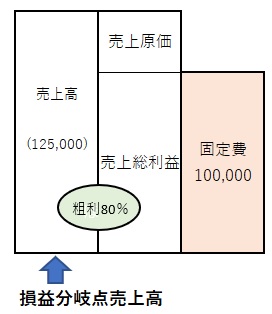

〈具体例〉

粗利益率が80%

固定費が100,000円の場合、

売上損益分岐点売上高は

固定費(100,000円)÷粗利率(80%)=125,000円

125,000円以上の売上を出さなければマイナスになってしまいます。

自社の損益計算書を使って計算してみましょう。

実際の売上高と比べてみてください。

2-2 効率よく利益を出せているか?「売上高経常利益率」

売上高経常利益率 = 経常利益 ÷ 売上高 × 100

売上高経常利益率とは、売上高に対する経常利益の割合で、どれだけ効率的に利益を残せているかを示します。

ただし、その水準は業種(粗利率の違い)によって大きく異なるため一律の基準を適応することは適切ではありません。

そこで一律の基準として、経常利益は粗利益額の10%を残すことを目標としましょう。

さらに高い粗利益額の20%の基準が達成できれば経常利益の理想額を出せていると言えます。

| 目標の経常利益 | 粗利益額の10% |

| 理想の経常利益 | 粗利額の20% |

〈具体例〉

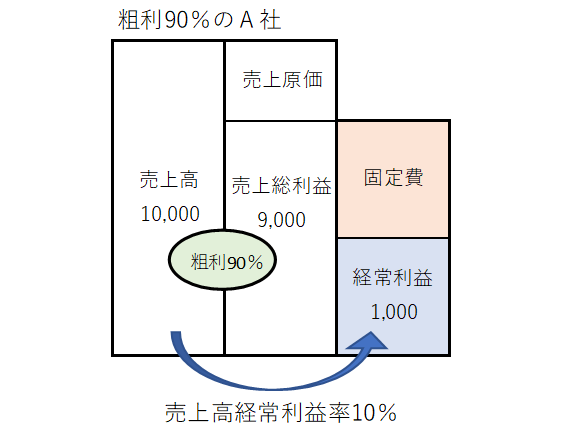

1.粗利率90%のA社の場合

売上高が10,000で、粗利益率90%の会社の粗利益は9,000となり、経常利益を売上高の10%残すことはそれほど難しくないでしょう。

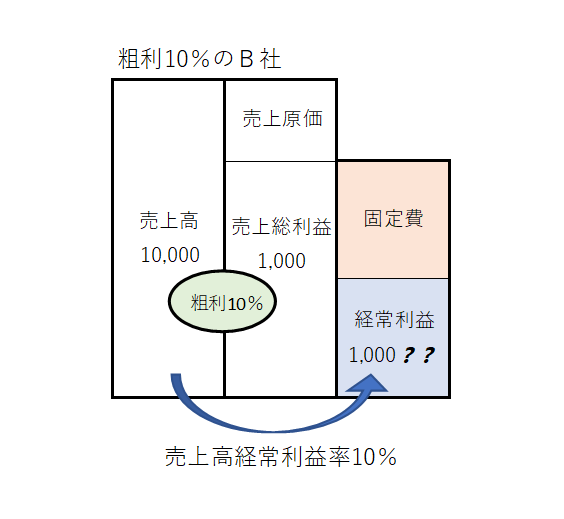

2.粗利率10%のB社の場合

売上高が10,000で、粗利益率10%の会社の粗利益は1,000となり、経常利益を売上高の10%残すことは不可能です。

売上高が10,000で、粗利益率10%の会社の粗利益は1,000となり、経常利益を売上高の10%残すことは不可能です。

固定費が0なんてありえないからです。

このように、売上高経常利益率は業種によって水準が大きく異なります。

そこで、弊税理士法人では、粗利益額の20%の経常利益を出せているかを理想の基準とします。

先ほどの

1.A社の場合

粗利益は9,000なので

粗利益9,000×20%=1,800で、理想の経常利益は1800。

2.B社の場合

粗利益額1,000なので

粗利益1,000×20%=200で、理想の経常利益は200です。

このように売上高経常利益率は業種によって水準が異なりますので、一律の基準として粗利益額を使い目指すべき経常利益を計算します。

自社の損益計算書を使って計算してみましょう。

経常利益の理想額は粗利益の20%、目標額は粗利益の10%です。

2-3 マイナス成長は危険!「売上高増加率」

売上高増加率 ={(当期売上高 ― 前期売上高)÷ 前期売上高}× 100

売上高増加率とは、前年の売上高と比較した際の増減を示し、成長性を判断できます。

弊税理士法人が普段から目安としている売上高増加率の数値は、以下の通りです。

| 売上高増加率 | 意味 | |

| 危険水準 | 15%~ | 成長のしすぎは組織、管理面、人材不足、商品サービスの品質の低下を招き、トラブルが起きやすい(膨張拡大) |

| 優良水準 | 8%~15% | 会社は着実に成長している(安定成長) |

| 安全水準 | 2%~8% | 会社の成長は、成長前半又は成長期の後半と思われる |

| 危険水準 | 1%~-10% | ほぼ売上増加が止まり、業績が傾き始めている可能性がある |

| 超危険水準 | -11%以下 | 完全に成長が止まっている |

増加率がマイナスになるのはもちろん危険水準ですが、増加率が大きすぎても危険水準となります。

急激な成長は組織の管理や人材不足等など、会社内部に問題が発生して、膨張拡大となる可能性が高いからです。

〈具体例〉

前年の売上高が10,000、売上高が10,800の場合

売上高増加率={{当期の売上高(10,800)-前期の売上高(10,000)}÷前期の売上高(10,000)}×100=8%

売上高が過去5年前と同じ規模にとどまっているのであれば早急に策を打たなければなりません。

売上高が増えていないということは「お客様に喜んでいただけていない」、存在感が薄くなっていることを示しています。

利益を増やすことも大切ですが、売上高の伸びも重視しなければならないのです。

3 貸借対照表を読むときのポイント

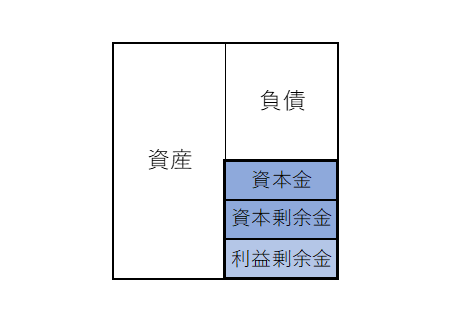

貸借対照表とは、一定時点における企業の財政状態を示しています。

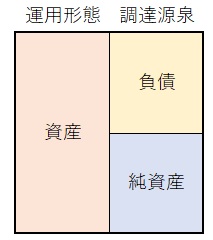

表は左右に分かれていて、左側には資産・右側には負債・純資産の3つに区分されており、右側と左側の合計金額は一致します。

貸借対照表の右側のことを「調達源泉」といいます。

お金をどこから持ってきたのかということを意味します。

負債にある借入金なら銀行から借りてきたお金、純資産にある資本金なら株主からだしてもらったお金を表します。

右側に対して、左側の資産は「運用形態」ともいい、持ってきたお金を何に使ったのかを表します。

お金のまま持っていることもありますし、商品や建物を購入し姿を変えることもあります。

つまり、持ってきたお金を表す貸借対照表の右側と、そのお金を何に使っているかを表す左側はイコールになるのです。

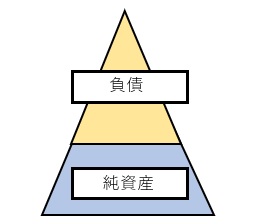

3-1 所有する財産を表す資産

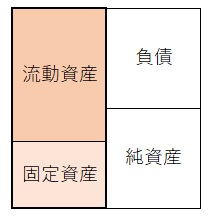

貸借対照表の左側は個人でいうと財産をあらわします。会社の場合は資産といいます。

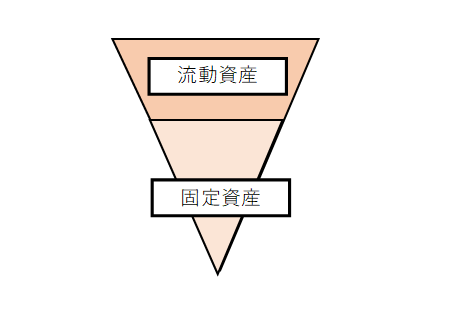

貸借対照表の左側は上に数字が集まると資金的に安定しているといえます。

資産の部は上半分の流動資産と下半分の固定資産に分けられます。

流動資産・・・現預金や売掛金のように一年以内に現金化されるもの。

流動資産・・・現預金や売掛金のように一年以内に現金化されるもの。

固定資産・・・建物・土地など現金化しづらいもの。

資産が多くあっても、一年以内に現金化される流動資産が極端に少ないと近い将来資金難に陥ります。

現預金(流動資産)が少なく、すぐに換金できない土地(固定資産)を多く持っていても、いざという支払い時に現金が準備できないからです。

そのため、上に数字が集まるほうがいいのです。

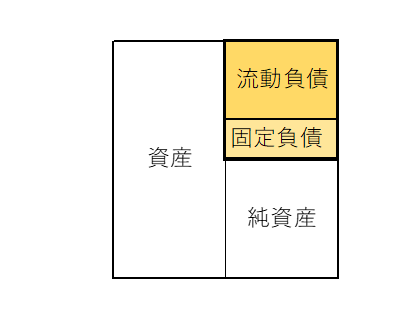

3-2 負債は他人から借りたお金

右側の負債は、左側の資産を得るために他人から借りているお金を表します。

つまり返さなければならないカネです。

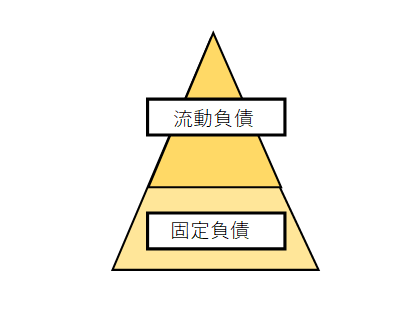

負債は下に数字が集まると資金的に安定しているといえます。

負債も上半分の流動負債とした半分の固定負債に分けられます。

流動負債・・・支払手形や買掛金のように一年以内に支払期限が到来するもの。

固定負債・・・銀行からの借入金のように一年を超えた時に支払期限が到来するもの。

流動負債が多いということは近いうちに資金の流出があることをあらわしているため、流動負債よりも固定負債が多いほうが資金的には安定しているといえます。

固定負債は急いで返さなくてもいい資金だからです。

そのため、負債は下に数字が集まると資金的に安定しているといえるのです。

3-3 純資産は返さなくてもいいお金

右側の純資産は、左側の資産を得るために自ら調達したカネの資本金・資本剰余金と、現在までに儲けて蓄積してきたカネの利益剰余金に分けられます。

誰かに返済する必要のないものです。

負債と純資産の違いは、他人からの借り物の資金か、自前の資金かの違いということになります。

固定負債より純資産に数字を集めた方が資金的に安定しているといえます。

他人に返す必要なないものが多ければ多いほうが経営が楽になるからです。

利益剰余金は、営業活動により獲得した利益を積み重ねたことにより増えた財産です。

つまり、損益計算書は増加した利益剰余金の明細書といえます。

4 貸借対照表で押さえたい3つの経営指標

貸借対照表は、つぶれない安全な会社なのかを見るためのものなのです。

そのために貸借対照表からおさえたい経営指標は3つあります。

・手元流動性・・超短期的な資金安定性は?

・流動比率・・・短期的な資金安定性は?

・自己資本比率・・・中長期的な資金安定は?倒産しない安全な会社なのか?

そして、上記3つの指標には優先順位があります。

自己資本比率を上げて中長期的な安定を確保できても、手元流動性が低く超短期的な安定が確保されなければ会社は倒産してしまうからです。

したがって、

1.手元流動性

2.流動比率

3.自己資本比率

の順で、確認してください。

「短期的な安全性が保たれている場合は中長期的な安定が保たれる」ことになるのです。

経営者にとって、「会社の儲けがいくらなのか?」と同じくらい気になるのは「自分の会社はつぶれてしまわないか?」ということです。

会社がつぶれる典型的なパターンは、赤字が続いたからではなく支払いに必要なお金がなくなったからなのです。

安全性を見抜くことが貸借対照表を読むうえで最も優先されるべきことです。

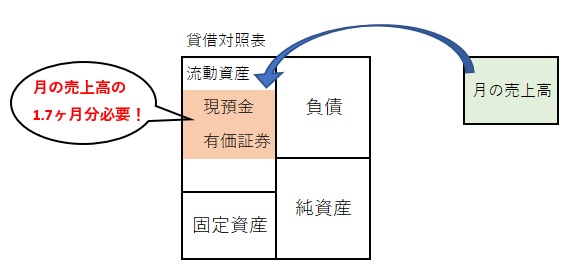

4-1 超短期的な資金繰りがわかる手元流動性

手元流動性 =(現預金 + 流動資産の有価証券)÷ 月の売上高

安全性の目安は中小企業の場合、現預金と有価証券の合計額が月の売上の1.7ヶ月分以上ある事です。

手元流動性が高い・・短期的な資金に問題はない

手元流動性が低い・・短期的な資金に問題がある

すぐに使えるお金がどれだけあるかを示す指標です。

会社が危機に陥ったときに、短期的に本当に頼りになるのはお金です。

取引銀行に融資を頼んでも中小企業の場合は最低二ヶ月程度かかります。

会社が危機的状況に陥ったときに短期的に頼れるのは、現預金とすぐに換金できる有価証券なのです。

4-2 短期的な安定性がわかる流動比率

流動比率 = 流動資産 ÷ 流動負債 × 100

一般的に100%を下回っていると危険、120%~200%未満であれば健全といわれています。

流動比率が高い・・・資金的に安定している

流動比率が低い・・・資金的に安定していない

会社は負債が返済できなくなった時につぶれます。

短期的に流動負債が返済できなくなった時につぶれるのです。

そこで、流動負債に対する流動資産の比率を計算することで安全性を調べます。

流動比率が100%以上あるということは、一年以内に支払わなければならない負債を一年以内で現金化できる資産でまかなえることを意味し、資金に余裕があると判断できます。

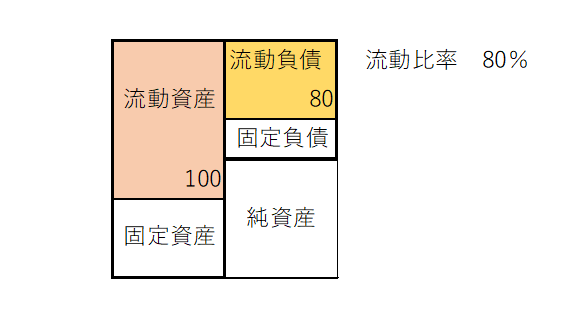

〈具体例〉

流動資産100、流動負債80の場合

流動比率=流動資産(100)÷流動負債(80)×100=80%

【注意点!】

流動資産には回収できずに残っている売掛金や、売れないと現金化されない棚卸資産のような、一年以内に現金化できない資産が含まれている場合もありやや不確実な部分もあります。

4-3 長期的な安定性がわかる自己資本比率

自己資本比率 = 純資産 ÷ 総資産 × 100

弊社は自己資本比率の基準を、30%は安定している、50%以上はより安定している優良企業としています。

自己資本比率が高い・・経営が安定している

自己資本比率が低い・・経営が安定していない といえます。

総資産とは貸借対照表の右側(負債・自己資本)の総額です。

言い換えると会社の財産を購入するためにあつめたお金の合計です。

自己資本比率とは、あつめたお金のうち返さなくてもいいお金の割合のことをいい、高ければ経営が安定しているといえます。

逆に低ければあつめたお金のうち借金の割合が多いということなので、多額の返済をしなければならないお金のせいで資金難に陥る可能性が高くなります。

自己資本比率が高ければ高いほうが倒産しにくく安定している会社と判断できます。

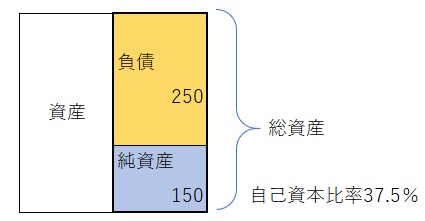

〈具体例〉

負債250、純資産150の場合

自己資本比率={純資産(150)÷総資産(250+150)}×100=37.5%

さいごに

決算書は、会社の現状を知る重要なアイテムとご理解いただけましたでしょうか。

銀行に出すためのものではなく、ぜひ儲かる会社にする目的のための分析書類としてご活用ください。

最強の武器はすでに準備されています。

どう使うかはあなた次第です。

「決算書を読んでも、会社の未来が見えない…」と感じていませんか?

ビジョン式月次決算書なら、過去の数字から未来の戦略を立てられます。

コメント